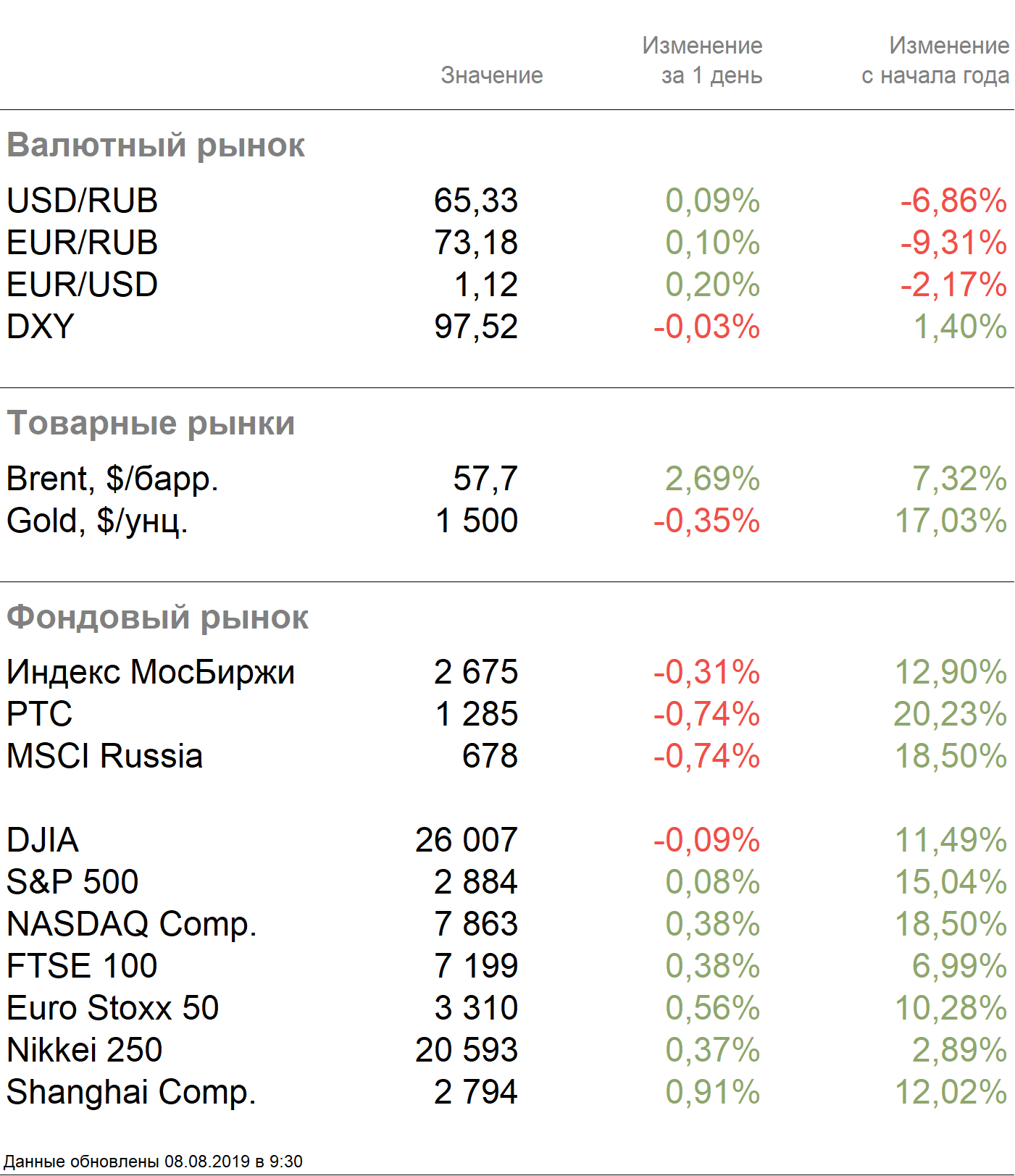

Рыночные индикаторы

Рынки

События сегодня:

- Отчетность публикуют за 2К19 Marathon Oil, Albemarle Corp CenturyLink Inc, Atmos Energy Corp, Norwegian Cruise Line Holdings, Microchip Technology Inc, Perrigo Co PLC, TripAdvisor Inc, Fox Corp, Viacom Inc, Cardinal Health Inc, News Corp, Pinnacle West Capital Corp, Юнипро, Евраз, Газпром нефть, ВТБ

- Швейцария не проводит торги по случаю национального праздника

По нашим прогнозам, российские площадки откроют торговую сессию четверга на позитивной территории.

В среду российский рынок закрылся в минусе. Индекс Мосбиржи потерял 0,31%, РТС — 0,74%. Рубль ослаб к доллару и евро до 65,56 руб. и 73,65 руб. соответственно.

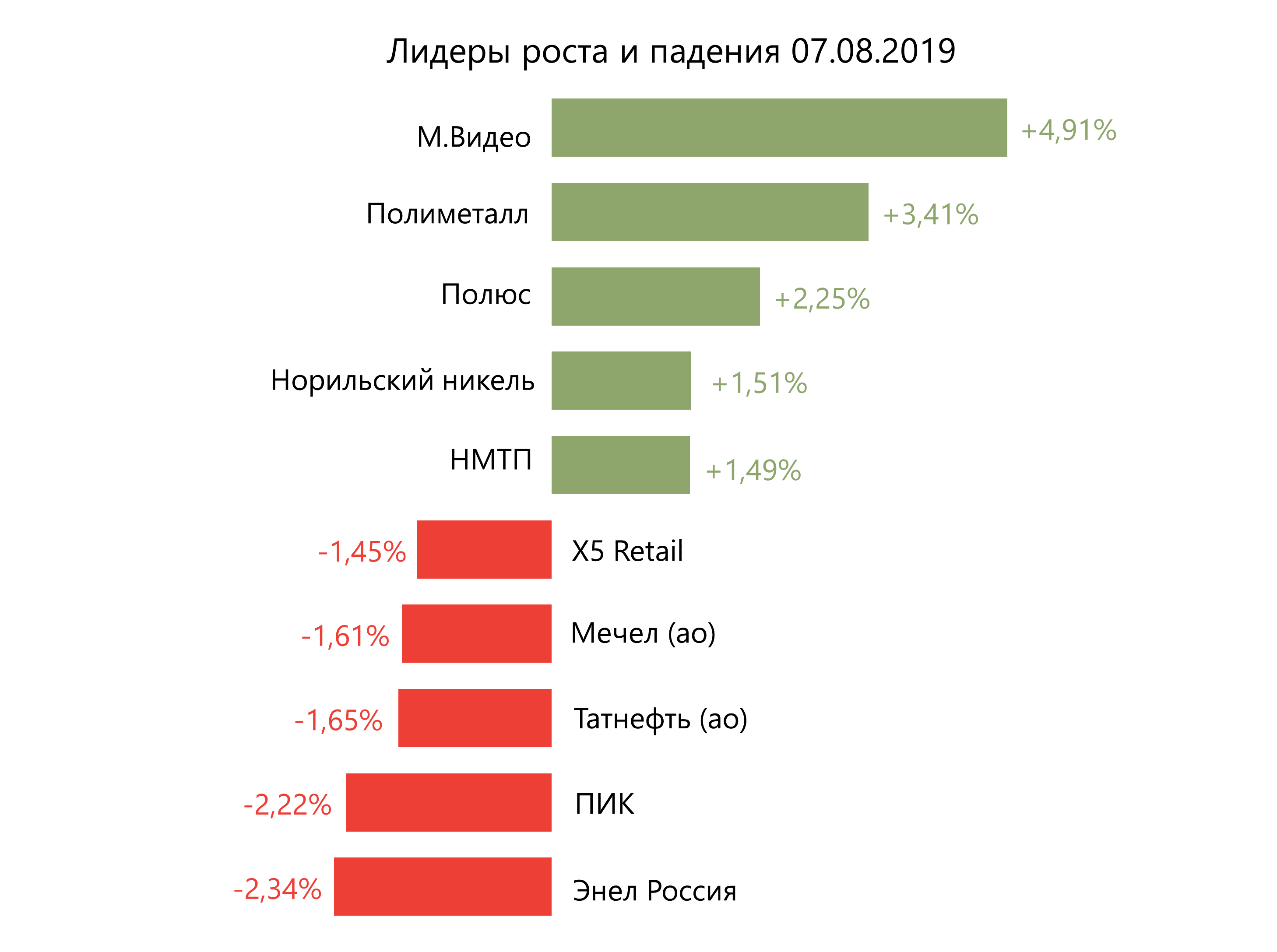

В числе аутсайдеров оказались Энел России (-2,34%), ПИК (-2,22%), Татнефть ао (-1,65%), Мечел ао (-1,61%), Х5 Retail Group (-1,45%).

Лидерами роста стали М.Видео (+4,91%), Полиметалл (+3,41%), Полюс (+2,25%), Норильский никель (+1,51%), НМТП (+1,49%).

Brent в ходе торгов в четверг подорожал до $57,5/барр. после активного снижения до $56,14/барр., которое ускорилось из-за данных EIA: запасы нефти в США за прошлую неделю выросли на 2,85 млн барр., до 438,9 млн барр., против прогнозируемого снижения на 2,85 млн барр.

Вчера наблюдалось бегство в защитные активы из-за неопределенности, обусловленной торговыми войнами, что привело к удорожанию золота до рекордных с 2013 г. $1500+/унция (наш целевой уровень на конец года) и снижению доходности десятилетних казначейских облигаций США с 2,17% с начала года до 1,6%. Мы считаем, что инвесторы стараются увеличить вложения в риск пока Китай пытается стабилизировать валюту на фоне хорошей статистики по экспорту в КНР.

Американские площадки закрылись на нейтральной территории. Dow Jones отступил на 0,09%, отыграв часть потерь, S&P 500 прибавил 0,08%. Давление на рынок оказала неопределенность из-за торговых споров и риск замедления экономики.

Динамика фьючерсов указывает на то, что большая часть инвесторов ожидает снижения ключевой ставки США уже через три месяца ввиду резкой волатильности.

Акции банков, в том числе JP Morgan Chase и Bank of America, в минусе — финансовый сектор больше всего потеряет в результате снижения процентных ставок. Акции JP Morgan упали на 2,1%, а Bank of America — на 1,9%, Citigroup и Wells Fargo — более чем на 1%.

Азиатские рынки растут вслед за позитивной статистикой из Китая. Nikkei прибавил 0,52%, Shanghai укрепляется на 0,91%.

Экспорт из Китая увеличился на 3,3% в июле г/г, что оказалось выше прогнозируемого роста на 2%. Импорт сократился на 5,6% г/г, что оказалось меньше, чем ожидалось. Падение импорта поддерживает опасения относительно слабого спроса.

Народный банк Китая в четверг снизил курс юаня на 43 б.п., до 7,0039 юаня за доллар, что оказалось минимальным значением с апреля 2008 г.

ЦБ Индии неожиданно снизил ключевую ставку на 35 п.п., до 5,4%, против прогнозируемого снижения на 25 п.п.; показатель опустился до минимума с 2010 г.

Резервный банк Новой Зеландии снизил процентную ставку до 1%, с 1,5%. Это второе понижение ставки в текущем году. Прогнозируемое снижение составляло 25 б.п.

Фондовые индексы Европы завершили торговую сессию среды в плюсе после трехдневной череды падений. Euro Stoxx 50 прибавил 0,56%.

DXY отступился на 0,01%, S&P 500 futures вырос на 0,46%.

Новости

Сбербанк опубликовал результаты за 7М и июль 2019 г. по РСБУ. За июль чистая прибыль увеличилась до 75,5 млрд руб. (+5,7% г/г). Корпоративным клиентам за месяц выдано кредитов на сумму 780 млрд руб. (-22% г/г), всего за 7М19 5,6 трлн руб. (-27,27% г/г), частным клиентам — 275 млрд руб. (-5,17% г/г), всего за 7М 1,8 трлн руб. (+2,8% г/г). Привлечённые средства физических лиц в июле сократились до 13,1 трлн руб. (-0,4% г/г).

Чистый процентный доход за январь-июль уменьшился до 718,16 млрд руб. (-1,3% г/г). Чистый комиссионный доход увеличился до 252,5 млрд руб. (+3,9% г/г). Чистая прибыль выросла до 519,66 млрд руб. (+10,8% г/г).

Veon завершил сделку по приобретению GTH. Сумма оферты составила $587 млн. Veon планирует реструктурировать GTH, снять ее с листинга на Египетской бирже.

Аукцион по продаже 50% плюс две акции Трансконтейнера, принадлежащих РЖД, пройдет 27 ноября 2019 года. Стартовая цена пакета — 36,159 млрд руб. — примерно на 27% ниже его рыночной стоимости (капитализация Трансконтейнера — 99,49 млрд руб.) По условиям аукциона, претендент должен иметь в собственности не менее 5 тысяч грузовых вагонов или контейнерный терминал с совокупным объемом переработки не менее 50 тысяч TEU или являться акционером Трансконтейнера с долей более 20% акций, а также не иметь убытков по РСБУ или МСФО по итогам 2018 года и не иметь основным видом деятельности владение морскими судами для перевозки контейнеров или морскую грузоперевозку. Вероятными участниками аукциона являются «Енисей Капитал» Абрамовича и Абрамова (уже владеет 24,5% Трансконтейнера), «Первая грузовая компания» Владимира Лисина, группа «Дело» Сергея Шишкарева, РФПИ совместно с DP World.

Минторг США продлил действие пошлины на горячий прокат НЛМК, установив факт недобросовестной торговли компании. НЛМК в свою очередь планирует оспаривать решение ведомства. Для всех российских производителей антидемпинговая пошлина на ввоз горячекатаного проката в США с декабря 2014 г. составляет 184,56%.

Торговая идея

Покупка ГДР Эталона (ETLN LI): дивидендная доходность около 9% и рост на 5-10% до конца сентября

Мы открываем торговую идею по покупке ГДР Эталона ввиду привлекательной дивидендной доходности бумаг, сильных операционных показателей за 2К19, привлекательной оценки 49% Лидер-Инвеста, консолидации компанией 100% проекта ЗИЛ-Юг, который обеспечит значительный потенциал для развития группы в среднесрочной перспективе.