Инвесторам, ранее сформировавшим портфель из акций США на основании наших рекомендаций, мы рекомендуем зафиксировать прибыль по бумагам DXC Technology (DXC US) и Nucor (NUE US), которые с даты нашего предыдущего обновления списка рекомендаций подорожали на 37% и 10% соответственно, и добавить в инвестиционный портфель акции корпораций ViacomCBS (VIAC US) и HollyFrontier (HFC US). Подробнее о всех рекомендаций можно узнать ниже в приложениях.

Обновленный список рекомендаций на рынке акций США:

| Macy’s | M US | 5.0 | 11.9% | 4.3 | 6.0 | 2.6 | 9.3% |

| General Motors | GM US | 53.2 | 12.0% | 2.2 | 6.0 | -0.4 | 4.1% |

| Synchrony Financial | SYF US | 23.7 | 10.0% | 4.1 | 6.7 | 1.2 | 2.4% |

| Ford Motor | F US | 37.6 | 9.5% | 2.2 | 7.5 | -0.6 | 6.3% |

| United Airlines | UAL US | 22.6 | 8.7% | 5.3 | 7.6 | 2.1 | 0.0% |

| HollyFrontier | HFC US | 8.3 | 7.6% | 5.6 | 8.0 | 1.0 | 2.7% |

| ViacomCBS | VIAC US | 26.3 | 7.3% | 7.2 | 8.5 | 2.9 | 2.3% |

| Среднее | 22.8 | 10.0% | 4.4 | 7.0 | 1.2 | 3.9% |

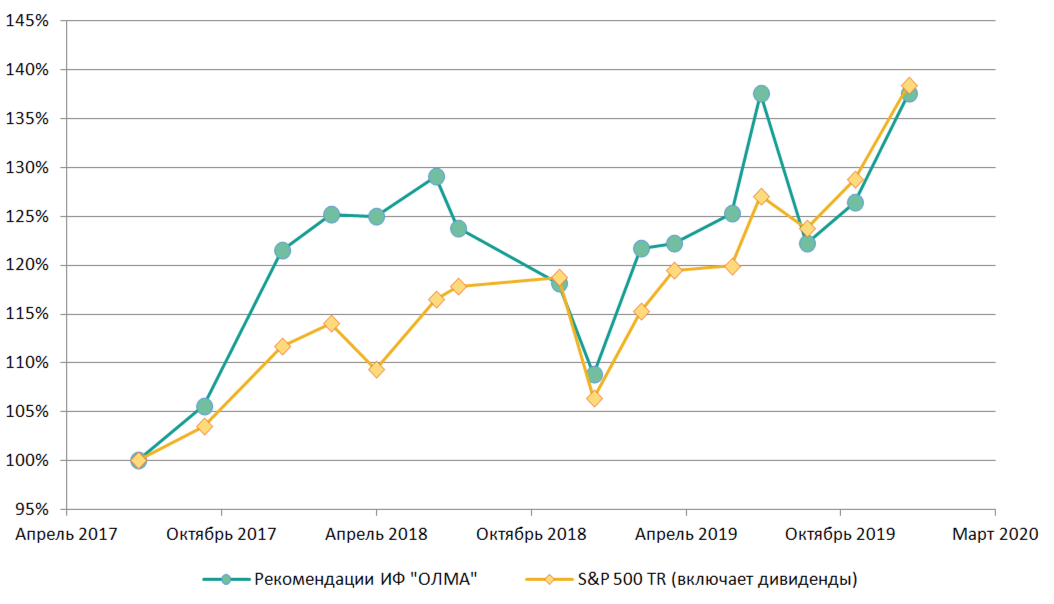

История рекомендаций: средняя доходность

в сравнении с S&P 500 TR (включает дивиденды)

История обновлений списка рекомендаций:

21.10.19

26.08.19

01.07.19

27.05.19

25.03.19

11.02.19

19.12.18

08.11.18

16.07.18

18.06.18

09.04.18

16.02.18

25.12.17

21.09.17

Добавлены в список рекомендаций: HollyFrontier (HFC US), ViacomCBS(VIAC US)

| Цена акции.$ | 51,5 | 42.4 |

| MCap, $ млрд. | 8.3 | 23.9 |

| Чистый долг, $ млрд. | 1.3 | 9.8 |

| EV, $ млрд. | 9.6 | 33.7 |

| Балансовая стоимость на акцию (B), $ | 37.2 | 13.5 |

| Выручка, $ млрд. | 17.7 | 14.5 |

| EBITDA, $ млрд. | 2.1 | 3.0 |

| Чистая прибыль, $ млрд. | 1.1 | 2.0 |

| Текущая чистая прибыль на акцию (EPS), $ | 6.19 | 5.14 |

| EPS пять лет назад, $ | 3.64 | 3.01 |

| EPS10 лет назад, $ | 2.38 | -17.4 |

| P/E | 8.3 | 8.2 |

| P/B | 1.4 | 3.1 |

| EV/EBITDA | 5.3 | 8.0 |

| Див . доходность | 2.7% | 2.3% |

| Чистая прибыль / выручка | 6.2% | 13.5% |

| EPS / B | 16.6% | 38.2% |

| Оборотные активы, $ млрд. | 3.3 | 6.7 |

| Краткосрочные обязательства, $ млрд. | 1.2 | 4.6 |

| Коэффициент покрытия | 2.8 | 1.5 |

Приложение 1. UNUM Group (UNM US)

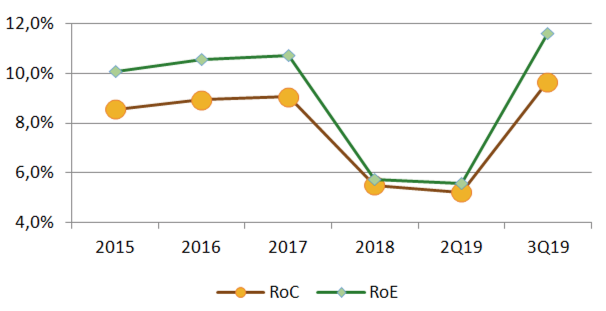

Unum Group (UNM US) – группа страховых компаний со специализацией в сегменте страхования на случай нетрудоспособности, а также страхования жизни. Основной регион деятельности группы – США. Кроме того, Unum Group присутствует на страховом рынке Великобритании (примерно 5% выручки). Количество застрахованных группой составляет примерно 36 миллионов человек.

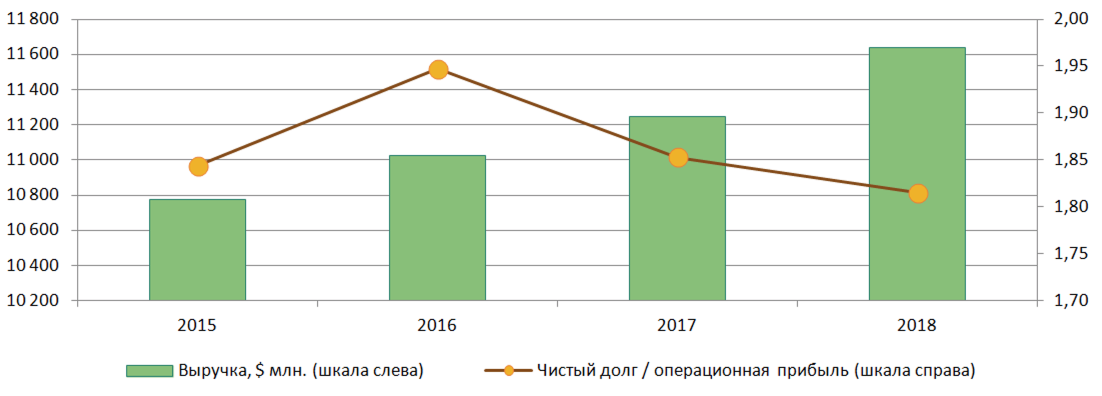

В 2018 году у группы произошел «провал» по показателям доходности (RoC – возврат на капитал, RoE – возврат на акционерный капитал), что в основном объясняется необходимостью увеличения резервов на фоне роста процентных ставок (вместе с тем, выручка стабильно растет год-к-году). В первом полугодии 2019 года показатели доходности оставались на сравнительно низких уровнях, но в третьем квартал наметилось улучшение эффективности бизнеса.

Показатели доходности бизнеса:

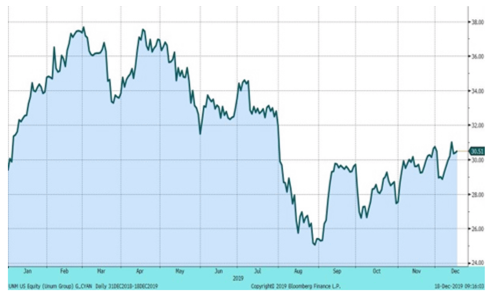

Динамика цены акций с начала года:

Фин. показатели – темпы изменения:

| Выручка | $9.0 млрд. | +3.2% |

| Опер. прибыль | $1.2 млрд. | +169% |

| Чистая прибыль | $0.8 млрд. | +210% |

| Чистый долг | $3.5 млрд. | +12.1% |

Сравнение с сектором:

| Unum Group (UNM US) | 1.6% | 11.6% | 5.5 | 3.9% |

| S&P 500 Financials Sector | 1.3% | 10.8% | 14.5 | 1.9% |

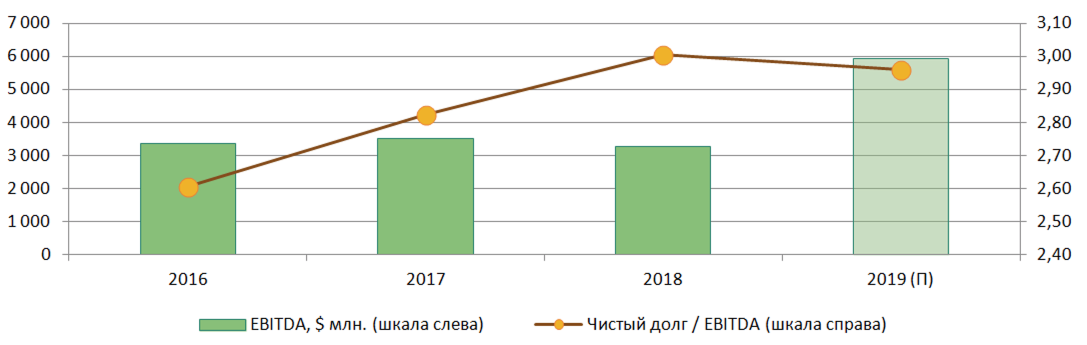

Динамика выручки и долговой нагрузки:

Приложение 2. Macy’s (M US)

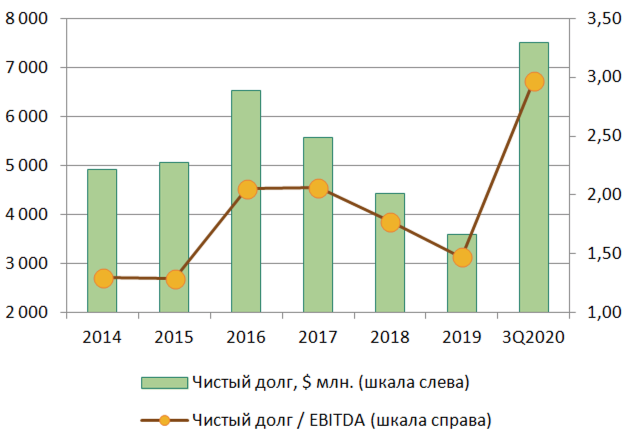

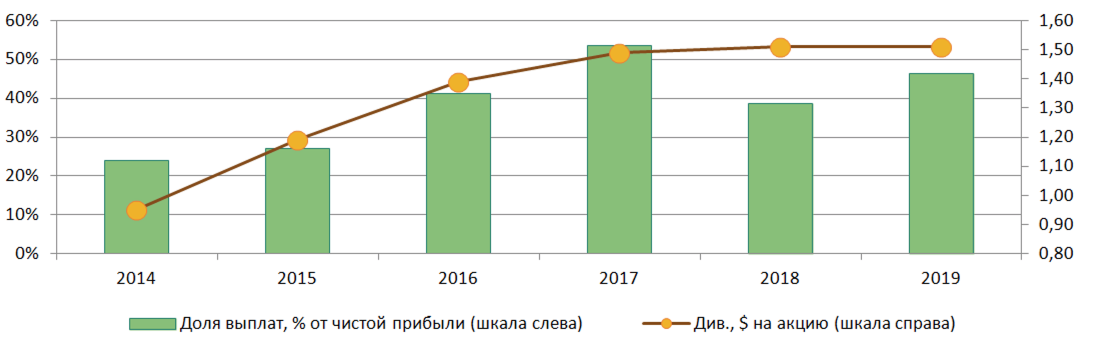

Macy’s (M US) – один из лидеров по дивидендной доходности не только в своем секторе (розничная торговля), но и в индексном списке S&P 500 в целом. Источником повышенного риска для акционеров остается высокая долговая нагрузка – компания сильно увеличила чистый долг по итогам девяти месяцев 2020 финансового года (чистый долг/EBITDA = 2.7), но мы считаем допустимым сохранить акции Macy’s в списке рекомендаций, полагая, что высокая дивидендная доходность компенсирует риски, связанные с долгом (значение последних снижается в условиях низких процентных ставок на долговом рынке).

Долговая нагрузка:

Динамика цены акций с начала года:

Фин. показатели, темпы изменения:

| Выручка | $16.7 млрд. | -1.7% |

| EBITDA | $1.4 млрд. | +5.7% |

| Чистая прибыль | $197 млн. | -46.3% |

| Чистый долг | $7.5 млрд. | +56.6% |

Сравнение с сектором:

| Macy’s (M US) | 0.49 | 4.3 | 6.0 | 9.3% | 2.6 |

| S&P 500 Consumer Discretionary | 1.99 | 13.7 | 24.6 | 1.3% | 1.3 |

Дивидендные выплаты:

Приложение 3. General Motors (GM US)

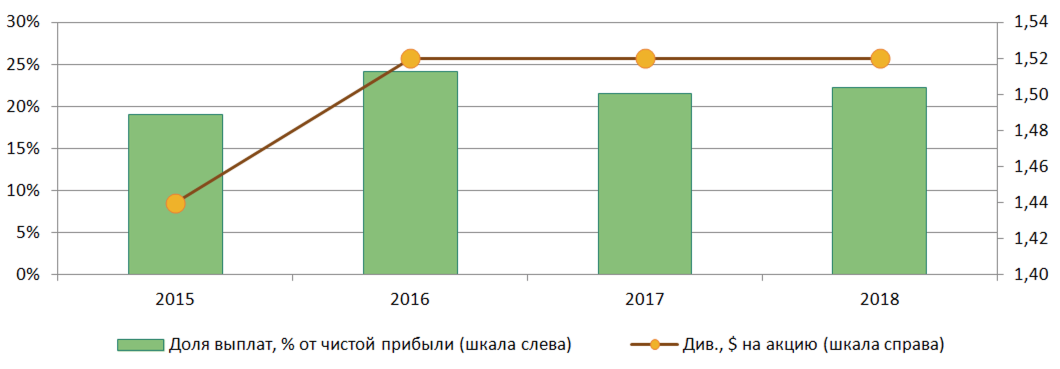

Корпорация General Motors (GM( остается оцененной с дисконтом к рынку по фундаментальным мультипликаторам. Свободный денежный поток GM, по нашим оценкам, позволит компании поддерживать текущий уровень дивидендных выплат в ближайшие кварталы. Торговое соглашение между США и КНР, формальное подписание которого ожидается в начале января, может способствовать реализации потенциала роста по бумагам GM.

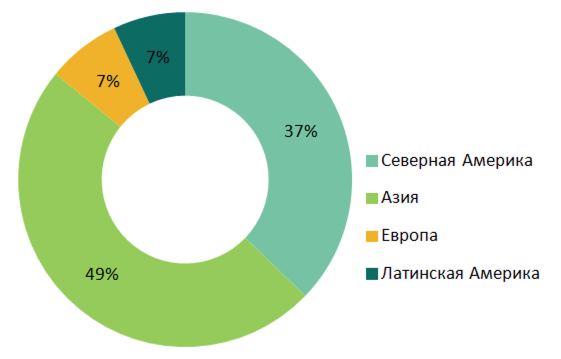

Распределение выручки по регионам:

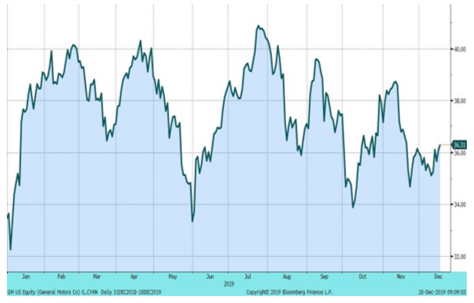

Динамика цены акций с начала года:

Фин. показатели – темпы изменения:

| Выручка | $106 млрд. | +2.1% |

| EBITDA | $18.7 млрд. | +27.9% |

| Чистая прибыль | $8.2 млрд. | +19.4% |

| Чистый долг | -$8.2 млрд. | -$5 млрд |

Сравнение с сектором:

| General Motors (GM US) | 0.34 | 2.2 | 6.0 | 4.1% | -0.4 |

| S&P 500 Automobiles&Components | 0.39 | 3.4 | 7.9 | 4.0% | 0.1 |

Дивидендные выплаты:

Приложение 4. Synchrony Financial (SYF US)

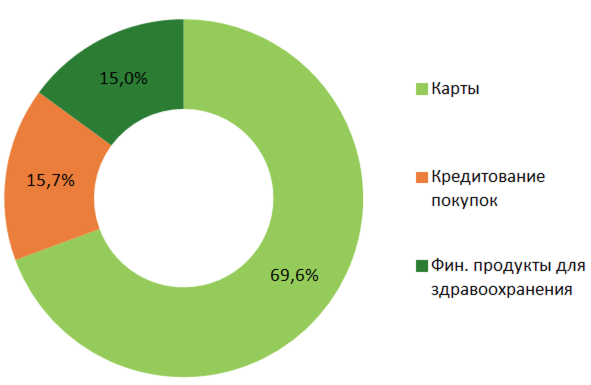

Synchrony Financial (SYF US) предоставляет финансовые услуги для розничного сектора. Основные направления бизнеса компании: выпуск и обслуживание платежных и кредитных карт, кредитование крупных покупок (на сумму от $500 до $25000), финансовые продукты для оплаты услуг здравоохранения. Основной регион деятельности компании – США, наиболее весомые штаты присутствия: Техас, Калифорния, Флорида, Нью-Йорк. Synchrony сотрудничает с крупными компаниям розничного сектора, предоставляя их клиентам возможность покупки товаров в кредит. В марте 2019 года Synchrony приобрела страховую компанию Pets Best, работающую в сегменте страхования здоровья животных.

Структура выручки:

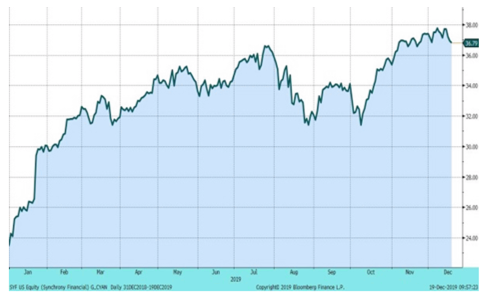

Динамика цены акций с начала года:

Фин. показатели – темпы изменения:

| Выручка | $13.4 млрд. | +8.8% |

| Чистая прибыль | $3.0 млрд. | +50% |

| Чистый долг | $8.9 млрд. | -24% |

| Активы | $106 млрд. | +1.3% |

Сравнение с сектором:

| Synchrony Financial (SYF US) | 3.6% | 26.1% | 6.7 | 2.4% |

| S&P 500 Financials Sector | 1.3% | 10.8% | 14.5 | 1.9% |

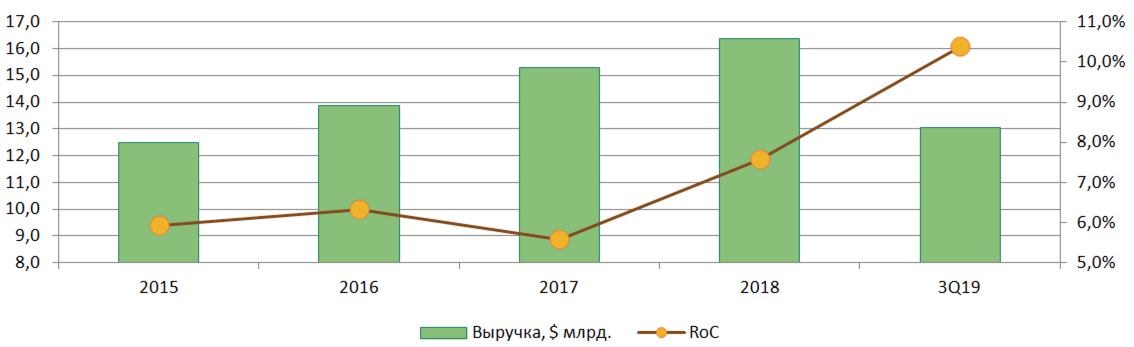

Выручка и возврат на капитал (RoC):

Приложение 5. Ford Motor (F US)

По нашим оценкам, рынок избыточно дисконтирует риски, связанные с негативным влиянием макро-факторов на спрос на автомобили, в цене акций Ford Motor. Дивидендная доходность по бумагам Ford превышает 6%, что дает заметную премию к рынку в целом и к сектору автопрома. Запас свободных денежных средств на балансе (отрицательный чистый долг) и положительный денежный поток позволяют говорить о высокой вероятности сохранения дивидендных выплат не ниже текущего уровня в ближайшие кварталы.

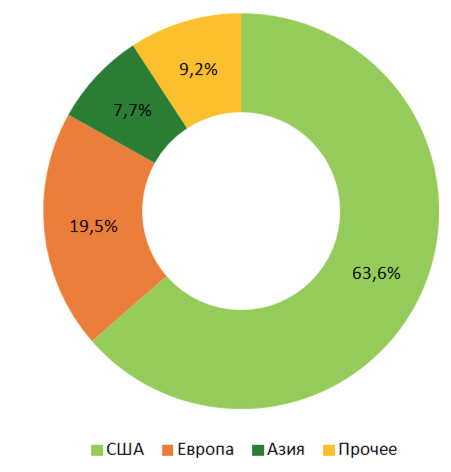

Распределение выручки по регионам:

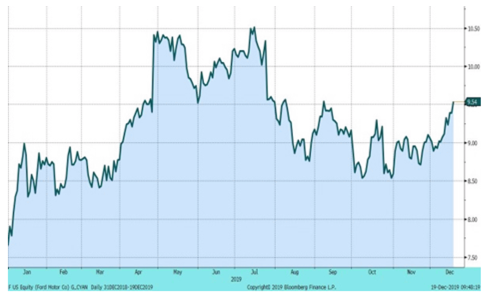

Динамика цены акций с начала года:

Фин. показатели – темпы изменения:

| Выручка | $116 млрд. | -2.0% |

| EBITDA | $11.2 млрд. | +22.0% |

| Чистая прибыль | $4.0 млрд. | +4.3% |

| Чистый долг | - $8.0 млрд. | +$0.9 млрд. |

| FCF | $9.4 млрд. | +17.3% |

Сравнение с сектором:

| Ford Motor (F US) | 0.19 | 2.2 | 7.5 | 6.3% | -0.6 |

| S&P 500 Automobiles & Components | 0.39 | 3.4 | 7.9 | 4.0% | 0.1 |

Дивидендные выплаты:

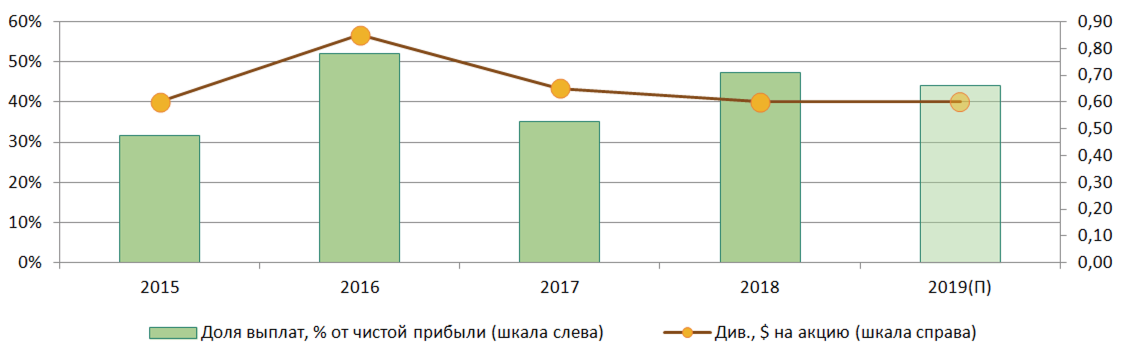

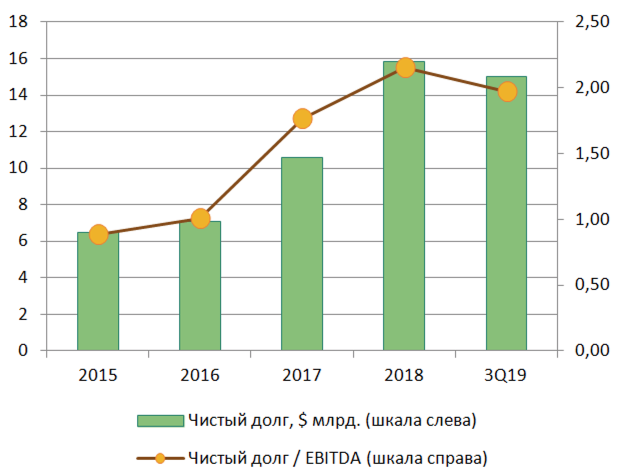

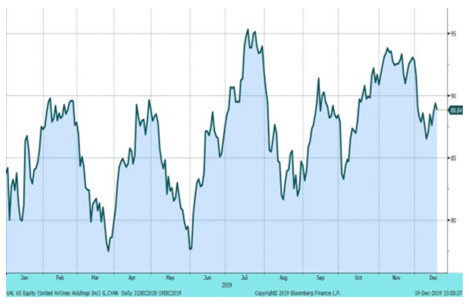

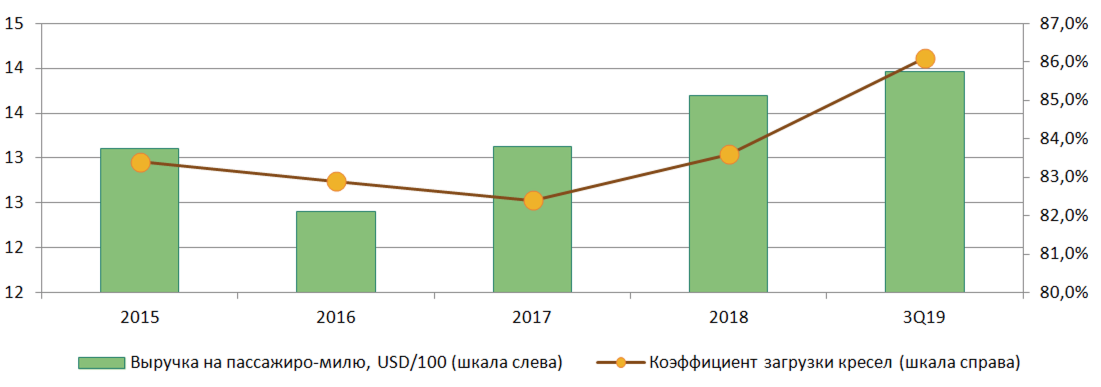

Приложение 6. United Airlines (UAL US)

United Airlines (UAL US) – авиаперевозчик с фокусом на пассажирском сегменте (более 90% выручки), входит в четверку крупнейших (по пассажиропотоку) авиаперевозчиков США. Сравнительно стабильные цены на нефть позволяют рассчитывать на сохранение высоких показателей рентабельности бизнеса в четвертом квартале текущего года.

Динамика долговой нагрузки:

Динамика цены акций с начала года:

Фин. показатели, темпы изменения:

| Выручка | $32.4 млрд. | +5.1% |

| EBITDA | $6.0 млрд. | +37.7% |

| Чистая прибыль | $2.5 млрд. | +31.3% |

| Чистый долг | $15.0 млрд. | +59.0% |

Сравнение с сектором:

| United Airlines (UAL US) | 0.9 | 5.3 | 7.6 | 0.0% | 2.1 |

| S&P 500 Transportation Index | 1.8 | 9.7 | 14.2 | 2.0% | 2.1 |

Показатели эффективности:

Приложение 7. HollyFrontier (HFC US)

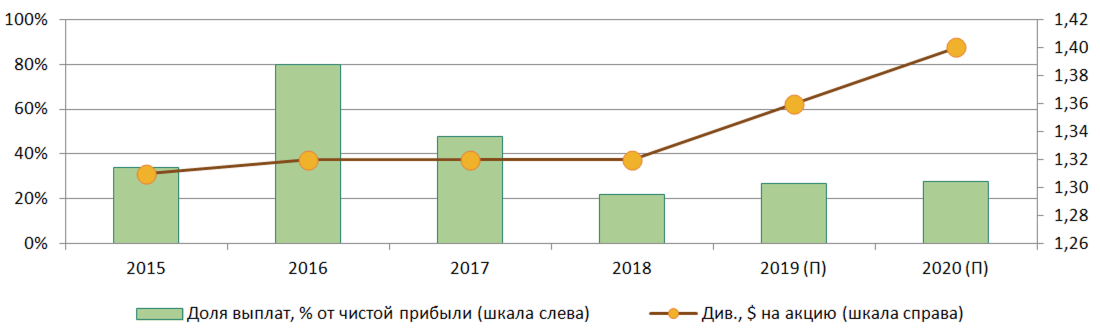

HollyFrontier Corp. (HFC US) – нефтеперерабатывающая компания с производственными мощностями в штатах Вайоминг, Канзас, Юта, Нью-Мексико. География продаж ограничена США. Примерно половина выручки приходится на бензин, 30% - на дизельное топливо, остальное – на авиационный керосин и нефтепродукты. В последние годы компания заметно увеличила свободный денежный поток, что позволило впервые за четыре года увеличить размер ежеквартального дивиденда c $0.33 до $0.35 на акцию.

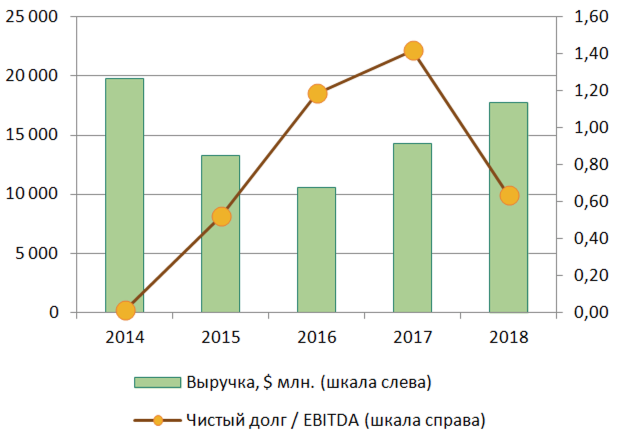

Выручка и долговая нагрузка:

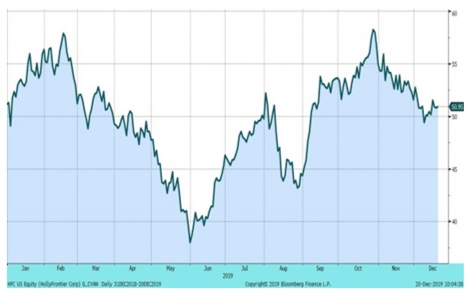

Динамика цены акций с начала года:

Фин. показатели:

| Выручка | $13.1 млрд. | -2.0% |

| EBITDA | $1.7 млрд. | +1.7% |

| Чистая прибыль | $0.8 млрд. | -14% |

| Чистый долг | $1.9 млрд. | +43% |

Сравнение с сектором:

| HollyFrontier (HFC US) | 0.6 | 5.6 | 8.0 | 2.7% | 1.0 |

| S&P 500 Energy Sector | 1.5 | 9.8 | 18.6 | 3.9% | 1.3 |

Дивидендные выплаты:

Приложение 8. ViacomCBS (VIAC US)

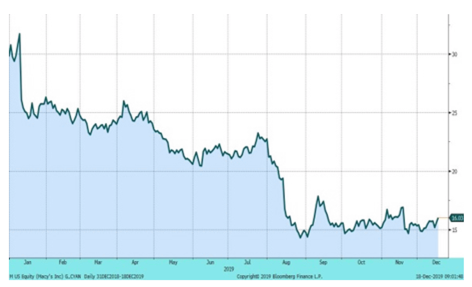

ViacomCBS (VIAC) – мульитимедийная компания, флагманским брендом которой (после сделки слияния в 2019г.) стала телерадиовещательная сеть CBS. Поглощение CBS потребовало увеличения чистого долга ViacomCBS (консенсус-прогноз Bloomberg предполагает рост чистого долга с текущих $10 млрд. почти до $18 млрд. к концу года), но потенциальное положительное влияние сделки на выручку и EBITDA компании (эффект синергии), по нашим оценкам, пока не вполне учтено в котировках ее акций.

Направления бизнеса:

| Развлекательный контент | 67.7% | +9% |

| Кабельные сети | 14.7% | -6% |

| Локальные СМИ | 12.2% | +10% |

Как сообщает информационная служба Bloomberg, ViacomCSB ведет переговоры о покупки миноритарного пакета акций Miramax (владеет правами на обширную библиотеку видео-контента), что может послужить катализатором реализации (части) потенциала роста по бумагам ViacomCBS.

Мы не относим акции ViacomCBS к числу «дивидендных историй» (текущая дивидендная доходность немногим превышает 2%), но эффект синергии после объединения двух компаний (Viacom и CBS) может привести к росту дивидендов. В декабре компания объявила квартальный дивиденд в размере $0.24 на акцию против $0.18 в предыдущие кварталы (закрытие реестра 30.12.19).

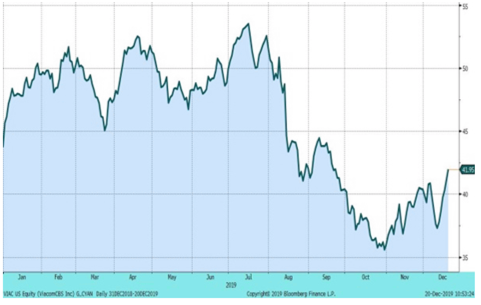

Динамика цены акций с начала года:

Фин. показатели – темпы изменения:

| Выручка | $14.5 млрд. | +6.0% |

| EBITDA | $3.3 млрд. | -6.5% |

| Чистая прибыль | $1.9 млрд. | +14% |

| Чистый долг | $9.8 млрд. | -0.5% |

Сравнение с сектором:

| ViacomCBS (VIAC US) | 2.4 | 7.2 | 8.5 | 2.3% | 2.9 |

| S&P 500 Communication Services | 3.8 | 12.4 | 22.4 | 1.3% | 1.6 |

EBITDA и долговая нагрузка: