Лучшие идеи на российском рынке акций

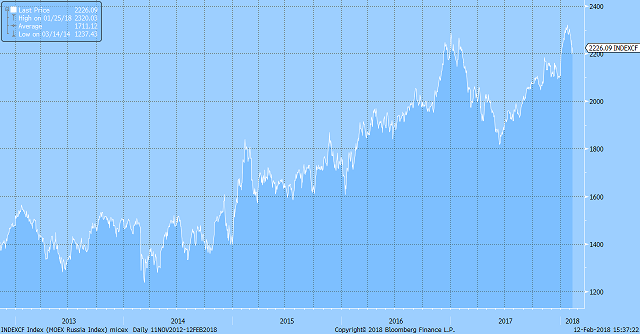

График индекса ММВБ

Алроса – мировой лидер по производству алмазов, занимающий 28% мирового рынка неограненных алмазов. Мы рекомендуем покупать акции АЛРОСА как крупнейшей публичной компании–производителя алмазов с высокой финансовой эффективностью (рентабельность EBITDA – около 47%). Доходы компании увеличила отмена с 1 сентября 2016г. экспортной пошлины (6.5%) на неограненные алмазы, а продажа газовых активов может принести (после 2017 г.) еще около 700 млн. долл. Авария на шахте Мир в августе 2017г. негативно сказалась на финансовых показателях компании, но уже с 2018г. ожидается начало восстановления положительной динамики прибыли. Измеренные и выявленные алмазные ресурсы компании обеспечивают ее деятельность на 20 лет, что обусловливает долгосрочный позитивный взгляд. Ожидаемая дивидендная доходность по выплатам за 2017г. в районе 6- 7% заслуживает внимание инвесторов.

Динамика акции Алросы, руб.

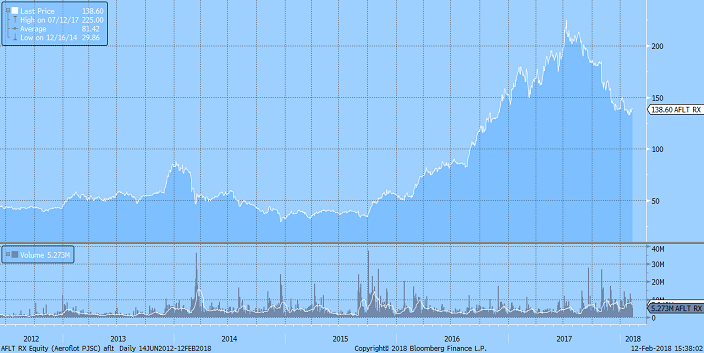

Аэрофлот - ведущая компания авиаперевозчик в России, №1 по пассажирским перевозкам. По показателю пассажироперевозок его доля на рынке РФ в 2017г. 47.7%, она увеличилась за год на 5.4 п.п. за счет роста дочерней компании Россия. На рынке грузовых перевозок Аэрофлот занимает стабильное 2-ое место (23.6% в 2017г.). Основной прирост в 2017г. обеспечили международные авиалинии. На 2018г. планируется сохранение двузначных темпов прироста (+11.8%) пассажиропотока. Авиапарк группы возрастет с 289 (2016г.) до 361 ед. на конец 2018г. В 2017г. чистая прибыль компании снизилась, что отразится негативно на дивидендных выплатах, однако эти проблемы уже во многом заложены в котировки. Во втором квартале ожидается рост пассажиропотока и финансовых показателей на фоне Чемпионата мира по футболу 2018. Снижение долговой нагрузки является аргументом для сохранения дивидендных выплат на уровне 50% чистой прибыли по МСФО за 2017г. (оценка около 10р на а/о

Динамика акций Аэрофлота, руб.

Банк Санкт-Петербург - один из крупнейших региональных банков. Банк имеет сильные рыночные позиции на финансовом рынке Северо-Западного федерального округа - преимущественно Санкт-Петербурга и Ленинградской области. Бенефициары банка — группа физических лиц – менеджмент БСП. БСП демонстрирует темпы роста бизнеса, сопоставимые со среднеотраслевыми. Имеет оценку умеренно высокого уровня кредитоспособности (рейтинг А-) от ведущих российских рейтинговых агентств (Эксперт РА и АКРА), основанную в т.ч. на высокой вероятности административной поддержки банка со стороны органов государственной власти в среднесрочной перспективе и сильных конкурентных позициях. С 2016г. банк демонстрирует рост прибылей и рентабельности собственного капитала. Положительная динамика прибыли прогнозируется в среднесрочной перспективе (до 2020г.). Рыночная оценка акции - отношение объема капитализации к собственному капиталу (P/B) самая низкая в отрасли (0.37), что (наряду с другими мультипликаторами) свидетельствует о значительном потенциале роста цены.

Динамика акции Банка Санкт-Петербург, руб.

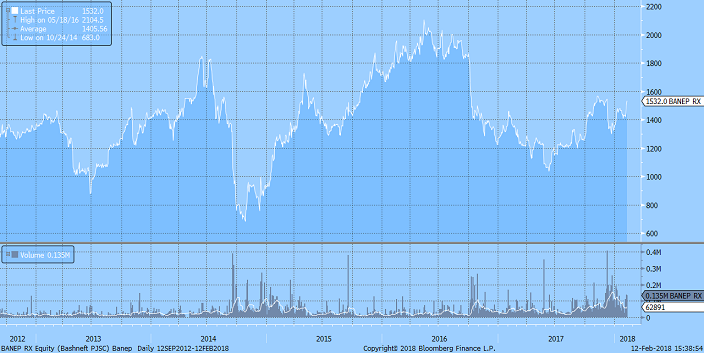

Башнефть(пр.) – нефтедобывающая компания, осуществляющая переработку нефти и реализацию нефтепродуктов через сеть АЗС. Контрольный пакет Башнефти был в ходе приватизации приобретен Роснефтью. В то же время большой пакет привилегированных (24%) и обыкновенных акций (25.79%) остался в собственности Республики Башкирия. Республика рассчитывает, что дивидендный объем поступлений от Башнефти в бюджет будет сохраняться на приемлемом уровне. За 2015г. владельцы префов получили 164 р./ап. За 2016г. по причинам в т.ч. налоговой оптимизации выплата дивидендов была отложена. Однако Роснефть, как и обещала, в конце 2017 года вернулась к рассмотрению выплаты дивидендов по об. и прив. акциям с учетом нераспределенной прибыли прошлых лет и дивидендов по результатам 9 месяцев 2017 года. Величина дивидендов составила 148,3 руб., что превышает ожидания рынка на 10-15%. Компания также может получить разовый дополнительный доход в виде возмещения по судебным искам. Стабилизация мировых нефтяных цен позволяет рассчитывать на рост прибыли и дивидендов компании в 2018гг.

Динамика акции Башнефть(пр.), руб.

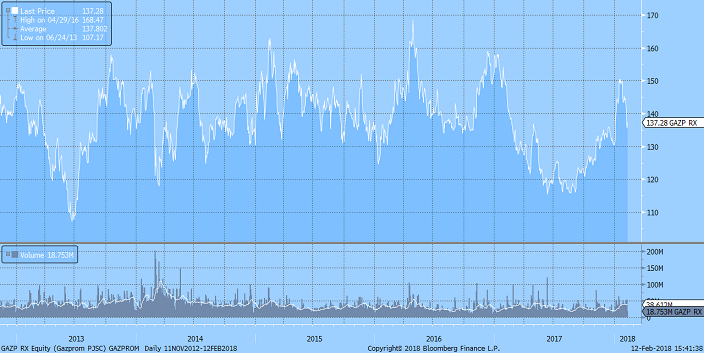

Газпром – крупнейший производитель газа в мире. В 2016г. компания добывала 11.2% природного газа в мире и 65.6% в России, при этом на ее долю приходилось 17.1% его мировых запасов. Кроме того, через компанию Газпром нефть производится добыча и переработка нефти и газового конденсата, - 11.5% и 18.4% российского выпуска, соответственно. Через Газпромэнергохолдинг производится 14,6% электроэнергии в стране. Газпром владеет крупнейшей газотранспортной системой в мире, у него сохраняется монопольное право на экспорт трубопроводного газа. Стратегическая цель Газпрома включает обеспечение лидирующих позиций на рынках, осуществление бесперебойных поставок газа, повышение операционной эффективности. Время доказывает высокую конкурентоспособность на рынке российского голубого топлива, за 9 мес.2017г. его экспорт в Европу вырос на 11.3%. С декабря 2019г. запланировано начало поставок газа в Китай ( по трубопроводу “Сила Сибири”). Несмотря на значительные инвестиции, государственная компания платит неплохие дивиденды акционерам. Согласно решениям менеджмента Газпром стремится обеспечить объем дивидендных выплат в рублевом выражении на уровне не ниже предыдущего года (8.04 руб на а/о)

Динамика акции Газпрома, руб.

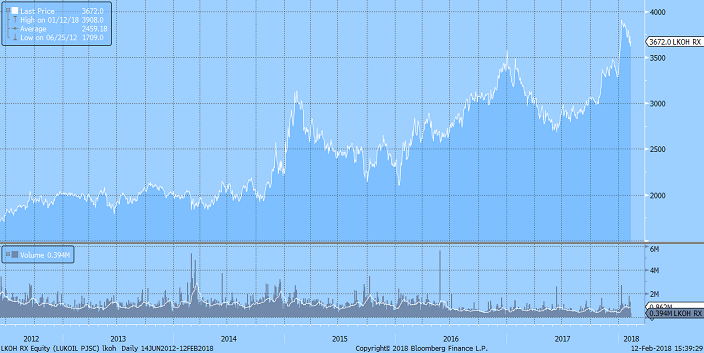

Лукойл – одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире и крупнейший независимый производитель нефти в России. Компания полностью контролирует всю производственную цепочку — от добычи нефти и газа, их переработки до сбыта нефтепродуктов. Компания имеет мотивированный менеджмент, в приоритеты которого входит наращивание стоимости бизнеса. Дивидендная политика подразумевает направление на выплаты акционерам не менее 25% чистой прибыли по МСФО. Также компания стремится ежегодно повышать размер дивиденда на одну акцию не менее чем на уровень рублевой инфляции за отчетный период. Лукойл обеспечен запасами нефти и газа на 20 лет, что превышает аналогичные показатели западных аналогов. В 2017-2018гг. ожидается рост выручки и прибыли. Привлекательность акции в начале 2018г. повысили планы погасить 100 млн из 140 млн казначейских акций и направить на buy-back акций $2-3 млрд в течение 5 лет.

Динамика акции Лукойла, руб.

Магнитогорский металлургический комбинат (ММК) – ведущая металлургическая компания в РФ, по объему продаж металлопродукции она №2. Примерно 45% продаж ММК относится к продукции с высокой добавленной стоимостью (HVA), вкл. широкий лист для труб большого диаметра. Акция ММК торгуется с дисконтом к другим компаниям основной тройки черных металлургов. Однако произошли важные изменения в дивидендной политике ММК, которые повышают оценку компании. Менеджмент компании в апреле решил повысить норму выплат в качестве дивидендов с 30% до 50% от свободного денежного потока (FCF). Также были приняты меры к повышению free-float бумаги (в Лондоне реализовано 3% акций мажоритарного акционера), что привело к включению бумаги в индекс MSCI.

Динамика акции ММК, руб.

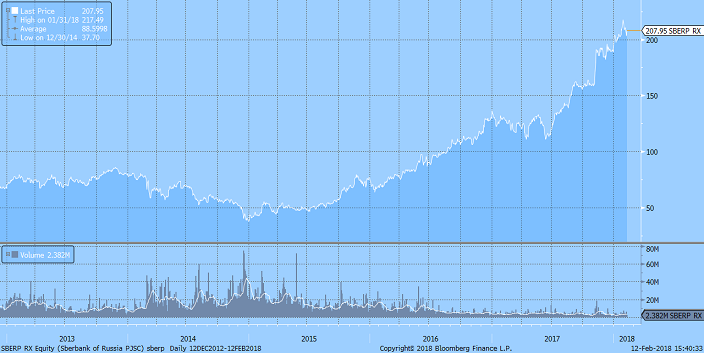

Сбербанк (пр.) – крупнейший банк РФ, на долю которого приходится около 30% активов и 45% вкладов населения. Сбербанк публикует сильную отчетность, которая улучшается с каждым месяцем, отражая переход к росту российской экономики. Сбербанк отличается в лучшую сторону от банков Европы, испытывающих финансовые сложности. Снижение ключевой ставки ЦБ в 2017-2018гг. благоприятно для банка. Мы считаем, что привилегированные акции крупнейшего банка России заслуживают доли в портфеле инвестора.

Динамика акции Сбербанк пр., руб.

Five - одна из ведущих российских мультиформатных продуктовых розничных компаний. Управляет магазинами нескольких торговых сетей: магазинами “у дома” под брендом “Пятёрочка” (около 77% оборота), супермаркетами "Перекресток" (более 15% оборота), гипермаркетами "Карусель” и магазинами “шаговой доступности” под брендом "Перекресток Экспресс”. На конец 2017г. это более 12100 магазинов. Компания показывает сильные темпы роста выручки, опережающие рынок. На конец 2020 г. она ставит амбициозную цель иметь 15% долю рынку в продуктовой рознице РФ за счет дальнейшей экспансии. Несмотря на расходы по открытию новых магазинов, долговая нагрузка Five снижается (Net debt/EBITDA 1.84). По итогам 2017г. компания планирует впервые выплатить дивиденды – не менее 25% чистой прибыли по МСФО. 1 февраля 2018г. начались торги ГДР X5 Retali Group на ММВБ. Не исключена ситуация, что при широком интересе к бумаге инвесторов, в мае будет поставлен вопрос о включении её в индекс MSCI Russia.

Динамика акции Five, долл.

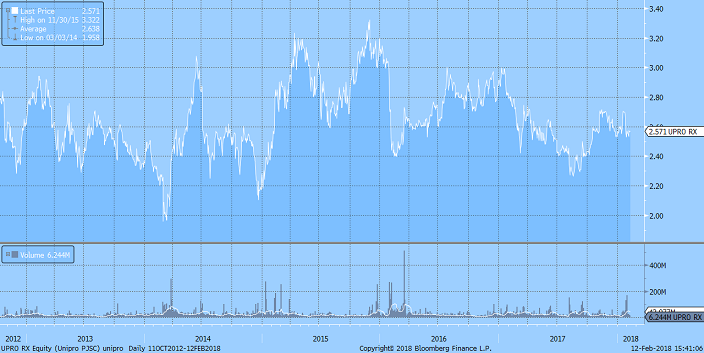

Юнипро - высокоэффективная электрогенерирующая компания, 83,7% пакет акций которой принадлежит немецкой компании Uniper (бывшая E.ON). Основные активы компании - это 5 ГРЭС в Сибири, на Урале и средней России установленной мощности 11.2 ГВт. Помимо электроэнергии компания реализует тепловую энергию и представлена на рынках распределенной генерации и инжиниринга. Пожар (01.02.2016) на третьем блоке Березовской ГРЭС ухудшил финансовые результаты 2016г. Однако в 2017г. ситуация улучшается и наблюдается заметный рост прибыли, компания возместила значительную часть ущерба за счет страховых выплат. В 2017-2020гг. предполагается наращивание выручки по договорам на поставку мощности DPM. В результате Юнипро продолжает следовать политике высоких дивидендных выплат, которые теперь осуществляются 2 раза в год и осуществлялись по итогам 9 месяцев 2017г. (0.11 руб на а/о). В долгосрочном периоде восстановление работы 3-ого энергоблока (3 квартал 2019г.) повысит привлекательность компании. Это может сыграть положительную роль при сценарии выкупа акций Юнипро у миноритариев компанией Fortum после поглощения Uniper.

Динамика акции Юнипро, руб.

Контакты

|

Консультации по инвестиционным услугам Банка: · Брокерское обслуживание на рынке акций, облигаций и производных инструментов · Обслуживание на валютном рынке · Персональное инвестиционное консультирование Для клиентов Москвы и Московской области: Для региональных клиентов: |

Аналитическое сопровождение клиентов

|

ВТБ - один из крупнейших операторов российского фондового рынка, обслуживающий каждого шестого инвестора в России.

Важная информация и ограничение ответственности

Все модельные портфели, оценки, суждения, инвестиционные идеи и стратегии подготовлены без учета индивидуальных инвестиционных предпочтений и финансовых обстоятельств инвесторов. Департамент брокерского обслуживания банка ВТБ рекомендует инвесторам самостоятельно оценивать потенциальные риски и доходности отдельных инвестиционных стратегий и идей, модельных портфелей, при необходимости обращаясь за помощью к квалифицированным специалистам по инвестициям.

Данный обзор предоставляется исключительно в информационных целях и не является предложением о купле-продаже. Несмотря на то, что информация, содержащаяся в настоящем обзоре, взята из источников, рассматриваемых как надежные, мы не несем ответственности за точность и полноту указанной информации. Все мнения и оценки, приведенные в данном обзоре, отражают наши взгляды на указанную дату и могут меняться без уведомления. Копирование и распространение информации, содержащейся в настоящем обзоре, возможно лишь с письменного разрешения департамента брокерского обслуживания банка ВТБ.

Банк ВТБ не несет ответственности за результаты инвестиционных решений, принятых Клиентом на основе материалов, предоставляемых Банком.

Банк не гарантирует получение Клиентом дохода и не несет ответственности за возможные убытки Клиента, недополученную прибыль и иные возможные неблагоприятные последствия в результате решений и действий Клиента, основанных на предоставляемых Банком консультациях, модельных портфелях, инвестиционных идеях и стратегиях.

При работе на финансовых рынках инвестор должен учитывать факторы риска самого различного свойства. Ниже перечислены некоторые из них:

· Системные риски - риски, связанные с функционированием системы в целом. Это риск изменения политической ситуации, риск неблагоприятных (с точки зрения существенных условий бизнеса) изменений в российском законодательстве, в частности в области налогообложения или ограничения инвестиций в отдельные отрасли экономики, общий банковский кризис, дефолт, риск резкого падения курса рубля по отношению к основным мировым валютам. Работая на рынке ценных бумаг, вы изначально подвергаетесь системному риску, уровень которого можно считать неснижаемым (по крайней мере, путем диверсификации) при любых ваших вложениях в ценные бумаги.

· Ценовой риск - риск потерь вследствие неблагоприятных изменений цен.

· Риск ликвидности - возможность возникновения затруднений при продаже или покупке актива по ожидаемой цене в определенный момент времени.

· Риск банкротства эмитента - риск возможности наступления неплатежеспособности эмитента ценной бумаги, что приведет к резкому падению цены на такую ценную бумагу (акции) или невозможности погасить ее (долговые ценные бумаги).

· Валютный риск - риск потерь вследствие неблагоприятных изменений валютных курсов.

· Процентный риск - риск потерь из-за негативных изменений процентных ставок.

· Отраслевые риски связаны с неблагоприятным функционированием определенной отрасли, что непосредственно сказывается на деятельности занятых в ней компаний, а значит, и на показателях стоимости выпущенных ими ценных бумаг. Часто негативное состояние такой отрасли передается компаниям из других зависимых отраслей.

· Риск неправомерных действий в отношении имущества инвестора и охраняемых законом прав инвестора со стороны третьих лиц, включая эмитента, регистратора или депозитария.

· Операционный (технический, технологический, кадровый) риск - риск прямых или косвенных потерь по причине неисправностей информационных, электрических и иных систем, а также их неадекватности, из-за ошибок, связанных с несовершенством инфраструктуры рынка ценных бумаг, технологий проведения операций, процедур управления, учета и контроля, из-за действий (бездействия) персонала и сторонних лиц, в результате воздействия внешних событий, а также при использовании систем удаленного доступа.

Душин О.В., Аналитик Банка ВТБ (ПАО) dushinov@vtb24.ru