Полная версия Еженедельного информационного бюллетеня №39 (929) 07.10-13.10

Динамика мировых рынков акций на прошедшей неделе была позитивной на фоне согласования первого этапа торговой сделки между США и Китаем. По итогам торговых переговоров Соединённые Штаты согласились не вводить с 15 октября повышенную с 25% до 30% пошлину на китайский импорт общим объёмом US$250 млрд. КНР в свою очередь закупит в США сельхоз продукцию на US$40-50 млрд, а также обеспечит прозрачность валютного курса и расширит доступ американских компаний на рынок финансовых услуг.

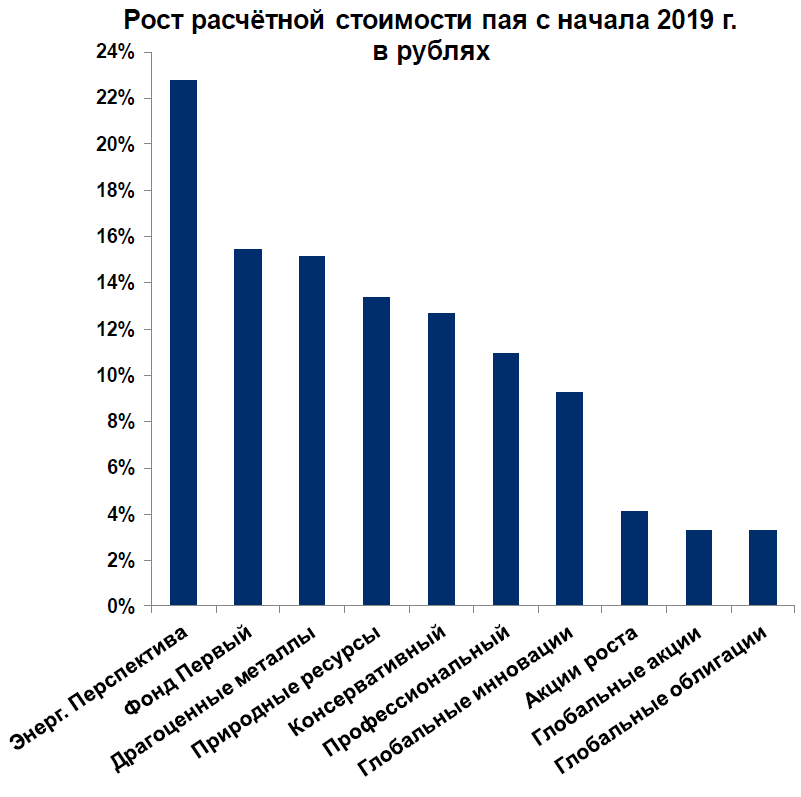

Лучший результат по итогам недели среди наших фондов показал ОПИФ «УРАЛСИБ Природные ресурсы» поддержанный опережающим ростом акций нефтегазовых компаний в свете усиления ожиданий оживления мировой экономики. Сопоставимый результат показали фонды «УРАЛСИБ Первый» и «УРАЛСИБ Профессиональный». Чуть скромнее была динамика фонда «УРАЛСИБ Консервативный», поддержанного мягкой риторикой Банка России, и фонда «УРАЛСИБ Энергетическая перспектива».

Динамика фондов «УРАЛСИБ Глобальные акции», «УРАЛСИБ Глобальные инновации», «УРАЛСИБ Глобальные облигации» и «УРАЛСИБ Акции роста» была временно сдержана укреплением рубля на фоне роста котировок нефти.

РЫНОК АКЦИЙ

Индекс МосБиржи прибавил 0,6%. Лучший результат показали бумаги МТС (+5,1%) на фоне новостей о том, что компания не будет проводить делистинг с Нью-Йоркской фондовой биржи (NYSE). Новатэк подорожал на 4,4%, обыкновенные акции Сургутнефтегаза прибавили 4,3%, котировки привилегированных бумаг выросли на 3,6%. Отставали потребительский и электроэнергетический сектора, а также большинство металлургических компаний. Рост котировок нефти на 3,7% поддержал акции российских компаний нефтегазового сектора (в среднем +2,3%). Лидировал упомянутый ранее Новатэк (+4,4%), обыкновенные бумаги Сургутнефтегаза подорожали на 4,3, «префы» – на 3,6%. Котировки обыкновенных акций Татнефти выросли на 4,1%, привилегированные бумаги прибавили 2,3%. Роснефть выросла на 2,9%, Газпром – на 2,6%. Лукойл прибавил 1,7%. Индекс акций металлургических и горнодобывающих компаний отстал от индекса МосБиржи (-0,6%). Лучший результат показал Полиметалл (+2,4%). Компании чёрной металлургии показали опережающую динамику: Северсталь подорожала на 1,9% на фоне новостей об объёме выпуска стали за 9 месяцев 2019 г., котировки ММК выросли на 1,7%, акции НЛМК прибавили 1,4%. Норникель подорожал на 1,2%, Алроса – на 0,6%. Бумаги Русала снизились на 0,7%, Полюс подешевел на 1,4%. Акции компаний электроэнергетического сектора прибавили в среднем 0,5%. Лидировали бумаги ОГК-2 (+4,1%), чуть меньше выросли котировки ТГК-1 (+3,3%). Динамика акций распределительных сетей была, в основном, позитивной: МРСК Центра и Приволжья прибавила 1,7%, МРСК Волги подорожала на 0,7%, котировки МРСК Центра выросли на 0,6, МРСК Урала потеряла 0,8%. Энел Россия прибавил 1%, Интер РАО – 0,9%, РусГидро – 0,2%. Относительную стабильность сохранили бумаги ФСК ЕЭС. Обыкновенные акции Россетей снизились на 0,6%, привилегированные – на 1,3%. Бумаги Юнипро подешевели на 1,7%. Акции компаний потребительского сектора отстали от индекса МосБиржи (-4,4%). Детский Мир прибавил 0,2%. Котировки Русагро снизились на 1,9%. X5 Retail Group подешевела на 7% на фоне новостей о налоговых проверках в московском офисе компании. Бумаги Яндекса упали на 16,6% на фоне обсуждения в Госдуме законопроекта, предлагающего ограничить права иностранцев владеть и управлять информационно значимыми для развития инфраструктуры интернет-ресурсами. Обыкновенные акции Сбербанка подорожали на 3,4%, привилегированные – на 2,2%. Котировки Банка Тинькофф выросли на 2,1%. Индекс S&P 500 прибавил 0,6%. Опережающими темпами росли крупные высокотехнологические компании: Apple подорожал на 4,1%, Intel прибавил 2,3%, Facebook – 2,1%, AT&T – 1,6%, Alibaba Group – 1,5%. Акции биотехнологических компаний выросли в среднем на 0,7%. На наступившей неделе в США стартует сезон отчётностей, результаты за 3-й квартал представят J.P. Morgan, Goldman Sachs, Citigroup.

РЫНОК РУБЛЕВЫХ ОБЛИГАЦИЙ

Динамика российского долгового рынка на прошедшей неделе была позитивной на фоне мягкой риторики Банка России. Цены рублёвых корпоративных облигаций выросли на 0,4%, ОФЗ прибавили 1,3%, сильнее выглядели долгосрочные бумаги. На состоявшихся в среду аукционах ОФЗ Минфин РФ привлёк 52,4 миллиарда рублей (лимит размещения не устанавливался). Объём размещения 14,5-летних ОФЗ серии 26225 составил 41,9 млрд р. (весь доступный к размещению объём выпуска) при спросе в 79,8 млрд, доходность по цене отсечения – 7,11% годовых – дисконт к средним уровням вторичного рынка перед аукционом составил 1 б.п. Объём размещения 3-летних ОФЗ-ПК выпуска 24020 составил 10,5 млрд р. при спросе в 49,3 млрд. Согласно предварительной оценке Банка России, доля вложений нерезидентов на рынке ОФЗ в сентябре не изменилась, оставшись на уровне порядка 30%. Чистый объём покупок иностранных инвесторов в сентябре составил 31 млрд рублей: нерезиденты сократили объём вложений в ОФЗ со сроком обращения менее 5 лет и увеличили вложения в бумаги с большей дюрацией (самый большой приток средств в сентябре пришёлся на 7-летние гос. облигации). В четверг председатель ЦБ РФ Эльвира Набиуллина заявила о возможности более быстрого смягчения денежно-кредитной политики на фоне опережающих темпов снижения инфляции, отметив, что Банк России рассмотрит несколько вариантов траектории ключевой ставки. Также было заявлено, что на ближайшем октябрьском заседании ЦБ планирует снизить прогноз по инфляции на 2019 г.

РЫНОК ВАЛЮТНЫХ ОБЛИГАЦИЙ

Динамика долговых рынков развитых стран на минувшей неделе была разнонаправленной: цены суверенных бондов developed markets снизились на 0,9% в долларах, корпоративные облигации потеряли 1,3%, в то время как котировки американских высокодоходных бумаг прибавили 0,4%.На фоне новостей о согласовании первого этапа торговой сделки между США и Китаем были пересмотрены ожидания стимулирования со стороны ФРС, кривая доходности US Treasuries сместилась вверх на 18-20 б.п. ФРС США объявил о намерении с 15 октября начать покупку краткосрочных казначейских векселей на сумму US$60 млрд в месяц с целью снижения риска дефицита долларового фондирования на денежном рынке США, подчеркнув, что эти покупки не отражают смягчения риторики регулятора. В среду ожидается публикация экономического обзора ФРС («Бежевая книга»), данные из которого будут учитываться на предстоящем заседании FOMC в конце месяца. Котировки суверенных российских еврооблигаций снизились на 0,3%, динамика корпоративных евробондов была нейтральной на фоне снижения долгов развивающихся стран на 0,9%. Согласно предварительным данным ЦБ РФ, доля вложений нерезидентов в евробонды РФ в сентябре сократилась на 0,5 п.п. до 54,1%. Стоимость страховки от дефолта РФ (5Y CDS) снизилась до 87,050 пункта.

ЭКОНОМИЧЕСКИЙ ФОН

Объём китайского экспорта в долларах в сентябре на фоне торговой войны с США сократился на 3,2% год к году (ожидалось -2,8%), снижение экспорта в юанях составило 0,7% г/г. Экспорт в США в долларах в сентябре сократился на 21,9% г/г. В рамках первого этапа торговой сделки США согласились отменить повышение с 25% до 30% пошлин на китайский импорт стоимостью $US250 млрд в год. Тем не менее, на данный момент пошлинами в размере 15-25% облагаются китайские товары на сумму порядка $US360 млрд – около 2/3 от объёма китайских поставок в США в прошлом году. Сокращение импорта в долларах США (-8,5% г/г) оказалось хуже ожиданий (-6%), способствуя замедлению глобальной торговли. В юанях импорт снизился на 6,2% г/г. Инфляция цен производителей в Японии в сентябре составила -1,1% г/г, как и ожидалось, достигнув минимума с декабря 2016 г. и свидетельствуя о слабом спросе на продукцию обрабатывающих отраслей. Данные по росту промышленного производства Еврозоны в августе сигнализировали о сохраняющейся слабости экономики: сокращение составило 2,8% год к году (ожидалось -2,5%). Заметно тормозило промпроизводство Германии: снижение составило 4% г/г, производственные заказы сократились на 6,7% г/г (vs прогноз -6,4%). Рост потребительских цен в США в сентябре составил 1,7% годовых, как и месяцем ранее (ожидалось 1,8%). Базовая потребительская инфляция также осталась на уровне месячной давности: 2,4% годовых. Оценка вероятности снижения ставки ФРС на ближайшем заседании снизилась до 71%. Рост реальной почасовой оплаты в сентябре замедлился до 1,2% г/г, данные за август были пересмотрены с 1,5% до 1,4% г/г. На наступившей неделе ожидается публикация «Бежевой книги» – экономического обзора ФРС США. Согласно данным Росстата, потребительская инфляция в России за неделю с 1 по 7 октября составила 0%. В четверг председатель ЦБ РФ Эльвира Набиуллина заявила, что Банк России планирует снизить прогноз по инфляции на 2019 г. на ближайшем заседании. Профицит счёта текущих операций в 3-м квартале 2019 г., по оценке Банка России, составил US$12,9 млрд (-53% г/г). Сокращение экспорта в июле-сентябре составило 8,1% г/г, основной вклад в снижение внесли нефтепродукты и природный газ. Рост импорта в 3к19 составил 3,5% г/г. Таким образом, вклад чистого экспорта в динамику ВВП в 3-м квартале был отрицательным. Всемирный Банк снизил прогноз по росту российской экономики в 2019 г. с 1,2% до 1%, в 2020 г. – с 1,8% до 1,7%.

Полная версия Еженедельного информационного бюллетеня №39 (929) 07.10-13.10