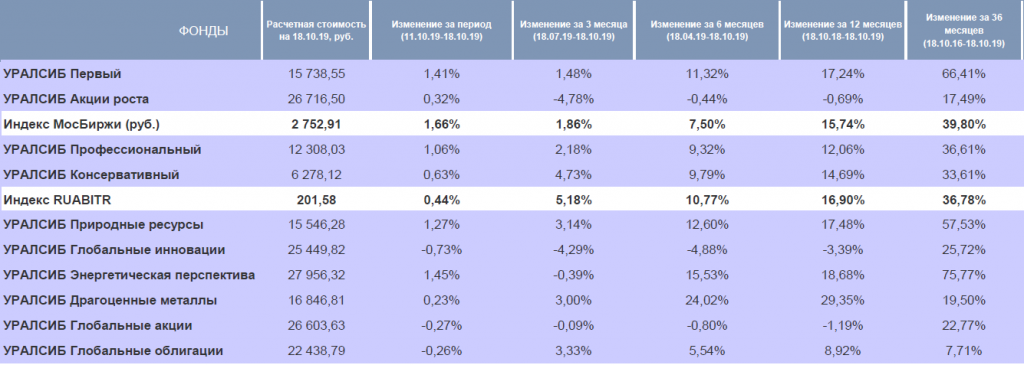

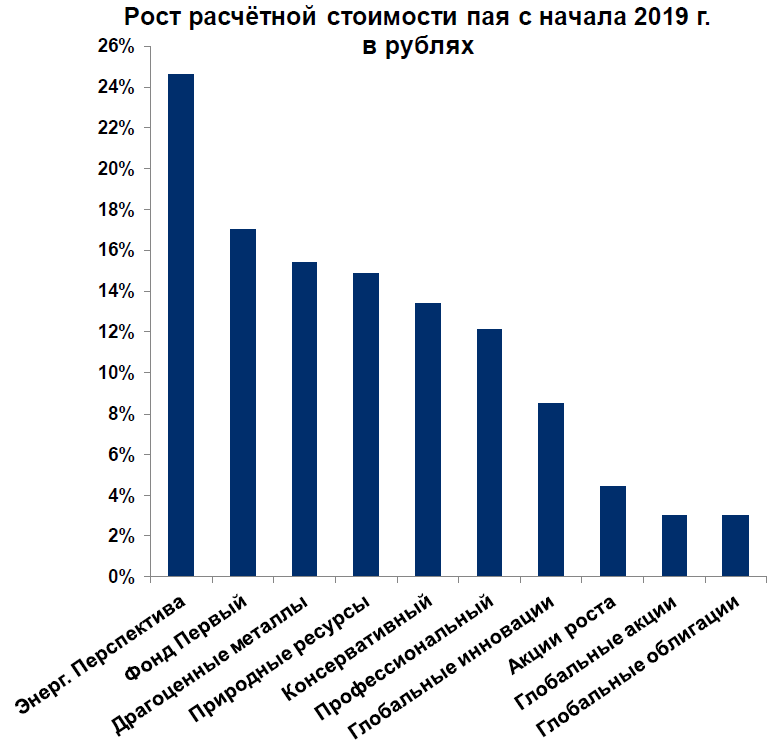

ДИНАМИКА СТОИМОСТИ ПАЕВ

Российский фондовый рынок по итогам недели обогнал индексы большинства развитых и развивающихся стран, рост индекса МосБиржи составил 1,7%. Большинство наших фондов показало достойные результаты, лучшей динамикой отметился ОПИФ «УРАЛСИБ Энергетическая перспектива», поддержанный опережающим ростом ряда электроэнергетических компаний.

Сопоставимый результат показали фонды «УРАЛСИБ Первый», «УРАЛСИБ Природные ресурсы» и «УРАЛСИБ Профессиональный». Чуть скромнее была динамика фонда «УРАЛСИБ Консервативный», поддержанного мягкой риторикой Банка России. В пятницу состоится заседание Совета Директоров ЦБ РФ, по результатам которого ожидается дальнейшее снижение Ключевой ставки. Динамика фондов «УРАЛСИБ Глобальные акции», «УРАЛСИБ Глобальные инновации» и «УРАЛСИБ Глобальные облигации» была временно сдержана укреплением рубля в преддверии уплаты экспортёрами НДС и НДПИ.

РЫНОК АКЦИЙ

Индекс МосБиржи вырос на 1,7%. Лидировали бумаги Лукойла (+5,4%), Аэрофлот подорожал на 4,6%, столько же прибавили акции Детского Мира, котировки Полиметалла выросли на 4,5%, Алроса подорожала на 4,3%. Отставали большинство нефтегазовых и металлургических компаний.

Акции эмитентов российского нефтегазового сектора прибавили в среднем 1,1%. Лучший результат показал упомянутый ранее Лукойл (+5,4%) на фоне утверждения новой дивидендной политики компании, пересмотра программы выкупа акций и рекомендации промежуточных дивидендов за 9 месяцев 2019 г. Котировки Роснефти выросли на 0,8%, Газпром прибавил 0,3%. Привилегированные акции Сургутнефтегаза подорожали на 0,3%, обыкновенные бумаги компании снизились на 1,5%. Новатэк прибавил 0,2%. Котировки обыкновенных бумаг Татнефти снизились на 0,4%, «префов» – на 0,5%. Индекс акций металлургических и горнодобывающих компаний прибавил 1,2%. Лучшую динамику во второй раз подряд показал Полиметалл (+4,5%). Алроса подорожала на 4,3% на фоне публикации более сильных, чем ожидалось, результатов за 3-й квартал 2019 г. Полюс прибавил 1,9%, Норникель подорожал на 1,1%. Компании чёрной металлургии отстали от индекса: НЛМК подешевел на 1% на фоне относительно слабых операционных результатов за 3к19, на столько же снизились акции ММК, Северсталь потеряла 1,4%. Русал подешевел на 2,5%.

Акции компаний электроэнергетического сектора (в среднем +1,7%) закончили неделю вровень с индексом МосБиржи. ФСК ЕЭС подорожала на 3,7%, котировки ТГК-1 выросли на 3,2%, бумаги Интер РАО прибавили 1,7%. Обыкновенные акции Россетей выросли на 1,6%, котировки привилегированных бумаг снизились на 0,3%. Динамика акций распределительных сетей была разнонаправленной: МРСК Урала прибавила 1,4%, МРСК Волги – 0,9%, МРСК Центра и Приволжья – 0,6%, котировки МРСК Центра снизились на 0,5%. РусГидро подорожала на 1,2%, ОГК-2 – на 1%, Юнипро – на 0,8%. Акции Энел Россия сохраняли относительную стабильность.

Бумаги компаний потребительского сектора прибавили в среднем 1,9%. Лидировали акции Детского Мира (+4,6%) на фоне операционных результатов за 3-й квартал 2019 г. (рост сопоставимых продаж на 10,7% г/г). Яндекс прибавил 1,9% после падения предыдущей недели. На столько же выросли котировки X5 Retail Group в свете операционных результатов за 3к19 (рост выручки на 12,8% г/г). Динамика акций Русагро была стабильной. «Префы» Сбербанка подорожали на 2,6%, котировки обыкновенных акций выросли на 2,3%. Банк Тинькофф подешевел на 2,5%.

Индекс S&P 500 по итогам недели вырос на 0,5%. Опережающую динамику показали акции Altria (+4,1%), Alphabet (+2,4%), AT&T (+2,3%) и Wells Fargo (+1,5%). Бумаги биотехнологических компаний выросли в среднем на 2%. В США продолжается сезон отчётностей, результаты за 3к19 представили 15% компаний из индекса S&P 500. По данным FactSet, 84% компаний отчитались лучше ожиданий по EPS.

РЫНОК РУБЛЕВЫХ ОБЛИГАЦИЙ

Мягкие комментарии Банка России поддержали рынок рублёвых облигаций. Цены корпоративных долгов выросли на 0,4%, государственные облигации прибавили 0,6%, долгосрочные обязательства выросли более чем на 0,8%. На состоявшихся в среду аукционах ОФЗ Минфин РФ привлёк 35 миллиардов рублей. Объём размещения ОФЗ серии 26230 с погашением в марте 2039 г. составил 29,6 млрд р. при спросе в 46 млрд (лимит размещения не устанавливался), доходность по цене отсечения – 6,94% годовых. Инфляционные ОФЗ серии 52002 были размещены на 5,4 млрд р. (весь предложенный объём), спрос составил 20 млрд, доходность по цене отсечения – 3,47% годовых. На прошедшей неделе Московская область завершила размещение 5-летних облигаций на 25 млрд р., ставка купона была установлена на уровне 7,05% годовых, что соответствует эффективной доходности порядка 7,24% год. Председатель Банка России Эльвира Набиуллина в интервью CNBC заявила о возможности более решительного снижения Ключевой ставки на фоне сохранения слабых темпов роста потребительских цен и исчезновения проинфляционных факторов конца 2018 г. – начала 2019 г. В пятницу состоится заседание Совета Директоров ЦБ РФ. Согласно консенсус-прогнозу, ожидается снижение Ключевой ставки на 25 б.п. до 6,75%.

РЫНОК ВАЛЮТНЫХ ОБЛИГАЦИЙ

Динамика долговых рынков развитых стран была разнонаправленной на фоне новостей по поводу Brexit, а также относительно слабой статистики из США и Китая. Цены корпоративных бондов прибавили 0,4% в долларах, на столько же подорожали американские высокодоходные бумаги, в то время как суверенные облигации снизились на 0,2%. Оценка вероятности снижения ставки ФРС США на ближайшем заседании в конце октября увеличилась до 88% на фоне замедления номинальных розничных продаж и промышленного производства в Соединённых Штатах по итогам сентября. На наступившей неделе состоится заседание Европейского центробанка по монетарной политике – последнее для Марио Драги в качестве президента ЕЦБ – изменений в монетарной политике регулятора не ожидается.

Котировки суверенных российских еврооблигаций прибавили 0,1%, динамика корпоративных евробондов была нейтральной на фоне роста долгов развивающихся стран на 0,3%. Стоимость страховки от дефолта РФ (5Y CDS) снизилась до 76,539 пункта. Финальный ориентир доходности по 5-летним долларовым евробондам Норникеля был установлен на уровне 3,3-3,375% годовых.

ЭКОНОМИЧЕСКИЙ ФОН

Рост ВВП Китая в 3-м квартале 2019 г. замедлился до 6% год к году (ожидалось 6,1%) на фоне слабого внутреннего спроса и торговых споров с США, что является минимальными темпами с начала 1990-х гг. Динамика промышленного производства в сентябре ускорилась до 5,8% г/г (ожидалось 4,9%). Накопленным итогом с начала года рост промпроизводства ускорился до 5,6% г/г (vs прогноз +5,5%). Динамика инвестиций в основной капитал за январь-сентябрь замедлилась до 5,4% г/г, оказавшись ниже прогнозов, рост частных инвестиций снизился до 4,7% г/г. Номинальные розничные продажи в сентябре прибавили 7,8% по сравнению с аналогичным периодом прошлого года, как и ожидалось, на фоне ускорения потребительской инфляции до 3% г/г. (максимум с ноября 2013 г.), обусловленного заметным подорожанием продуктов питания (на 11,2% г/г, в первую очередь – за счёт свинины). В реальном выражении динамика розничных продаж оставалась стабильной. Дефляция цен производителей в сентябре достигла 1,2% г/г впервые с июля 2016 г.

Рост потребительских цен в Еврозоне в сентябре, согласно финальным данным, замедлился до 0,8% г/г (ожидалось +0,9%). Значение базовой потребительской инфляции выросло до 1% г/г, совпав с прогнозом. На наступившей неделе состоится заседание Европейского центробанка, изменений в монетарной политике не ожидается. Продажи новых легковых автомобилей в сентябре выросли на 14,5% г/г, в основном, за счёт низкой базы прошлого года (-23,5% г/г в сентябре 2018 г.).

Рост промышленного производства в США в годовом выражении в сентябре (-0,14% г/г) сменился сокращением впервые с ноября 2016 г. на фоне забастовки на заводах General Motors (вклад снижения производства автомобилей и комплектующих в суммарный показатель составил -0,24 п.п.). В месячном выражении промпроизводство замедлилось на 0,4% (ожидалось -0,2%) после роста на 0,8% м/м в августе. Динамика номинальных розничных продаж замедлилась до 4,1% г/г статистика за август была пересмотрена с 4,1 до 4,4% г/г. В месячном выражении замедление составило 0,3% (ожидался рост на 0,3% м/м) на фоне снижения топливных цен и сокращения продаж строительных материалов (августовский рост был вызван ураганом Дориан)

Согласно данным Росстата, в сентябре объём промышленного производства в РФ вырос на 3% г/г, как и ожидалось. Частично это может быть обусловлено одним лишним рабочим днём по сравнению с сентябрём 2018 г. Динамика добычи полезных ископаемых замедлилась до +2,5% г/г, в обрабатывающей промышленности наблюдалось ускорение до +3,2% г/г (по сравнению с 2,7% г/г в августе). Рост объёма строительных работ в сентябре ускорился до 0,8% по сравнению с аналогичным периодом прошлого года (ожидалось +0,5%). Динамика реальных розничных продаж замедлилась до +0,7% г/г (ожидался +1%). Рост реальных располагаемых доходов в 3-м квартале, согласно Росстату, составил 3% г/г. Показатель безработицы в сентябре вернулся к уровням июля – 4,5%. Цены производителей сократились на 1,2% г/г впервые с октября 2009 г. Основной вклад в снижение внёс сегмент добычи полезных ископаемых. Рост потребительских цен в РФ за неделю с 8 по 14 октября составил 0,03%.

Полная версия Еженедельного информационного бюллетеня №41 (931) 14.10-20.10