РЕЗУЛЬТАТЫ УПРАВЛЕНИЯ ФОНДАМИ И ОБЗОР РЫНОЧНОЙ КОНЪЮНКТУРЫ 28.10-3.11

Полная версия Еженедельного информационного бюллетеня №43 (933) 28.10-3.11

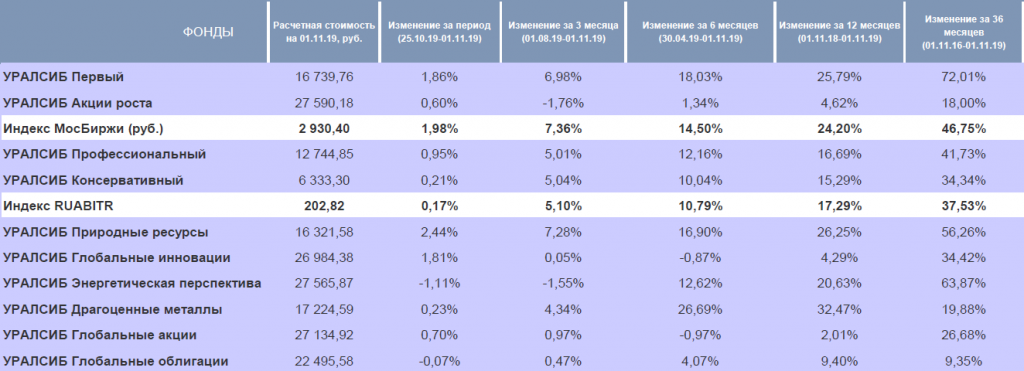

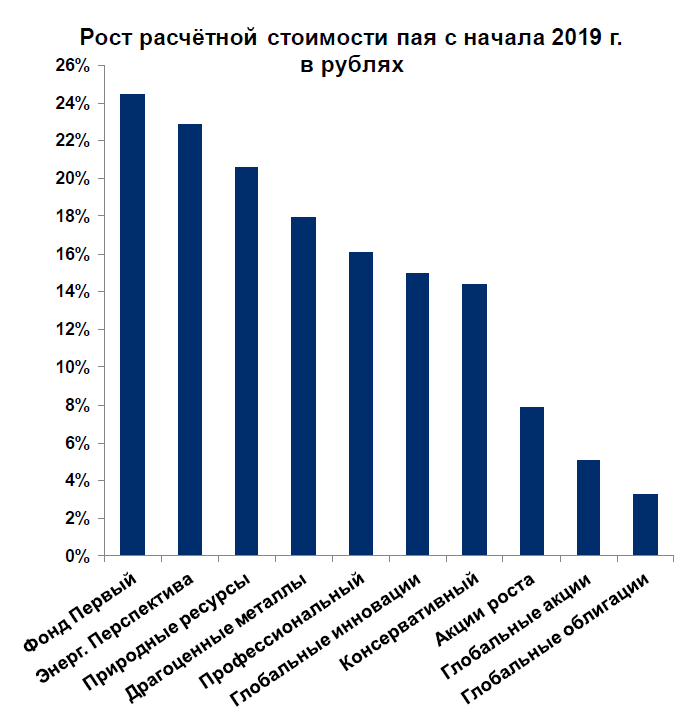

ДИНАМИКА СТОИМОСТИ ПАЕВ

Большинство наших фондов завершили октябрь с позитивным результатом. Лидером по итогам месяца стал ОПИФ «УРАЛСИБ Первый», прибавивший более 6% на фоне опережающего роста российского фондового рынка. Сопоставимый результат показали фонды «УРАЛСИБ Природные ресурсы» и «УРАЛСИБ Профессиональный». Динамика фонда «УРАЛСИБ Консервативный» была поддержана мягкой политикой Банка России, замедлением инфляции и сохраняющимся спросом на российские облигации со стороны иностранных инвесторов.

Укрепление российской валюты в октябре временно сдержало динамику наших глобальных фондов. Лучший результат на фоне сезона отчётностей в США показал ОПИФ «УРАЛСИБ Глобальные инновации», сопоставимую доходность продемонстрировал фонд «УРАЛСИБ Акции роста», чуть более скромные результаты показали фонды «УРАЛСИБ Глобальные акции» и «УРАЛСИБ Глобальные облигации». Ожидания от проработки первого этапа торгового соглашения между США и Китаем позволяют рассчитывать на позитивную динамику глобальных рынков в ближайшее время.

РЫНОК АКЦИЙ

Индекс МосБиржи вырос на 2%. Лидировали акции X5 Retail Group (+8,9%), Алроса подорожала на 7,7%. Газпром прибавил 6,9%, котировки Норникеля выросли на 5,7%, Русал подорожал на 5,1%, Полиметалл – на 4,7%. Отставали финансовый и электроэнергетический сектора, а также большинство нефтегазовых компаний.

Бумаги компаний нефтегазового сектора прибавили в среднем 1,2%. Лучший результат показал упомянутый ранее Газпром (+6,9%) на фоне выдачи Данией разрешения на строительство газопровода «Северный поток-2». Котировки Роснефти выросли на 3,1% в преддверии публикации отчётности по МСФО за 3-й квартал 2019 г. Новатэк прибавил 1,6% на фоне финансовых результатов за 3к19 по МСФО. Обыкновенные акции Татнефти подорожали на 0,8%, котировки привилегированных бумаг снизились на 0,6%. Обыкновенные бумаги Сургутнефтегаза подешевели на 0,7%, «префы» – на 3,6%. Акции Лукойла снизились на 1,6%.

Акции металлургических и горнодобывающих компаний обогнали индекс МосБиржи (в среднем +4%). Алроса подорожала на 7,7% в преддверии отчётности за 3-й квартал. Норникель прибавил 5,7% на фоне новостей о досрочном запрете Индонезией экспорта никелевой руды (позднее досрочный запрет был отменён). Котировки Русала выросли на 5,1%, Полиметалла – на 4,7%, Полюса – на 1,9%. Динамика акций компаний чёрной металлургии была позитивной: ММК подорожал на 4,3% на фоне рекомендации СД компании дивидендов за 3-й кв. 2019 г., бумаги НЛМК прибавили 2,2%, Северстали – 1,7%.

Индекс компаний электроэнергетического сектора (-0,8%) отстал от индекса МосБиржи. Лучший результат показали акции ОГК-2 (+5,4%) на фоне отчётности по РСБУ за 9 месяцев 2019 г. (рост чистой прибыли на 52%). ФСК ЕЭС подорожала на 2,2%. Котировки Энел Россия выросли на 2% в свете отчётности по МСФО 9м19 и комментариев компании относительно возможного превышения фактической EBITDA планового показателя по итогам года. Акции МОЭСК прибавили 1,4%. Обыкновенные бумаги Россетей подорожали на 0,3%, привилегированные снизились на 0,7%. Котировки ТГК-1 прибавили 0,2%. Динамика акций распределительных сетей была в основном негативной: МРСК Юга подешевела на 1,1%, МРСК Центра – на 1,7%, МРСК Урала – на 1,8%, котировки МРСК Волги снизились на 11%, акции МРСК Центра и Приволжья потеряли 16,9% на фоне отчётности по РСБУ за 9м19 (снижение чистой прибыли на 37,7% г/г). Бумаги РусГидро снизились на 0,2%, Юнипро – на 0,4%, Интер РАО – на 2,3%.

Бумаги компаний потребительского сектора выросли в среднем на 3%. Лидировали акции X5 Retail Group (+8,9%), Яндекс прибавил 3,6% на фоне сообщений относительно IPO Яндекс.Такси. Магнит подорожал на 2,9%, Детский Мир прибавил 1,8% в свете финансовых результатов за 9м19 (рост сопоставимых продаж на 10,2% г/г). Русагро подешевела на 1,4%. Привилегированные акции Сбербанка снизились на 0,3%, обыкновенные – на 1,5%. Банк Тинькофф подорожал на 3,3%.

Индекс S&P 500 прибавил 1,5% на фоне продолжающегося сезона отчётностей. По состоянию на конец прошлой недели результаты представили 71% компаний из индекса, в 76% случаев прибыль компаний превзошла ожидания. Котировки AT&T выросли на 5,5%, Apple – на 3,8%, Facebook – на 3,1%, Microsoft подорожал на 2,1%. Акции биотехнологических компаний прибавили в среднем 4,1%.

РЫНОК РУБЛЕВЫХ ОБЛИГАЦИЙ

Рублёвые корпоративные облигации подорожали на 0,1%, столько же прибавили цены на ОФЗ, сильнее выглядели краткосрочные бумаги. На состоявшихся в среду аукционах по размещению государственных облигаций Минфин РФ привлёк 53,3 млрд рублей. 6-летние ОФЗ серии 26229 были размещены на 20 млрд р. (весь запланированный объём), спрос составил 34,3 млрд, доходность по цене отсечения – 6,24% годовых, премия к уровням вторичного рынка составила порядка 1 б.п. ОФЗ-ПК выпуска 24020 с погашением в июле 2022 г. были размещены на 33,3 млрд р. (лимит размещения не устанавливался) при спросе в 59,1 млрд, цена отсечения составила 100,25% – дисконт в цене порядка 5 б.п. относительно котировок на МосБирже. Финальный ориентир ставки купона по 5-летним облигациям Газпром нефти составил 6,85% годовых, объём размещения был увеличен с 15 до 25 млрд р. Финальный ориентир ставки купона по15-летним облигациям X5 Finance составил 6,65% годовых, объём эмиссии – 5 млрд рублей.

РЫНОК ВАЛЮТНЫХ ОБЛИГАЦИЙ

На состоявшемся в среду заседании Комитет ФРС США по операциям на открытом рынке снизил ставку по федеральным фондам на 25 б.п. до 1,5-1,75% и дал сигнал о возможном наступлении паузы на фоне выходящей статистики. Как заявил Джером Пауэлл, динамика экономики США укладывается в прогнозы ФРС и нынешний курс монетарной политики не нуждается в корректировке. Участники рынка пересмотрели прогнозы по дальнейшему снижению ставки, ожидая 1 снижение до конца 2020 г. Согласно комментариям FOMC, вопрос о повышении ключевой ставки будет рассматриваться только после того, как возобновится рост инфляции. В то же время, статистика по индексу PCE Core (ориентир ФРС в качестве основного индикатора инфляции) в сентябре показала замедление роста цен на 0,1 п.п. до 1,7%. На этом фоне цены суверенных облигаций развитых стран прибавили 0,3% в долларах, корпоративные долги подорожали на 0,5%, котировки американских высокодоходных бумаг снизились на 0,2%. По нашему мнению, наиболее привлекательно выглядят качественные облигации с дюрацией до 3-4 лет.

Суверенные российские еврооблигации по итогам недели прибавили 0,1%, корпоративные евробонды подорожали на 0,6% на фоне роста долгов развивающихся стран на 0,5%. Стоимость страховки от дефолта РФ (5Y CDS) незначительно увеличилась до 74,582 пункта.

ЭКОНОМИЧЕСКИЙ ФОН

Согласно Национальному Бюро Статистики Китая, индекс деловой активности в обрабатывающих отраслях (Manufacturing PMI) в октябре снизился до 49,3 п. – минимального уровня с февраля – на фоне слабого спроса внутри страны и снижения новых экспортных заказов. Значение индекса Non-Manufacturing PMI (52,8 п., ожидалось 53,6 п.) свидетельствовало о сохранении достаточно высокого уровня деловой активности в сфере услуг, хотя и стало минимальным с февраля 2016 г. Как итог, композитный индекс деловой активности снизился до 52 п. Индекс Caixin Manufacturing PMI неожиданно вырос до 51,7 п. (прогноз – 51 п.), достигнув максимума за 2,5 года.

Финальное значение индекса Manufacturing PMI в Еврозоне в октябре составило 45,9 п., показав незначительный рост с сентябрьских минимумов. Оценка роста потребительских цен составила 0,7% г/г, снизившись до минимума с ноября 2016 г. на фоне сокращения цен на топливо. Сентябрьское значение было пересмотрено в сторону снижения до 0,8% г/г. Базовая потребительская инфляция в октябре, по предварительным данным, составила 1,1% г/г. Предварительная оценка роста ВВП Еврозоны в 3-м квартале 2019 г. составила 1,1% г/г, как и ожидалось.

Индекс деловой активности в промышленном секторе США (ISM Manufacturing) в октябре показал небольшой рост до 48,3 п. (ожидалось 48,9 п.), продолжая оставаться ниже нейтрального уровня третий месяц подряд. Количество новых рабочих мест в несельскохозяйственных секторах в октябре выросло на 128 тыс. (ожидалось 85 тыс.), оценки за сентябрь была увеличена на 44 тыс. до 180 тыс. Уровень безработицы увеличился до 3,6%, как и ожидалось, продолжая оставаться в районе минимальных значений за 50 лет. Динамика среднего часового заработка осталась на уровне +3,0% г/г (данные за сентябрь были пересмотрены). Согласно предварительным данным, квартальный рост ВВП США в 3к19 составил 1,9% годовых, превзойдя ожидания (+1,6%). Статистика по индексу PCE Core (ориентир ФРС в качестве основного индикатора инфляции) в сентябре показала замедление роста цен на 0,1 п.п. до 1,7%.

Индекс деловой активности в обрабатывающих отраслях РФ в октябре вырос до 47,2 п. (ожидалось 48 п.), оставаясь ниже нейтрального уровня на фоне снижения спроса со стороны клиентов. Согласно данным Росстата, рост цен за неделю с 22 по 28 октября составил 0,01%, с начала месяца цены выросли на 0,14%.

Полная версия Еженедельного информационного бюллетеня №43 (933) 28.10-3.11