Японский Nikkei (+0,5%)

Китайский Shanghai Composite (-0,6%)

Южнокорейский Kospi (+0,1%)

Гонконгский Hang Seng (+0,3%)

Австралийский ASX (-0,9%)

О главном

Уходящая неделя запомнится отходом большинства глобальных индексов от своих максимумов: американский рынок демонстрирует откровенную слабость, опасаясь анонса ФРС США по сокращению программ стимулирования; китайский рынок не удержал вершины на фоне замедления экономики и проблем в строительном секторе. Волатильность повысилась и на развивающихся площадках.

Квартальная экспирация срочных контрактов в Штатах окажет значительное влияние на курсообразование рисковых активов. Изменчивость финансовых инструментов усилится, а исход сессии не определен. Тем не менее учитывая накопившиеся проблемы в экономике и сохраняющуюся техническую перегретость фондовых бенчмарков, вероятность дальнейшего сползания индексов акций вниз несколько выше.

Товарные площадки разрознены. Нефть и газ находятся во власти погодных условий в Мексиканском заливе, а цены на золото остаются под давлением инфляционных рисков. Ощущение общей перегретости commodities не отпускает.

Азиатские рынки

Затишье на открытии европейских площадок может быстро смениться нервозностью.

Китайский Shanghai Composite погружается на полпроцента, продолжая вчерашнюю тенденцию. За эту неделю рынок КНР потерял значительную часть завоевания первой декады сентября. Двойная вершина чуть выше 3700 п. ожидаемо сработала, и композитный индекс уходит ниже 3600 п.

Смена сентимента произошла на фоне очередной порции статистики за август, отразившей продолжающуюся стагнацию макропоказателей: отмечено сильное затухание потребительского спроса и производственной активности.

Не добавляет оптимизма закручивание гаек в области высоких технологий и сферы развлечений Поднебесной. Наконец, фундаментальным негативом служат проблемы у крупнейшего застройщика страны с рефинансированием огромной задолженности, исчисляемой сотнями миллиардов долларов.

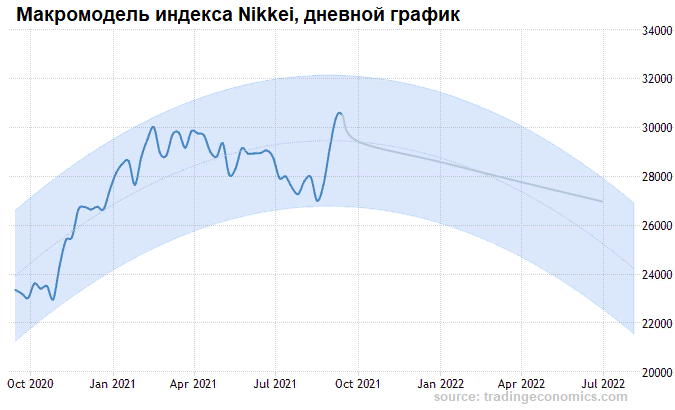

Японский Nikkei прибавляет полпроцента. На этой неделе индекс смог подняться к 31-летним максимумам на волне оптимизма в отношение нового правительства и замедления распространения эпидемии.

Движение рынка вверх усилилось рекордной покупкой бумаг со стороны нерезидентов — наблюдался недельный заход на сумму около $10 млрд. Порой, на таких событиях и завершается предшествующий ценовой импульс. Макромодель Trading Economics отражает текущие риски.

Таким образом, азиатский пятничный фактор курсообразования рисковых бумаг говорит о достаточно спокойном открытии индексов Европы. Низкая волатильность расширится ближе к старту основной сессии в Штатах, где ожидается квартальная фиксация цен производных инструментов.

Американские площадки

Рынок США закрылся невыразительно: от +0,1% по индексу высоких технологий до -0,2% в индустриальных и широких бенчмарках. Внутридневная волатильность сохранилась на повышенном уровне, но поддержки, защищающие индексы от сваливания, все же пока устояли.

В утренние часы фьючерс на индекс широкого рынка акций S&P 500 курсирует в нейтральной зоне, немногим выше 4460 п., что предвещает и безыдейное открытие европейских площадок. Но вечером американская картина рынка наполнится красками на фоне исполнения крупных срочных контрактов.

Макроэкономическая статистика по потребительскому спросу вышла лучше ожиданий, однако показатель волатилен и зависим как от эпидемиологической обстановки, так и сезонных трат населения. Розничные продажи за август выросли на 0,7% после провала на 1,8% в июле и против ожиданий спада на 0,8%.

Недельные данные по рынку труда вышли без особых отклонений. Число заявок на пособие по безработице незначительно превысило консенсус, составив 332 тыс. Кривая показателя все же демонстрирует восстановление занятости в Штатах, а это аргумент в пользу поэтапного завершения количественных программ, что особенно актуально на фоне сохраняющегося внутристранового ценового давления.

На валютном рынке ситуация развивается в соответствие со среднесрочным прогнозом: вероятность укрепления доллара на мировой арене все же выше шанса возврата американской нацвалюты в девальвационный тренд. Индекс доллара США (DXY: 92,9 п.) отстоял горизонтальный уровень на 92,5 п., чем и надавил накануне на курсы валют стран с развивающейся экономикой.

Доллару конечно понравились данные по потребительскому спросу, но здесь все же стоит выделить два более важных фактора: во-первых, 22 сентября есть высокая вероятность услышать от ФРС параметры секвестра QE, а во-вторых, может активизироваться защитная функция доллара, если рисковые активы продолжат испытывать давление.

Таким образом, вчерашнее закрытие рынка США лишь с натяжкой можно отнести к успехам фондовых быков. Отскок среды от минимумов 22 августа составил менее процента, а в четверг игроки на повышение так и не смогли развить контрнаступление. Вечерняя волатильность в Штатах отразится и на других мировых площадках.

Сырье

Цены на нефть за неделю повысились почти на 5%. Игрокам на повышение после отражения атаки в прошлую пятницу на $71 удалось в последние дни прорваться и выше $74 по Brent. В пятничное утро ноябрьские фьючерсы курсируют у $75,5 — инициатива сохраняется за быками товарного рынка.

Факторы силы — сложные погодные условия в Мексиканском заливе, радужные оценки отраслевых институтов по мировому спросу, резкое выбытие американских запасов сырья.

Риски рынка энергоносителей находятся, по сути, в той же плоскости: ураганы пройдут, резервы сырья пополнятся, а мировой спрос зависит от ситуации с пандемией и темпа восстановления логистических цепочек. Предпосылки для движения Brent под $70 в IV квартале сохраняются, а высокая волатильность биржевых контрактов укладывается в исторические показатели рисковости инструмента.

Золото ($1759) стабилизуется после почти 3% падения. Раз уж золото не прошло область $1820–1830 вверх, то и не вызывает удивление коррекция цен.

Техника остается на стороне продавцов драгметалла, а фундаментальным основанием слабости служит подъем доллара США — обратная корреляция активов. Сентимент в золоте завязан на траектории монетарного курса ФРС: при общем росте ставок, реальные доходности возрастут, а защитная функция золота ослабнет.

БКС Мир инвестиций