Напомним, что инсайдеры — это люди, имеющие легальный доступ к конфиденциальным и достоверным сведениям, которые не известны широкому кругу лиц. В США инсайдеры — это корпоративные должностные лица, директора или бенефициарные владельцы более 10% акций компании.

Чаще всего инсайдеры торгуют для того, чтобы скорректировать свой портфель, диверсифицировать или вывести средства. Потенциально в результате действий инсайдера (намеренных или совершенных по неосторожности) возможно использование существенной непубличной информации о компании в качестве основы для торговли, но это совсем другая область — незаконная инсайдерская торговля.

Незаконная инсайдерская торговля означает использование своей роли в организации для получения информации для прибыльной торговли на финансовых рынках. Дискуссии о политиках, связанных с инсайдерской торговлей, обычно соотносят ущерб финансовым рынкам в сравнении с экономической выгодой от любой информации, которая косвенно раскрывается. Инсайдеры — всегда первоисточник информации. Их действия контролируются как политиками компаний, так и законодательно. В России — это 224-ФЗ «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком». В США для мониторинга сделок, совершаемых инсайдерами, Комиссия по ценным бумагам и биржам (SEC) требует, чтобы эти сделки были раскрыты в форме, называемой формой 4.

Большинство сделок являются абсолютно законными. Именно поэтому, анализ действий инсайдеров позволяет выявить неочевидные интересные факты и паттерны поведения игроков на фондовом рынке.

Майкл Браш (Michael Brush), известный публикациями информационного бюллетеня Brush Up on Stocks, исследует подобные факты. На прошлой неделе он написал, что Баффет совершил ошибку, отчасти потому, что руководители авиакомпаний достаточно уверены в перспективах восстановления отрасли.

Читайте также: 8 ошибок Баффета

Хотя большинство акций авиакомпаний значительно выросли с 23 марта, когда индекс S&P 500 достиг своего минимума за год, пока их падение оценивается как глубокое. Тем не менее Майкл Браш отмечает, что инсайдеры авиационного сектора скупают акции авиакомпаний, в то время как Berkshire Hathaway, зафиксировав существенные потери, избавилась от вложений в сектор.

По данным информационного бюллетеня Brush Up on Stocks и мнению финансовых менеджеров, вложивших средства в акции авиакомпаний, наметилось три ключевых фактора, объясняющих бычий характер по акциям авиаотрасли:

Правительственная помощь

Политики видят в авиационном секторе краеугольный камень экономической безопасности США. Кроме того, авиакомпании и связанные с ними предприятия являются крупнейшими работодателями. По словам Фрэнка Холмса, генерального директора США Global Investors, каждое 15-е рабочее место, включая индустрию гостеприимства, связано с авиакомпаниями. «В авиационной отрасли наблюдается большой мультипликативный эффект». Именно поэтому, федеральное правительство одобрило поддержку на $50 млрд.

Путешествия возвращаются

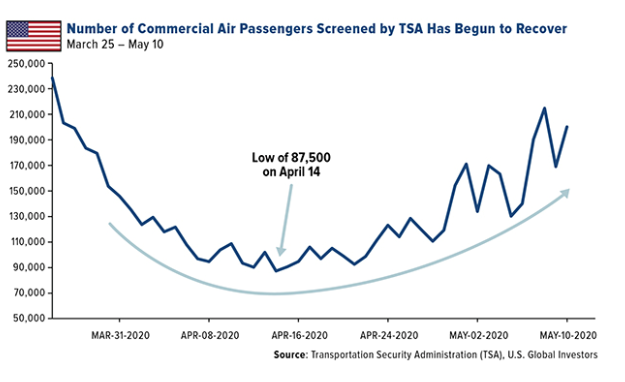

Число пассажиров авиакомпаний возросло в середине апреля до 200 000 с 87 000 в день. Это дает проблески надежды, статистика путешествий сдвинулась с места, хотя пока и остается низкой.

По мере роста числа поездок снова начнут проявляться преимущества консолидации авиационного сектора. Авиакомпании по своей природе имеют более высокую рентабельность капитала и денежные потоки благодаря улучшенному контролю затрат и ценообразованию. А поскольку авиакомпаниям удалось получить капитал во время кризиса, они смогут поддерживать финансирование до тех пор, пока трафик не улучшится.

Опыт прохождения кризисов

Авиакомпании проходят через кризис и неблагополучные времена не впервые. Так, после трех предыдущих финансовых кризисов: за шесть месяцев после террористических атак 11 сентября, вспышки атипичной пневмонии в 2003 г. и финансового кризиса 2008–2009 гг. акции авиакомпаний показали хорошие результаты и выросли на 80–120%, отмечает Фрэнк Холмс, генеральный директор США Global Investors.

Однако встает вопрос: почему Баффет продал акции авиакомпаний, а инсайдеры, покупающие акции авиакомпаний сейчас, надеются на повторение успешного прошлого опыта? Наверняка не знает никто. Однако рынок тем и интересен, что основывается на различных мнениях и позициях инвесторов. Управляющие фондов считают, что Баффет охладел к авиаотрасли еще несколько лет назад, потеряв много денег из-за банкротств авиакомпаний.

Приводим список 7 акций, в том числе проданные Баффетом, и покупаемых инсайдерами в настоящее время:

Delta Airlines

В то время как Баффет продал Delta Airlines в I квартале, инсайдеры купили акции на сумму $640 000 по цене от $22 до 22,70 за акцию в конце апреля-начале мая. Чтобы преодолеть пандемический кризис, Delta сократила операционные расходы вдвое. Для компании с огромной базой постоянных затрат, это положительный знак. Аналитики из фонда Opportunity Trust считают, что Delta может приблизиться к безубыточности денежного потока, даже если спрос вырастет на 50% от уровня, на который он сократился. Сейчас трафик компании составляет всего 10%. Delta является самой прибыльной и надежной из трех старейших авиакомпаний США, что дает ей преимущества и более высокий рейтинг. Целевая цена согласно Stifel и J.P. Morgan — $45.

SkyWest Airlines

Инсайдеры были крупными покупателями и SkyWest Airlines, которую Berkshire сбросил в первом квартале. В середине марта инсайдеры купили акции на сумму $1,67 млн по цене $25,5–37,9 за акцию. Акции все еще торгуются в этом диапазоне.

SkyWest является крупнейшим региональным оператором авиации в США. У компании достаточно ликвидности, чтобы выдержать спад спроса на поездки. Целевая цена ряда аналитиков — $35 (Cowen, Stifel).

Alaska Air Group

Зафиксировано небольшое количество инсайдерских покупок, всего на $10 000 на 23 марта по $23,68. Сейчас акция уже стоит $31 доллар. Несмотря на то, что покупка небольшая, она полностью меняет продажи инсайдеров за последние четыре года и поддерживает групповые покупки в секторе. Аналитик Stifel говорит, что Alaska Air Group является одной из самых сильных компаний в этом секторе. Ликвидность не является для нее большой проблемой: у авиакомпании достаточно денег, чтобы выжить около года, и она может заимствовать средства под залог самолетов и недвижимости в аэропортах. Целевая цена в диапазоне $44–39.

Southwest Airlines

Никаких инсайдерских покупок здесь нет, но стоит обратить внимание на баланс компании. У Southwest достаточно ликвидности на период 19 месяцев даже без восстановления спроса. Southwest в основном является местным перевозчиком, что также играет в ее пользу: международные поездки еще остаются под вопросом, а деловые, возможно, будут сокращены на годы. Это благоприятствует Southwest, поскольку она меньше зависит от бизнес-трафика. Целевая цена — Cowen: $ 40.

JetBlue Airways

Инсайдерские покупки в JetBlue Airways прошли на незначительные $4 000 за $8,37 за акцию в апреле, продажи в феврале-марте шли на уровне $15–20. Это бычий разворотный сигнал и еще один дополнительный критерий, выделяемый аналитиками в инсайдерском анализе. Несмотря на небольшую сумму, это поддерживает сигнал на покупку в секторе.

United Airlines Holdings

Баффет также продал United Airlines, инсайдеры пока не принимают другую сторону сделки. Компания обладает финансовыми возможностями, чтобы выжить. J.P. Morgan дает целевой показатель в $45.

American Airlines Group

Конечно, инсайдеры оказываются правы не всегда или не сразу. Они купили $1,1 млн. American Airlines по цене $19–25 в конце февраля, а недавно акции торговались по $9,70 за акцию. Отчасти это связано с тем, что крупным продавцом стал Баффет. Эти акции выглядят как самая рискованная инвестиция из-за слабого баланса компании. Аавиакомпания обременена долгами в размере $38,5 млрд, именно поэтому в случае, если спрос не вернется, у авиакомпании будут проблемы, считает Hodges.

Тем не менее, именно компании с риском банкротства предлагают самый высокий потенциал, если эти риски уменьшатся. Аналитик авиационного сектора Goldman Sachs Кэти О'Брайен считает, что есть и оптимистичные аргументы в пользу American Airlines, ссылаясь на растущий спрос на полеты во Флориду и значительное сокращение расходов. Она отмечает, что у American есть активы на $10 млрд, под которые можно делать заимствования.

Целевая цена Goldman Sachs — $13 за акцию. Cowen также настроен по-бычьи, с целевой ценой в $15.

Безусловно, авиакомпании, несмотря на инсайдерские покупки, рискованный сектор. CEO Boeing Дэвид Кэлхун недавно, оценивая сектор, говорил о потенциальном банкротстве крупной авиакомпании США. Гарвардский эпидемиолог Майкл Мина предупреждает, что существует «реальная опасность», если мы увидим крупные вспышки COVID-19 этой осенью после летних расслабленных локаутов. «Это, безусловно, снова может поставить акции авиакомпаний в штопор», — резюмирует Майкл Браш в своем обзоре.

Читайте также: Копилка Дяди Сэма. 3 американские бумаги на следующую неделю

БКС Брокер