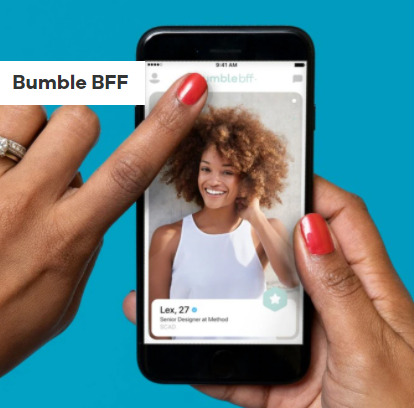

Бум на рынке IPO. На этой неделе запланировано 11 IPO, в ходе которых планируется привлечь $2,7 млрд. Сервис знакомств Bumble с IPO на $1 млрд возглавляет список.

Сервис знакомств Bumble планирует привлечь $1 млрд в ходе IPO при рыночной капитализации в $5,8 млрд. Компания владеет приложениями Bumble и Badoo, занимающими соответственно второе и четвертое место в мире по прибыльности среди сервисов знакомств. Работая на конкурентном рынке, имеющем низкие барьеры для входа, компания Bumble является прибыльной по EBITDA за 9 месяцев 2020 года, а в четвертом квартале рост прибыли даже ускорился.

Компания Signify Health, платформа, предоставляющая комплексные медицинские услуги на дому, планирует привлечь $423 млн в ходе IPO при рыночной капитализации в $4,1 млрд. В 2019 году платформа для оплаты медицинских услуг Signify управляла медицинскими расходами в общей сложности на сумму $6,1 млрд в рамках программы Medicare BPCI-A. Компания продемонстрировала рост и является прибыльной по EBITDA за 9 месяцев 2020 года.

Компания Signify Health, платформа, предоставляющая комплексные медицинские услуги на дому, планирует привлечь $423 млн в ходе IPO при рыночной капитализации в $4,1 млрд. В 2019 году платформа для оплаты медицинских услуг Signify управляла медицинскими расходами в общей сложности на сумму $6,1 млрд в рамках программы Medicare BPCI-A. Компания продемонстрировала рост и является прибыльной по EBITDA за 9 месяцев 2020 года.

После задержки с объявлением цены акции на прошлой неделе компания loanDepot планирует привлечь $300 млн в ходе IPO при рыночной капитализации в $6,2 млрд. loanDepot является крупным американским небанковским кредитором, ориентированным на ипотечную отрасль, который выдает кредиты на покупку жилой недвижимости и рефинансирует их, а также выдает кредиты частным лицам без обеспечения. Несмотря на то, что компания быстро развивается и является прибыльной, стоит отметить, что отрасль, в которой работает компания, сильно подвержена технологическим инновациям. Также немаловажен тот факт, что недавние IPO ипотечных кредиторов так и не получили должного внимания со стороны инвесторов.

Китайский провайдер облачных услуг связи Cloopen Group Holding планирует привлечь $280 млн в ходе IPO при рыночной капитализации в $2,1 млрд. Принимая во внимание выручку 2019 года, компания является крупнейшим в Китае поставщиком многофункциональных облачных коммуникационных решений. По итогам 9 месяцев 2020 года компания Cloopen Group Holding убыточна из-за замедления роста, но при этом имеет активную клиентскую базу (более чем 12000 компаний по состоянию на 30.09.2020).

Производитель рекламного программного обеспечения Viant Technology планирует привлечь $150 млн в ходе IPO при рыночной капитализации в $1,3 млрд. Платформа Viant Technology позволяет автоматизировать процесс закупки рекламы, иначе называемой программной рекламой. В то время как количество активных клиентов компании сократилось по итогам 9 месяцев 2020 года, средняя выручка за вычетом расходов на привлечение трафика на одного активного клиента выросла на 23% в годовом исчислении.

Компания Apria планирует привлечь $150 млн в ходе IPO при рыночной капитализации в $756 млн. Apria – ведущий поставщик комплексного медицинского оборудования для домашнего здравоохранения и сопутствующих медицинских услуг в США по уходу за пациентами на дому. Это медленно растущая, но прибыльная компания оказала медицинские услуги почти 2 миллионам пациентов, заключила почти 2,4 миллиона контрактов на роды и провела более 744000 приемов пациентов лечащими врачами в 2019 году.

Китайская биотехнологическая компания по борьбе с раком Adagene планирует привлечь $132 млн в ходе IPO при рыночной капитализации в $831 млн. Самый передовой продукт-кандидат NEObody, ADG106 представляет собой полностью человеческие лигандоблокирующие агонистические моноклональные антитела против CD137, который в настоящее время проходит фазу 1b клинических испытаний в США и Китае. ADG106 разработан для нацеливания на уникальный эпитоп CD137, который отличается от других антител против CD137, разрабатываемых в настоящее время.

Разработчик ортобиологических продуктов Bioventus планирует привлечь $125 млн в ходе IPO при рыночной капитализации в $922 млн. Bioventus ориентирован на разработку и коммерциализацию клинически дифференцированных, экономичных и безоперационных методов лечения с минимальным вмешательством, которые стимулируют естественный процесс выздоровления. Компания является прибыльной, хотя выручка упала по итогам 9 месяцев 2020 года из-за снижения объемов продаж вследствие пандемии коронавируса.

Недавно созданный инвестиционный фонд по финансированию производства медицинской марихуаны AFC Gamma планирует привлечь $100 млн в ходе IPO при рыночной капитализации $214 млн. Созданный компанией Advanced Flower Capital, фонд AFC Gamma выдает кредиты, разрабатывает схему кредитования, выступает поручителем при оформлении кредита и управляет кредитами с обеспечением и другими видами кредитов для компаний, имеющих хорошую репутацию, в сфере по производству медицинской марихуаны. Фонд планирует регулярно распределять на ежеквартальной основе всю или практически всю свою налогооблагаемую прибыль.

Биотехнологическая компания по клеточной терапии Longeveron планирует привлечь $25 млн в ходе IPO при рыночной капитализации в $194 млн. Longeveron специализируется на лечении стволовыми клетками состояний, связанных со старением и угрожающих жизни. Ее ведущим исследовательским продуктом является терапия на основе клеток LOMECEL-B, и в настоящее время компания финансирует 1 и 2 фазы клинических испытаний по пяти показаниям к применению.

Французская биотехнологическая компания Biophytis планирует привлечь $20 млн в ходе IPO при рыночной капитализации в $195 млн. Ведущий лекарственный препарат - кандидат Biophytis - это небольшая молекула для приёма внутрь, которая разрабатывается для лечения нервно-мышечных заболеваний и в настоящее время проходит 2-ю фазу клинических испытаний на саркопению. Первые результаты клинических испытаний ожидаются во 2 квартале 2021 года. Данный препарат - кандидат также в настоящее время проходит фазу 2/3 клинических испытаний на эффективность против коронавируса SARS-CoV-2.

Источник