Принцип диверсификации инвестиций гласит – «не кладите все яйца в одну корзину». Распределение средств не только между финансовыми инструментами внутри страны, но и между фондовыми рынками различных стран мира может снизить риски получения убытков, присущих отдельным государствам и регионам.

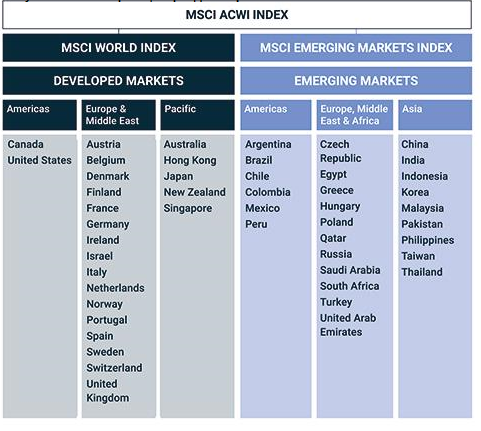

Проведем оценку и анализ показателей риска и доходности инвестиций в различные мировые фондовые рынки согласно классификации индексов MSCI (Morgan Stanley Capital International), глобальному провайдеру информации для анализа фондовых индикаторов (рисунок 1).

Рисунок 1 - Классификация фондовых рынков мира

В качестве эталонного показателя или бенчмарка для сравнения фондовых индексов возьмем глобальный индекс MSCI All Country World Index (ACWI), отражающий динамику 23-х развитых и 26-и развивающихся рынков акций.

Критериями отнесения страны к развитой DM (developed market) или развивающейся EM (emerging market) группе являются ликвидность рынка ценных бумаг, капитализация компаний, обращающихся на фондовом рынке страны и степень открытости рынка для движения капитала.

В исследовании ставится задача определить, как на различных горизонтах времени, долгосрочном (5 лет), среднесрочном (3 года) и краткосрочном (1 год), проявляют себя индексы развитых и развивающихся стран мира и на сколько велика зависимость национальных рынков акций от фактора динамики глобальных рынков.

Для оценки риска инвестиций в страновые фондовые рынки и учета их чувствительности к ведущим рынкам акций был выбран период, начиная со второй половины 2014 г.

Начальный отсчет времени был обусловлен изменениями, произошедшими на глобальных рынках капитала. Так, в III квартале 2014 г. прекращает свое действие программа количественного смягчения (QE) в США, повлекшая за собой стремительный рост индекса доллара по отношению к мировым валютам (на 25% к текущему моменту), и в большей степени затронувшее развивающиеся экономики. Девальвация национальных валют ряда развивающихся стран в тот период достигала 100%.

После 7-летнего периода (2008-2015 гг.) предельно низких целевых ставок по федеральным фондам США на уровне 0,25% годовых, монетарные власти крупнейшей экономики мира в лице Федеральной резервной системы США начинают цикл по ужесточению денежно-кредитной политики.

Преобразования мировой финансовой системы наряду с обострившимися политическими конфликтами того периода внесли существенный вклад в изменение привычных для большинства инвесторов параметров риска по широкому фронту мировых фондовых индексов.

Можно наблюдать снижение чувствительности и силы взаимосвязей развивающихся рынков по отношению к развитым. При этом рискованность инвестиций в ценные бумаги развивающихся стран уже не характеризуется столь впечатляющими отличиями от ведущих рынков акций, чтобы ожидать соответствующего «вознаграждения» в виде нормы прибыли на инвестиционный капитал.

Напротив, общемировой рост волатильности не делает инвестиции на развитых рынках более безопасными, нежели это было до описанных выше сдвигов в мировой финансовой системе.

Национальные рынки все в большей степени живут своей жизнью, по-разному учитывая степень влияния движения международного капитала на крупнейших рынках акций. Помимо глобальных тенденций инвесторы уделяют повышенное внимание внутренним особенностям и закономерностям развития экономик той или иной страны мира.

В качестве индикаторов риска инвестиций в страновые индексы выбраны следующие показатели.

Бета коэффициент (β) – показатель, характеризующий чувствительность национального индекса к изменению за аналогичный период времени эталонного показателя (в нашем случае индекса MSCI ACWI). Иными словами, данный показатель отражает влияние общемировой ситуации на конкретный фондовый рынок страны.

Чем выше значение бета коэффициента над 1 (эталонная мера), тем рискованнее вложения в объект инвестирования. Например, если текущая годовая бета американского индекса широкого рынка S&P 500 составляет 1,24 по отношению к MSCI ACWI, это означает, что при изменении бенчмарка на 1% индекс США изменится сильнее, на 1,24%.

Использование данного показателя может быть полезно при прогнозировании динамики фондовых индексов. Так, если рыночные ожидания склоняются к снижению мировых рынков капитала, то вложения в индекс с бетой, имеющей значения меньше 1 и близкие к 0, будет более оправданно с позиции риска инвестиций.

При бете <0, эффективность инвестиций в акции страны будет ниже в случае, если общемировые тенденции будут восходящими.

Коэффициент корреляции (R) – показатель, отражающий силу взаимосвязи между динамикой индекса конкретной страны и эталона MSCI ACWI. Чем ближе значение показателя к 1, тем связь сильнее. Например, годовая корреляция российского индекса МосБиржи и эталона составила 0,53, что по шкале Фехнера означает «прямую заметную» силу связи оцениваемых рынков.

Фондовые рынки стран с отрицательными значениями коэффициентов корреляции характеризуются обратной зависимостью.

Интерес представляет анализ динамики взаимосвязей на протяжении различных временных отрезков, что и будет нами отражено в исследовании.

Сигма коэффициент (σ) – показатель волатильности рынка акций относительно средних значений его доходности за период. Коэффициент сигма или стандартное отклонение (среднеквадратическое) отражает статистически возможную величину потерь в стоимости актива в процентах за определенный период времени.

Например, стандартное отклонение (волатильность) фондового рынка Аргентины за последние 3 года составило 66%, что отражалось в повышенных рисках инвестиций в ценные бумаги страны относительно большинства рынков мира. В августе под влиянием ряда факторов негативного характера данный риск был реализован в виде «обвала» в считанные дни национального фондового индекса Merval почти на 50%.

Чем ниже данный показатель, тем ниже риск статистической потери в стоимости индекса на заданном временном горизонте.

Также изменчивость цен любого финансового инструмента (в нашем случае фондового индекса) характеризуется монотонностью его курсовой стоимости. При высокой волатильности инструмента монотонность снижается, делая инвестиции в такой объект более рисковыми.

Расчет показателя волатильности осуществлялся путем перемножения стандартного отклонения индекса ежедневных значений за исследуемый период времени (5 лет, 3 и 1 год) на корень из количества дней в искомом периоде.

Доходность индекса (I) за период нами рассчитана и приведена в качестве справочного значения, а также для оценки эффективности инвестиции при отнесении средней доходности за период к риску соответствующего фондового индекса.

Расчет доходности происходил путем перемножения среднедневного значения доходности индекса за каждый из исследуемых периодов (5, 3, и 1 год) на количество дней в периоде. Так для 5-и летнего интервала данный множитель равнялся 1306, для 3 лет – 784 и для 1 года – 262.

Инвесторы самостоятельно могут использовать показатель риск/доходность в качестве критерия отсева менее привлекательных инструментов при включении в свой инвестиционный портфель финансовых активов различных стран мира.

При прочих равных, чем значение риск/доходность ниже, тем инвестиционно привлекательнее выглядит тот или иной страновой индекс.

Итак, нами получены показатели риска для 3 эталонных фондовых индексов (MSCI ACWI, MSCI DM, MSCI EM) и 49 фондовых индексов развитых и развивающихся мировых рынков с американского, евразийского, африканского, австралийского континентов.

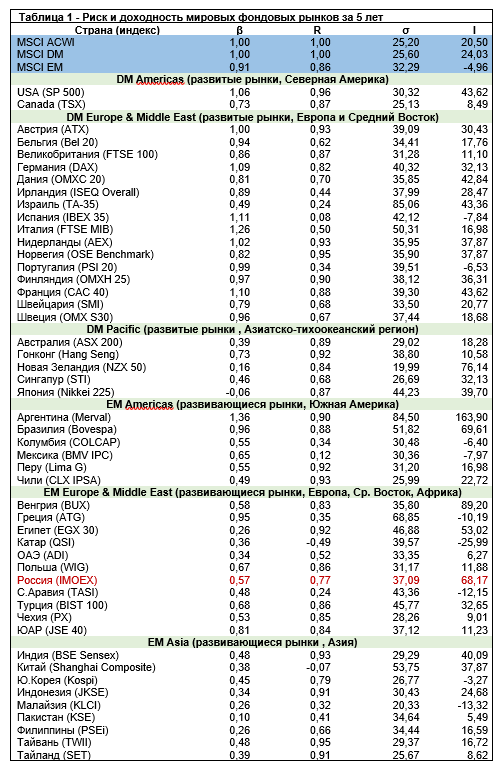

На долгосрочном интервале времени (5 лет) имеем следующие значения риска страновых индексов (таблица 1):

Анализ данных показал, что на длительном периоде времени мировые рыночные тенденции проявляются в большей степени на развитых рынках, нежели развивающихся.

Риск инвестиций (бета коэффициент) фондовых рынков развивающихся экономик (MSCI EM) оказался ниже развитых (MSCI DM).

Исключением здесь являются развитые рынки, относящиеся к азиатско-тихоокеанскому региону по классификации MSCI.

Несмотря на высокую однонаправленную зависимость (среднее значение коэффициентов корреляции 0,84) этих рынков от глобальных тенденций, им присущи ряд географических и исторических особенностей.

Эти страны являются крупнейшими торговыми партнерами Китая. Мы видим замедление до минимальных за последние 30 лет темпов роста ВВП КНР на фоне снижения показателей промышленного производства. Это и обуславливает низкую чувствительность местных рынков к общемировым тенденциям движения капитала.

Волатильность (сигма коэффициент) развитых рынков все же ниже развивающихся (25% против 32%) на исследуемом горизонте. При этом среднегодовая доходность развивающихся площадок (MSCI EM) оказалась отрицательной.

Таким образом, на 5-летнем временном интервале развитые рынки показывают большую инвестиционную привлекательность по соотношению риска и доходности, а низкие значения бета коэффициента обуславливаются чрезмерной осторожностью инвесторов по отношению к рынкам с низкой ликвидностью.

Развивающиеся рынки не в полней мере отразили на себе положительные тенденции последних лет для мировых фондовых индексов.

К тому же такие значения бета коэффициента говорят о влиянии иных факторов ценообразования национальных рынков: девальвационные процессы в развивающихся экономиках, сильная чувствительность от цен на энергоносители, высокая экономическая зависимость от стран, подверженных цикличности развития.

Тем не менее по соотношению риск/доходность (показатель <1) на долгосрочном горизонте в группе лидеров находятся рынки таких стран как: Бразилия, Венгрия, Дания, Египет, Индия, Нидерланды, Новая Зеландия, Норвегия, Россия, Сингапур, США, Франция.

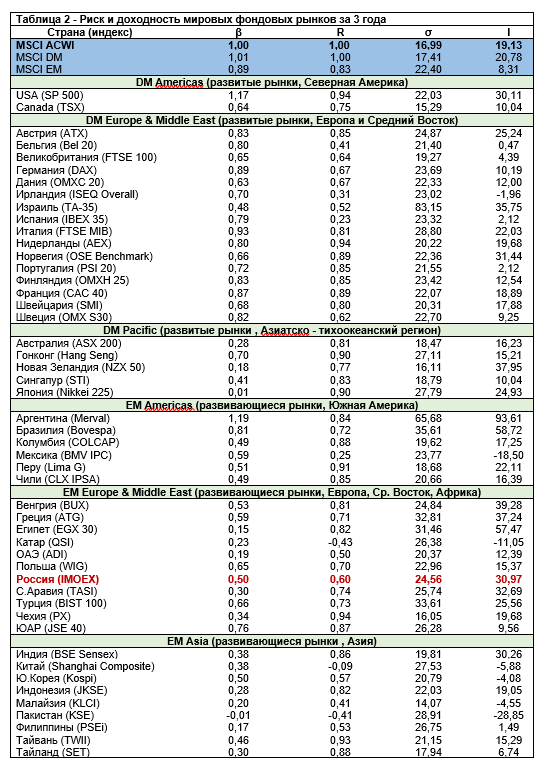

На среднесрочном интервале времени (3 года) имеем следующие значения риска страновых индексов (таблица 2):

На горизонте 3 года мы можем наблюдать снижение чувствительности развивающихся рынков к динамике эталонного индекса. При этом отмечается рост бета коэффициента развитых стран (MSCI DM).

Лидирующие позиции американского рынка ознаменовались ростом его риска относительно большинства рынков мира (бета 1,17). В данном интервале времени индекс широкого рынка S&P 500 не уступал по этому показателю Аргентинскому высокорисковому рынку (бета 1,19).

Взаимозависимости начинают ослабевать как в целом по развивающимся и развитым рынкам, так и в частности по России коэффициент корреляции снизился с 0,8 на долгосрочном интервале до 0,6 на среднесрочном. Данный процесс отражает рост влияния прочих факторов на национальные рынки капитала.

Волатильность (сигма) индекса США превзошла эталонные значения по глобальному MSCI ACWI и DM и в плотную приблизилась к значениям показателя для развивающихся стран.

Отметим что средние значения показателя риск/доходность существенно возрастают на 3-летнем периоде (2,15) относительно долгосрочного 5-летнего интервала (0,49).

Это означает, что риски инвестиций стали превышать норму прибыли на капитал. А вероятность получения, как минимум временных, убытков кратно возрастает.

Таким образом, по соотношению риск/доходность на среднесрочном горизонте в группу лидеров попали: Австрия, Бразилия, Венгрия, Греция, Египет, Индия, Норвегия, Перу, Россия, С. Аравия, США, Чехия.

Мы видим, что наблюдается тенденция по сохранению инвестиционной привлекательности на средне-долгосрочном интервале на рынках Бразилии, Венгрии, Египта, Индии, Норвегии, России, США.

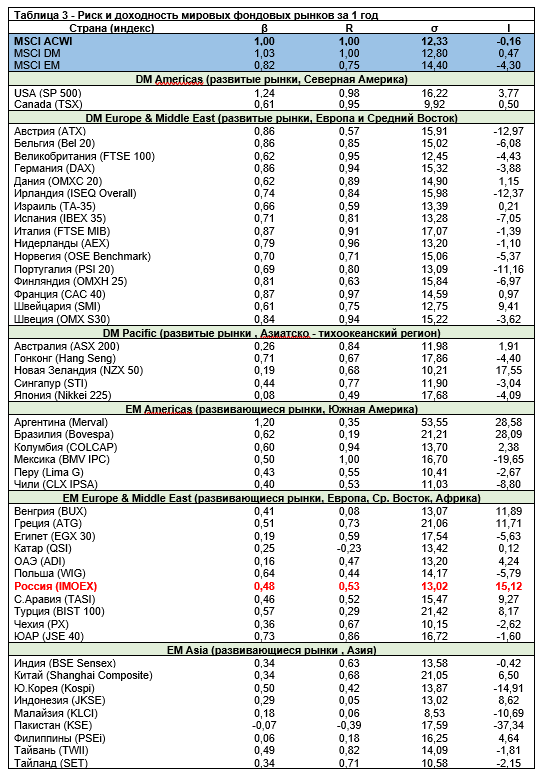

На краткосрочном интервале времени (1 год) имеем следующие значения риска страновых индексов (таблица 3):

За последний год международные фондовые рынки претерпели существенные изменения по параметрам риска инвестиций. Продолжается снижения бета коэффициента индекса развивающихся рынков (MSCI EM). Наряду с этим уменьшается и сила связи c 0,86 за 5 лет до 0,75 на коротком интервале времени по коэффициенту корреляции с эталонными значениями. Процесс размежевания рынков усиливается.

Увеличение международной торговой конфронтации захватывает интересы все большего числа стран. Укрепление таможенных барьеров между США и Китаем, исключение Кореи из списка стран «максимального благоприятствования внешней торговли с Японией», санкционные и валютные войны – оказывают непосредственное влияние на эффективность осуществления инвестиций в фондовые рынки мира.

С августа 2018 г. среднее значение параметра риск/доходность находится в области 1,5, отражая высокую неопределенность краткосрочного планирования.

Подтверждающим этот вывод является факт наличия инверсии на долговых рынках капитала. Доходность долгосрочных облигаций стала ниже краткосрочных, тем самым нарушая привычные взаимосвязи между сроком инвестиций, риском и нормой прибыли на капитал.

Таким образом, по соотношению риск/доходность (ниже среднего значения в 1,5) на краткосрочном горизонте наибольшей инвестиционной привлекательностью характеризовались рынки следующих стран: Бразилия, Венгрия, Индонезия, Новая Зеландия, Россия, Швейцария.

На протяжении всех трех анализируемых периодов устойчивые тенденции по наилучшему соотношению параметров риска и доходности инвестиций отмечены в Бразилии, Венгрии и России.

Все эти страны относятся к развивающимся (EM) по классификации MSCI. Также по фондовым рынкам данных стран наблюдается устойчивое снижение бета параметра и силы взаимосвязей (корреляции) с мировыми эталонными индексами.

Таким образом по результатам нашего исследования можно сделать следующие выводы:

1. С уменьшением времени инвестиций происходит рост риск - фактора фондовых рынков. Неопределенность долгосрочного характера пугает инвесторов в меньшей степени нежели краткосрочные риски.

2. Развивающиеся рынки больше не являются столь рисковыми по отношению к развитым, как это принято было считать ранее.

3. Зависимость национальных рынков акционерного капитала от глобальный фондовых бенчмарков снижается, увеличивая вес внутристрановых факторов ценообразования финансовых активов.

4. Российский рынок оказался в числе лидеров среди всех фондовых рынков мира по относительным параметрам риска и доходности инвестиций.

5. На основе информации о присущих тем или иным фондовым рынкам рисках возможно формирование диверсифицируемых портфелей активов для повышения нормы прибыли на капитал и снижения риска инвестиций.

БКС Брокер