Рыночные индикаторы

Рынки

В фокусе сегодня:

- Активность на азиатских площадках ограничена, поскольку торгов на китайском рынке на этой неделе не будет.

- GM, Ford, Fiat Chrysler и другие автопроизводители представят данные о продажах в США.

- Оценка деловой активности обрабатывающих секторов в США за сентябрь: уточненный PMI от Markit, прогноз 51 п., индекс ISM, прогноз 50,1 п., расходы на строительство

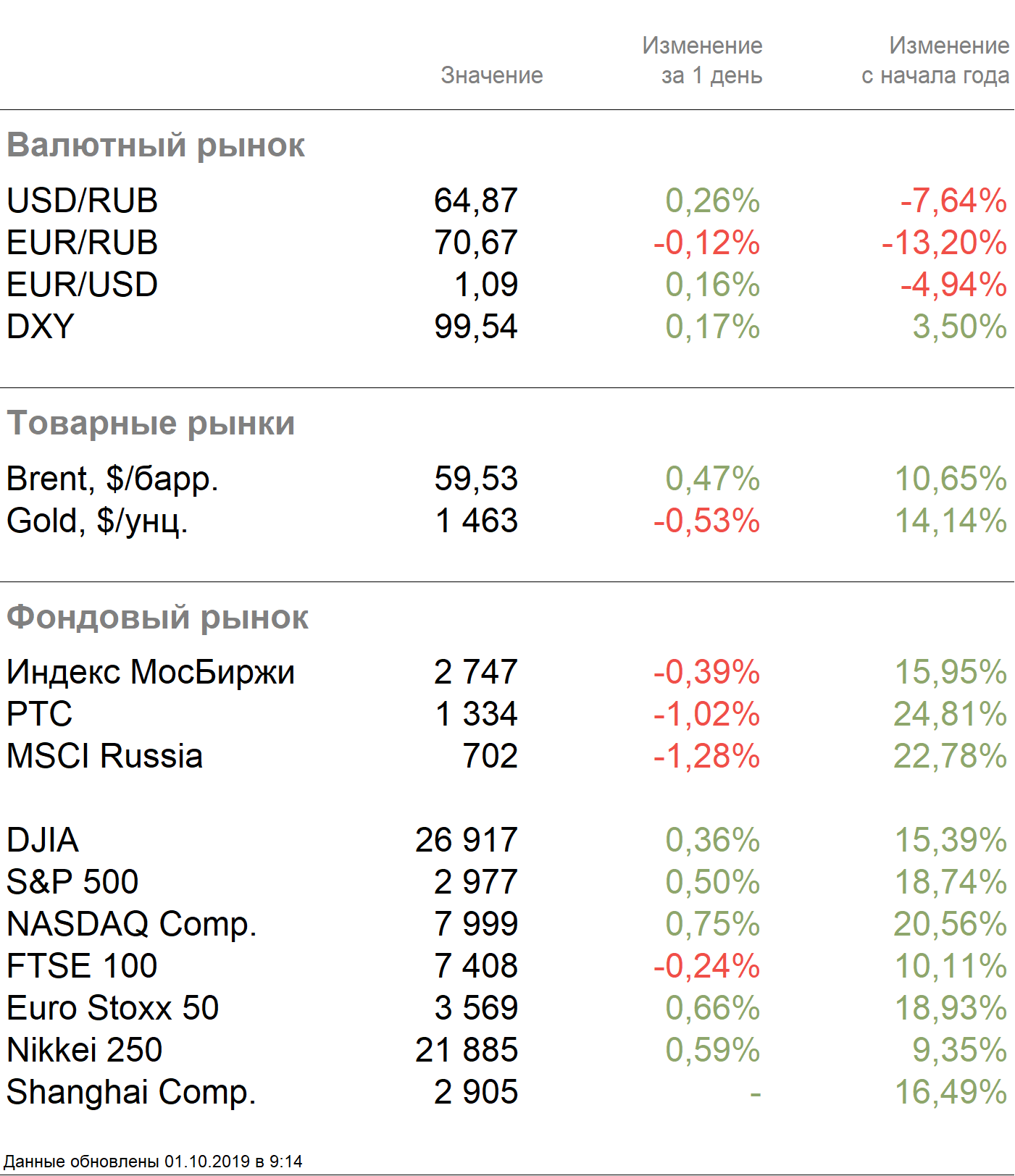

В понедельник индекс Мосбиржи упал на 0,39%, РТС — на 1,02%. Вниз российский рынок утянул нефтегазовый сектор, который опустился за день на 0,56%. Рубль ослаб к доллару и незначительно укрепился к евро до 64,86 руб. и 70,67 руб. соответственно. Мы считаем, что USDRUB к концу недели достигнет — 63,9 руб.

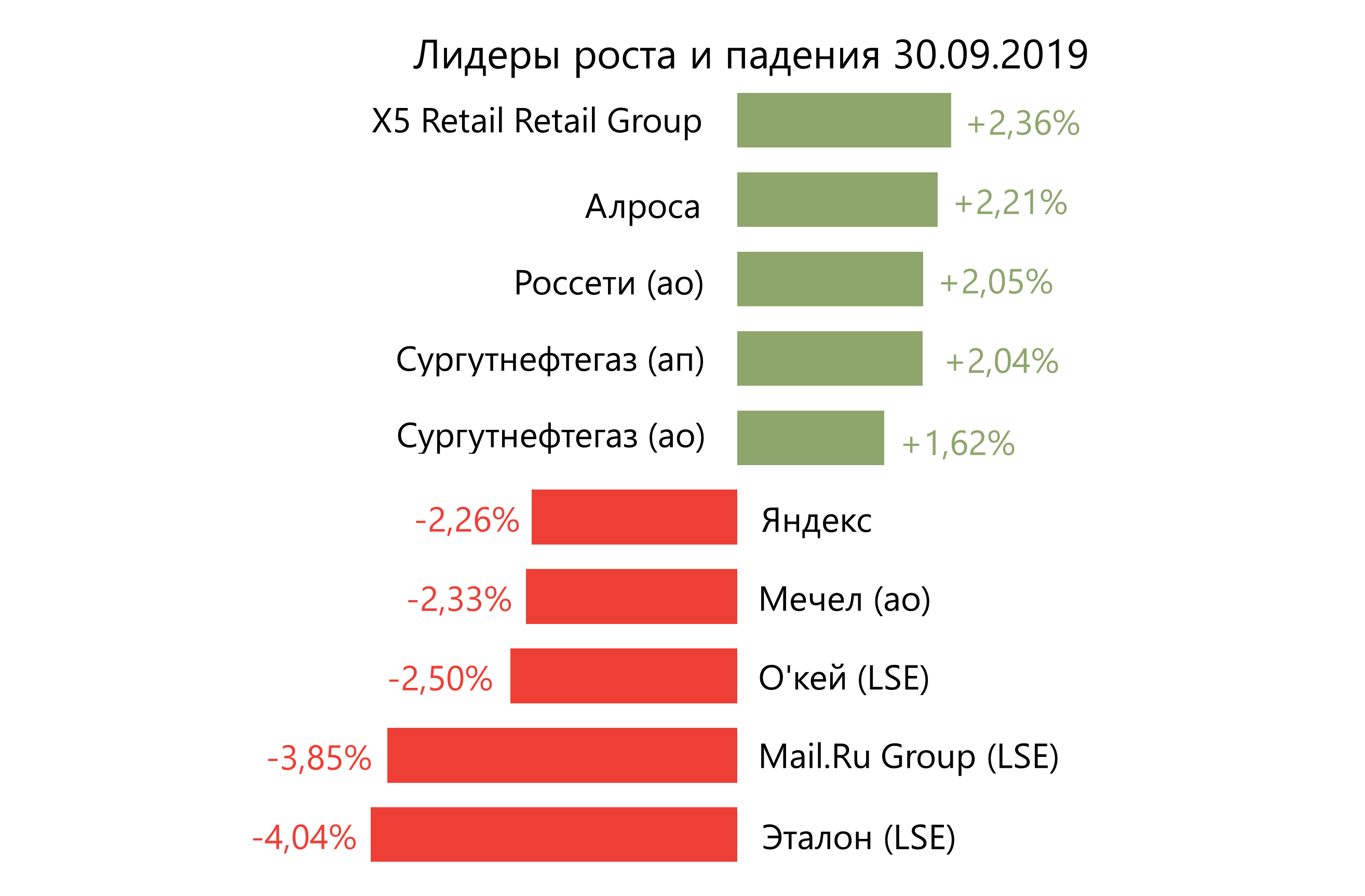

Лидерами роста стали X5 Retail Group (+2,36%), Алроса (+2,21%), Россети ао (+2,05%), Сургутнефтегаз (ап:+2,04%, ао:+1,62%).

Эталон потерял 4,04% за день, Mail.ru Group снизился на 3,85%, О’кей (-2,50%), Мечел ао (-2,33%), Яндекс (-2,26%).

Для покупки на этой неделе мы рекомендуем акции Фосагро (последний день для покупки акций с дивидендом — 11 октября), ММК и Сбербанк, поскольку последние две бумаги неоправданно дешевели на прошлой неделе. Потенциал роста в течение недели, по нашим оценкам, 2–3%.

Во вторник Brent (LSE) растёт на 0,47%, до $59,53/барр., после публикации отчета Reuters, согласно которому добыча нефти ОПЕК в сентябре упала до минимума за восемь лет ввиду атак беспилотников на нефтеперерабатывающие заводы Саудовской Аравии. Итого добыча ОПЕК в первый осенний месяц составила 28,9 млн б/с, что на 750 тыс. б/с меньше, чем в августе.

Мы считаем, что нефть Brent будет восстанавливаться до $63,49 (200-дневная скользящая средняя) ввиду надежд на удачное завершение американо-китайских торговых переговоров. Уровень поддержки нефти марки Brent составляет $61,02/барр. (50-дневная скользящая средняя). Актуальный уровень сопротивления — $62,34/барр. (100-дневная скользящая средняя).

Золото упало в цене до двухмесячного минимума, опустившись утром на 0,53%, до $1463/унция. Доходность десятилетних казначейских облигаций США наоборот повышается на 1,57 п.п., до 1,7%.

В понедельник фондовый рынок США оказался на положительной территории ввиду оптимизма вокруг торговых переговоров между США и Китаем, продолжение консультаций ожидается 10 октября. Dow Jones прибавил 0,36%, S&P 500 — 0,5%, Nasdaq — 0,75%.

Торговый советник Белого дома Питер Наварро опроверг информацию о том, что администрация президента США рассматривает возможность исключения китайских компаний с американских фондовых бирж, что придало оптимизм рынкам.

Стоит отметить, что Dow Jones и S&P 500 третий квартал подряд зафиксировали рост, в 3К19 индексы выросли на более чем 1%. Для S&P 500 динамика оказалась лучшей с 1997 г.

Активность на азиатских площадках будет умеренной, поскольку в Китае на этой неделе не будут проводиться торги по случаю празднования 70 лет с основания КНР. Японcкий Nikkei прибавил на 0,59%, за сентябрь индекс вырос на 5,1%, что стало максимальным увеличением с сентября 2018 г. В условиях торговой войны власти Китая подтвердили свою приверженность дальнейшему открытию своей экономики для иностранных инвесторов.

Производственный PMI Южной Кореи в сентябре составил 48.0 п. против 49.0 в августе.

Euro Stoxx 50 поднялся на 0,66%.

ВВП Великобритании за 2К19 вырос на 1,3% г/г, что оказалось выше прогнозируемого увеличения на 1,2%.

Количество безработных в Германии в сентябре сократилось на 10 тыс. м/м, до 2,276 млн человек, свидетельствуют данные Федерального агентства по трудоустройству ФРГ, что стало первым снижением за пять месяцев.

Розничные продажи в Германии за август прогнозируемо выросли на 0,5% м/м. Потребительские цены в Германии, гармонизированные со стандартами Евросоюза, в сентябре выросли на 0,9% в г/г после роста на 1% в августе, что стало минимальным ростом с ноября 2016 г.

Безработица в еврозоне в августе снизилась с 7,5%. Это стало минимальным показателем с мая 2008 г.

DXY повысился на 0,09%, S&P 500 futures дорожает на 0,37%.

Новости

Группа Эталон в 1П19 увеличила выручку на 60% г/г, до 39,56 млрд руб., за счет роста продаж в натуральном и денежном выражении. Показатель EBITDA составил 5,4 млрд руб., против 0,1 млрд руб. за аналогичный период годом ранее в связи с консолидацией результатов Лидер Инвеста, а также изменением учетной политики. Чистая прибыль составила 959 млн руб. против убытка 1,2 млрд руб. в 1П18.

Чистый долг группы увеличился до 4 млрд руб., но показатель чистый долг/EBITDA остается на невысоком уровне в 0,7x. Мы оцениваем результаты как позитивные и ждем детальных комментариев менеджмента в середине октября.

Банки-организаторы IPO HeadHunter реализовали опцион greenshoe на получение доли в компании. Нейтральная новость для рынка. Мы ожидаем, что акции компании в ближайшее время будут находиться под давлением в связи с приближением сроков их разрешенной продажи крупнейшими акционерами HeadHunter (Highworld Investments Limited/Elbrus Capital и ELQ Investors VIII Limited/Goldman Sachs Group) в рамках окончания post-IPO lock-up периода.

Русал отказался от одного из исков к Юнипро на сумму 24 млн руб., касающегося договора о предоставлении мощности (ДПМ) по Березовской ГРЭС. Общая сумма ранее поданных исков Русала составляет более 300 млн руб., но стороны заявляли о намерении заключить мировое соглашение. Мы считаем текущую новость нейтральной для котировок обеих компаний и ждем информации об условиях окончательного урегулирования претензий.