Глобальные рынки

Большую часть прошлой недели рынки наблюдали за развернувшейся в Вашингтоне политической драмой, а к концу пятидневки на первый план вышли новости о возможном усугублении торговой войны, в результате чего акции США упали до трехнедельного минимума и повысился спрос на защитные активы. S&P 500 отступил на 1%, главным аутсайдером стал нефтесервисный сектор, который потерял 9% ввиду удешевления нефти после стабилизации ситуации на Ближнем Востоке. Под давлением также оказались провайдеры второстепенных товаров и услуг MSCI China, аргентинские акции и китайский фондовый рынок (-4%). РТС просел на 2% вместе, как ни странно, с золотом.

В пятницу СМИ сообщили о том, что американская администрация рассматривает возможность исключения ценных бумаг компаний КНР из котировального списка американских фондовых бирж, хотя позднее представитель Минфина США опроверг такие планы. Индекс отскочил от своих минимумов после сползания ниже ключевого технического индикатора.

Акции росли перед очередным выпадом администрации Трампа, который отрицательно сказался на рынках. В последние недели в преддверии визита в США китайской делегации для переговоров на высшем уровне напряженность в торговых отношениях несколько спала.

Мы считаем, что рынки будут восстанавливаться по мере приближения к 10 октября, когда состоится первая официальная встреча. Если переговоры не дадут результатов, то 15 октября США повысят пошлины с 25% до 30% на $250 млрд китайского импорта, а 15 декабря будут введены пошлины на $250 млрд китайского импорта, так что ставки высоки.

Что покупать?

USDRUB: цель к концу недели — 63,9. Главные уровни сопротивления для рубля — 64,55 (100-дневная скользящая средняя) и 64 руб. На этой неделе Минфин России объявит объем покупок валюты, который, по нашим оценкам, составит 250 млрд руб., в предыдущий раз он составил 193 млрд руб.

Российские акции. Мы рекомендуем акции Фосагро (дивидендная история), ММК и Сбербанк (обе бумаги неоправданно дешевели на прошлой неделе, на наш взгляд) с потенциалом роста стоимости 2–3% до конца недели (Фосагро: последний день для покупки акций с дивидендом — 11 октября). Кроме того, среди наших фаворитов в среднесрочном периоде остаются акции Северстали (годовая дивидендная доходность 12-13% и потенциал роста 15-20%) и АФК Системы (потенциальный апсайд до конца года составляет 10%, на 12 месяцев — 40%).

Brent. Мы считаем, что нефть Brent будет восстанавливаться до $63,49 (200-дневная скользящая средняя) ввиду надежд на удачное завершение американо-китайских торговых переговоров. Уровень поддержки нефти марки Brent составляет $61,02/барр. (50-дневная скользящая средняя). Актуальный уровень сопротивления — $62,34/барр. (100-дневная скользящая средняя).

Предстоящая неделя — зарубежные рынки

Вторник, 1 октября

- Выступление председателя КНР Си Цзиньпина в связи с 70-летней годовщиной создания Китайской народной республики

- GM, Ford, Fiat Chrysler и другие автопроизводители представят данные о продажах в США

- Оценка деловой активности обрабатывающих секторов в США за сентябрь: уточненный PMI от Markit, прогноз 51 п., индекс ISM, прогноз 50,1 п., расходы на строительство

Среда, 2 октября

- Число рабочих мест в несельскохозяйственном секторе США за сентябрь от ADP, прогноз +140 тыс.

Четверг, 3 октября

- США представят данные по числу заявок на пособие по безработице, товарам длительного пользования, производственным заказам

Пятница, 4 октября

- Ставки ЦБ Индии

- Безработица США за сентябрь, прогноз — 3,7%

- Председатель ФРС Джером Пауэлл откроет мероприятие «ФРС слушает» в Вашингтоне; члены совета управляющих Лейл Брейнард и Рэндал Куорлс выступят модераторами панелей

График недели

Нефть

Стоимость нефти Brent опустилась ниже $62/барр. к концу прошедшей недели на фоне информации о восстановлении добычи в Саудовской Аравии немного раньше планируемого срока. Рынки также отрицательно отреагировали на неожиданный рост запасов в США и продолжающийся американо-китайский торговый конфликт, ослабляющий мировой спрос на сырье.

Управление энергетической информации (EIA) Минэнерго США сообщило, что запасы нефти продолжили рост вторую неделю подряд (на этот раз — на 2,41 млн барр.), вызвав беспокойство инвесторов относительно переизбытка предложения.

Российский рынок

Индекс Мосбиржи за прошлую неделю снизился на 1,37%, РТС — на 2,15%. Рубль укрепился до 64,7 руб. за доллар и 70,75 руб. за евро.

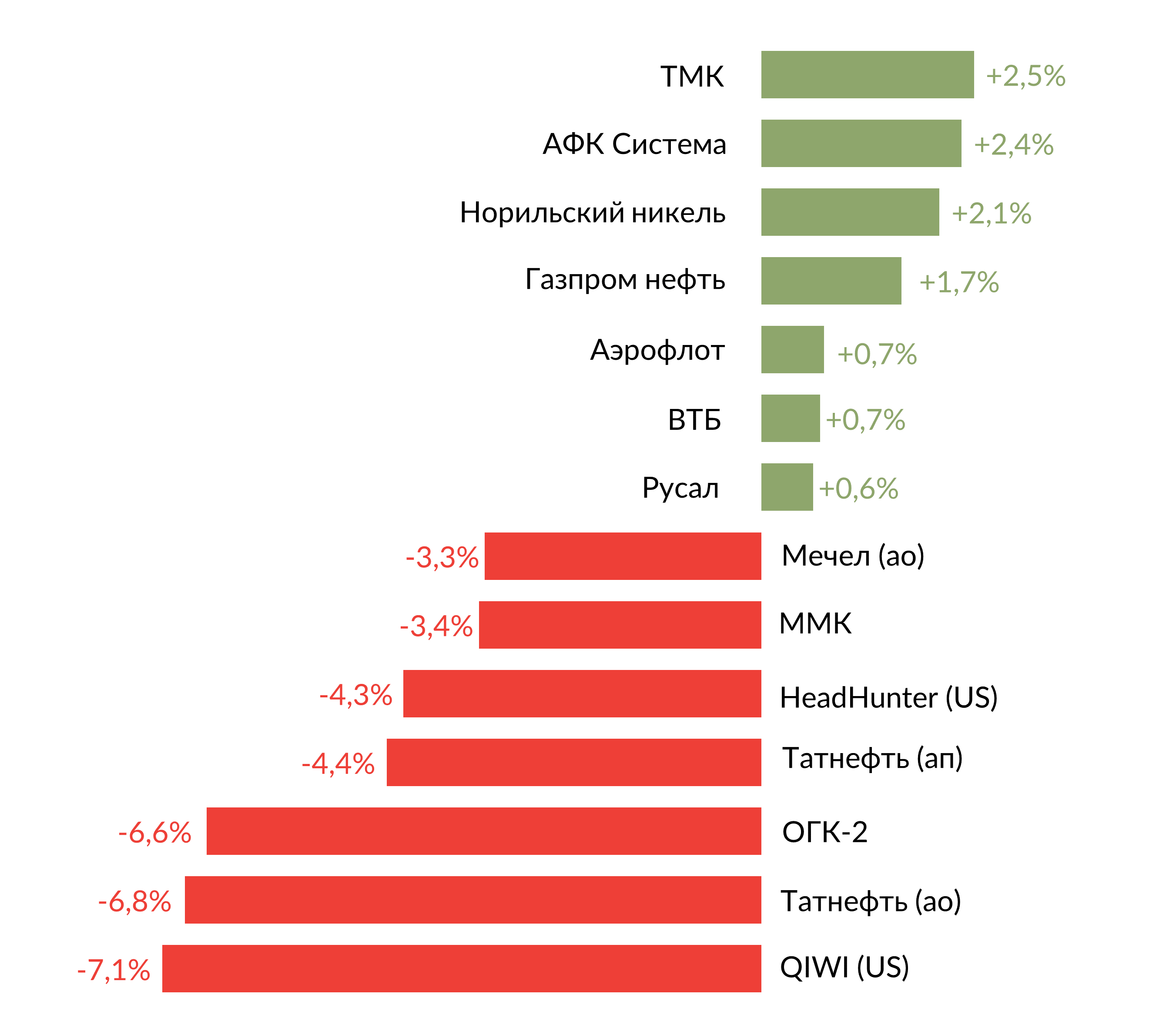

Лидерами роста стали ТМК (+2,5%), АФК Система (+2,4%), Норильский никель (+2,1%), Газпром нефть (+1,7%), Аэрофлот (+0,7%) из-за снижения цен на нефть, ВТБ (+0,7%), Русал (+0,6%).

В числе аутсайдеров оказались Qiwi (-7,1%) после неподтвержденной информации о продаже пакета CEO компании, Татнефть (ао: −6,8%; ап: −4,4%) ввиду отсечки по дивидендам, ОГК-2 (-6,6%), Headhunter (-4,3%), ММК (-3,4%), Мечел ао (-3,3%).

Лидеры роста и падения

Источник: Bloomberg, ITI Capital

Предстоящая неделя — российский рынок

Московская биржа опубликует данные по объемам торгов за сентябрь.

На этой неделе закрывается реестр для получения дивидендов Трансконтейнера (3 октября, ожидаемая доходность — 1,8%). В четверг последний день будут торговаться с промежуточными дивидендами акции Норильского никеля (c привлекательной доходностью 5,4%) и Черкизово (доходность 2,6%).

Модельные портфели / Торговые идеи

Мы открыли торговую идею по покупке акций Фосагро с потенциальным ростом 10% до конца января 2020 г. и 25% — до конца сентября 2020 г. при более оптимистичном сценарии потенциальная премия к рынку может составить не 25%, а 40% на горизонте 12 месяцев. Основной триггер роста — одобрение компанией новой дивидендной политики на фоне обновления стратегии роста операционных и финансовых показателей до 2025 г.. Текущая дивидендная доходность по акциям Фосагро — 2,2% до 11.10.19, прогнозная — 6,3% до конца января 2020 г. и 15% — до конца сентября 2020 г., что является одним из самых высоких показателей среди российских компаний.

Сделки

Новатэк объявил о подписании соглашения о сотрудничестве с Mitsui O.S.K. Lines (MOL) и Банком Японии для Международного Сотрудничества (JBIC), предусматривающего совместную реализацию проектов по строительству перегрузочных комплексов СПГ на Камчатке и в Мурманской области, а также приобретение долей и финансирование данных проектов.

Глава компании Леонид Михельсон ожидает окончательных договоренностей по проектам до конца года, их реализация в долгосрочной перспективе позволит снизить транспортные расходы и повысить конкурентоспособность поставок СПГ компании с Ямала и Гыдана на ключевые рынки сбыта. Маржинально позитивная новость, соответствует стратегии компании.

Аркадий Ротенберг договорился о продаже Стройгазмонтажа, крупнейшего подрядчика Газпрома, узнал РБК. Сделка стоимостью около 75 млрд руб. ожидается в октябре, покупателем выступит единый подрядчик Газпрома, Газстройпром (49% принадлежит Газпрому). Нейтральная новость для акций Газпрома на данный момент, поскольку условия финансирования сделки и ее влияние на финансовые показатели компании не ясны.

Совет директоров Русгидро одобрил сделку по обмену Лучегорского угольного разреза и связанной с ним Приморской ГРЭС на пакет акций группы миноритарных акционеров Дальневосточной энергетической компании (ДЭК). Долг входящей в ДЭК Дальневосточной генерирующей компании (ДГК) перед Русгидро в размере 40,5 млрд руб. будет конвертирован в дополнительные акции, что позволит существенно сократить долговую нагрузку ДГК. Обмен планируется завершить до конца года. Мы ожидаем нейтральную реакцию рынка на данную сделку, хотя дальнейшие шаги Русгидро по улучшению финансового положения ДЭК будут позитивны для акций Русгидро.

Наблюдательный совет МКБ одобрил увеличение уставного капитала банка путем допэмиссии 2,75 млрд обыкновенных акций, что составляет около 10% от текущего размера капитала. Размещение будет происходить по открытой подписке, цену набсовет определит позже. По информации агентства Bloomberg, основной акционер МКБ концерн «Россиум» приобретет часть новых акций для сохранения своей доли, общий объем размещения может составить 15 млрд руб. Нейтральная новость, поскольку банк не раскрывает, на какие цели будут использованы полученные от допэмиссии средства.

CEO группы Qiwi Сергей Солонин не намерен продавать контрольный пакет акций и видит большие перспективы в бизнесе, сообщил топ-менеджер РИА Новости. Ранее о потенциальной продаже долей сооснователей компании Сергея Солонина и Бориса Кима сообщил Коммерсант со ссылкой на свои источники. Сергей Солонин также не подтвердил информацию об интересе Вымпелкома к покупке Рокетбанка, хотя Qiwi ведет переговоры с разными потенциальными инвесторами.

Отчетность

Группа Эталон в 1П19 увеличила выручку по МСФО на 60% г/г, до 39,56 млрд руб., за счет увеличения продаж в натуральном и денежном выражении. Скорректированный показатель EBITDA составил 5,4 млрд руб., против 0,1 млрд руб. за аналогичный период годом ранее в связи с консолидацией результатов Лидер Инвеста, а также из-за изменений в учетной политике. Чистая прибыль составила 959 млн руб. против убытка 1,2 млрд руб. в 1П18, в том числе за счет признания прибыли от приобретения 51% Лидер Инвеста в размере 1,1 млрд руб.

Чистый долг группы увеличился до 4 млрд руб., но показатель чистый долг/EBITDA остается на невысоком уровне в 0,7x. Мы оцениваем результаты как позитивные и ждем детальных комментариев менеджмента в середине октября вместе с операционными результатами группы за 3К19.

Новости

Компания Фосагро объявила об обновлении дивидендной политики: компания будет выплачивать акционерам 50–75% FCF при показателе чистый долг/EBITDA 1—1,5x, более 75% FCF при более низкой долговой нагрузке и менее 50% при более высокой, но не менее 50% от скорректированной чистой прибыли (текущая дивидендная политика предусматривает выплату 30–50% от чистой прибыли).

В рамках Дня инвестора Фосагро объявила о планах инвестировать до 2025 г. около $3 млрд (при этом годовой уровень капитальных затрат будет снижаться с примерно $600 млн в 2018 г. до $450 млн в год после 2021 г.). Стратегия позволит увеличить выпуск удобрений на 25% к 2025 г., до 11,7 млн т (прогноз на 2019 г.: 9,5 млн т) и обеспечит рост EBITDA на $450 млн (2018: $1,2 млрд). Отношение чистый долг/EBITDA сохранится в диапазоне 1—1,5х (1,3х — в первом полугодии 2019 г.). В случае достижения заявленных целей мы видим потенциал роста стоимости акций Фосагро (см торговую идею выше) и повышения дивидендной доходности.

X5 Retail Group планирует трансформировать сеть гипермаркетов Карусель путем преобразования части магазинов в супермаркеты большого формата и закрытия ряда магазинов. За 1П19 сеть Карусель принесла группе 5,1% общей выручки и 2,9% консолидированной EBITDA.

Менеджмент ожидает негативного эффекта от запланированной передачи и закрытия магазинов на чистую прибыль 3К19 в размере 5–6 млрд руб., без влияния на денежный поток. Снижение прибыли создаст краткосрочное давление на котировки, но в долгосрочной перспективе трансформация может улучшить рентабельность группы.

Газпром намерен начать в 2020 г. строительство завода «Владивосток СПГ» мощностью 1,5 млн т, предварительная стоимость проекта — $2 млрд (около 10% от ежегодного объема инвестиций Газпрома). СПГ планируется поставлять в Азиатско-Тихоокеанский регион. Ресурсной базой проекта будут месторождения Сахалина, Якутии и Иркутской области. Нейтральная новость на данный момент, влияние проекта на объем инвестиционной программы 2020 г. вряд ли будет значительным.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 30 сентября | США | Заседание ОПЕК |

| ЕС | Уровень безработицы, август | |

| Великобритания | ВВП 2К19 | |

| Китай | Индекс деловой активности в производственном секторе (PMI), сентябрь | |

| Япония | Объём промышленного производства (м/м), август | |

| Вт, 1 октября | США | Индекс деловой активности в производственном секторе (PMI), сентябрь |

| Великобритания | Индекс деловой активности в производственном секторе (PMI), сентябрь | |

| Япония | Уровень безработицы, август | |

| Россия | Индекс производственной активности PMI, сентябрь | |

| Китай | Торги не проводятся | |

| Гонконг | Торги не проводятся | |

| Ср, 2 октября | США | EIA: запасы сырой нефти |

| Изменение числа занятых в несельскохозяйственном секторе от ADP, сентябрь | ||

| Китай | Торги не проводятся | |

| Чт, 3 октября | США | Индекс деловой активности в сфере услуг, сентябрь |

| ЕС | Индекс деловой активности в сфере услуг, сентябрь | |

| Великобритания | Индекс деловой активности в сфере услуг, сентябрь | |

| Россия | Индекс деловой активности в сфере услуг, сентябрь | |

| Япония | Речь члена правления Банка Японии Фуно | |

| Китай | Торги не проводятся | |

| Германия | Торги не проводятся | |

| Пт, 4 октября | США | Уровень безработицы, сентябрь |

| Россия | Индекс потребительских цен (м/м) | |

| Китай | Торги не проводятся |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 30 сентября | Эталон Групп | МСФО, 1П19 |

| Вт, 1 октября | ||

| Ср, 2 октября | ||

| Чт, 3 октября | ||

| Пт, 4 октября |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 64,70 | 1,07% | 7,91% |

| EUR/RUB | 70,75 | 0,27% | 13,06% |

| EUR/USD | 1,09 | -0,70% | -4,47% |

| DXY | 99,11 | 0,60% | 3,05% |

| Товарные рынки | |||

| Brent, $/барр. | 61,91 | -3,69% | 15,07% |

| Gold, $/унц. | 1 497 | -1,31% | 16,81% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 758 | -1,37% | 16,40% |

| РТС | 1 348 | -2,15% | 26,11% |

| MSCI Russia | 711 | -1,91% | 24,37% |

| DJIA | 26 820 | -0,43% | 14,97% |

| S&P 500 | 2 962 | -1,01% | 18,15% |

| NASDAQ Comp. | 7 940 | -2,19% | 19,66% |

| FTSE 100 | 7 426 | 1,11% | 10,38% |

| Euro stoxx 50 | 3 546 | -0,71% | 18,14% |

| Nikkei 250 | 21 879 | -0,91% | 9,31% |

| Shanghai Comp. | 2 932 | -2,47% | 17,57% |

| Криптовалюта | |||

| Bitcoin | 8 061 | -20,47% | 115,05% |

| Ethereum | 171,1 | -20,99% | 30,80% |

| Ripple | 0,2 | -16,27% | -30,68% |

| Litecoin | 55,4 | -25,40% | 84,67% |

| Данные обновлены 28.09.2019 в 19:00 |