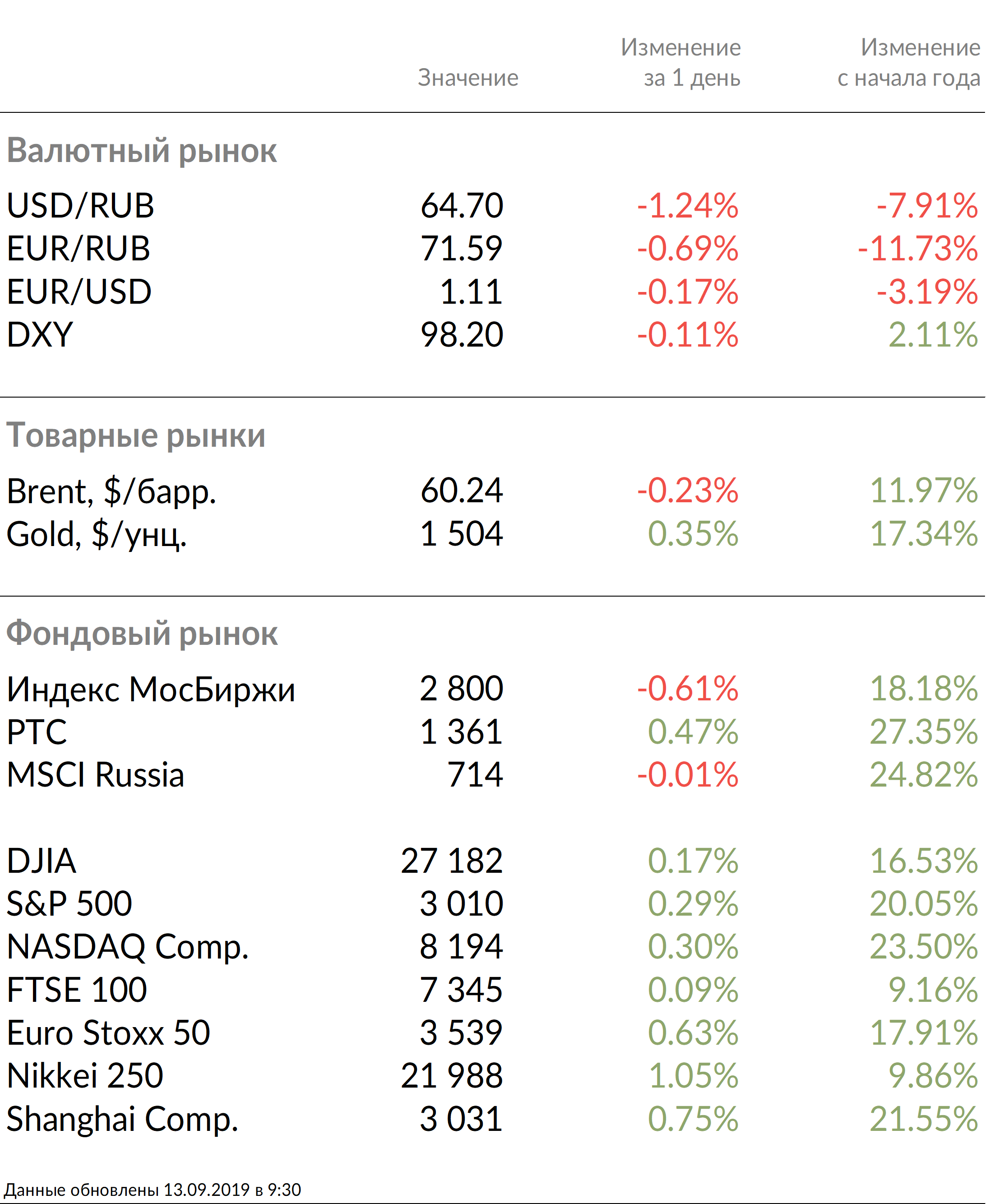

Рыночные индикаторы

Рынки

На предстоящей неделе ключевым событием станут переговоры между между США и Китаем на высшем уровне, которые ожидаются в Вашингтоне 10–11 октября. Спрос на рисковые активы будет расти. По результатам дискуссий должна появиться определенность, могут ли обе стороны положить конец торговым спорам в течение года.

В фокусе сегодня:

- ЕС: индекс доверия инвесторов Sentix

- Китай: торги не проводятся

- Отсечка по бумагам Норильского никеля и Черкизово, дивидендная доходность составит 5,3% и 2,6% соответственно

Мы считаем, что российский рынок откроет первую торговую сессию недели ростом вслед за динамикой на американских площадках.

В пятницу индекс Мосбиржи снизился на 0,55%, основной урон рублевому индексу нанес металлургический сектор. Долларовый РТС вырос на 0,36%. Курс российской валюты повысился к доллару и евро до 64,61 руб. и 70,95 руб. соответственно ввиду пятничного стремления нефти к восстановлению после продолжительного снижения к двухмесячным минимумам.

Лидерами роста стали Qiwi (+3,67%), ПИК (+2,91%), Интер РАО (+1,30%), НМТП (+1,10%), Veon (+1,06%).

В числе аутсайдеров оказались Норильский никель, который торговался без дивидендов, потерял 4,26%, HeadHunter (-2,90%), Алроса (-1,65%), НЛМК (-1,58%), Русал (-1,43%) из-за снижения цен на алюминий.

На утренних торгах понедельника Brent дешевеет на 0,12%, до $58,3/барр., из-за сохранения на рынке опасений относительно разрешения торгового спора между США и Китаем.

Цена золота растет на 0,07%, до $1506/унция, доходность десятилетних казначейских облигаций США выросла на 0,65%, до 1,5%.

Американские площадки закрылись в плюсе благодаря росту занятости в сентябре, который благоприятно отразился на рынках после шквала неутешительных экономических данных на прошлой неделе, вызвавших опасения возможного наступления рецессии в США. Dow Jones и S&P 500 прибавили по 1,42%, при этом недельное падение по Dow Jones составило 1,3% — максимальное снижение за последние два месяца.

По данным министерства труда США, число рабочих мест в экономике страны в сентябре увеличилось на 136 тыс. человек после повышения на пересмотренные 168 тыс. в августе, прогноз — роста на 145 тыс. При этом уровень безработицы в сентябре упал почти до 50-летнего минимума.

По данным министерства торговли США, дефицит внешнеторгового баланса страны в августе вырос на 1,6% м/м, до $54,9 млрд, увеличение оказалось выше прогнозируемых $54,5 млрд.

Азиатские рынки торгуются утром в понедельник в красной зоне после того, китайские власти сообщили, что намерены сузить повестку торговых переговоров с США, желая исключить из обсуждения вопросы реформирования китайской промышленной политики и правительственных субсидий, которые в числе главных требований Вашингтона. Nikkei снизился на 0,22%.

Китайский юань упал на 0,3% до 7,1352 к доллару после новостей о том, что китайские чиновники все более неохотно идут навстречу сделке с США.

Фондовые индексы Европы вернулись в пятницу к росту после статданных по рынку труда в США. Euro Stoxx 50 прибавил 0,86%.

Ситуация с Brexit по-прежнему остаётся неопределенной. Премьер-министр Великобритании Борис Джонсон попросит у ЕС отсрочку Brexit в случае, если сторонам не удастся согласовать сделку по выходу Великобритании из ЕС к 19 октября.

DXY прибавил 0,03%, S&P 500 futures отступил на 0,41%.

Новости

ВТБ опубликовал финансовые результаты по МСФО за август и 8 месяцев 2019 г. За 8 месяцев чистый процентный доход банка снизился до 287,9 млрд руб. (-3,1% г/г), чистый комиссионный доход вырос до 60,6 млрд руб. (+9,2% г/г), чистая прибыль составила 115,3 млрд руб. (-6,6% г/г).

На 31 августа 2019 г. финансовая компания увеличила портфель кредитов для юридических лиц до 8,55 млрд руб. (+2,9% м/м), объем кредитов физическим лицам на 31 августа 2019 г. составил 3,37 млрд руб. (+1,5% м/м).

На 31 августа 2019 г. средства клиентов увеличились до 11,41 млрд руб. (+5% м/м), в том числе корпоративных клиентов — до 6,59 млрд руб. (+6,8% м/м), средства физлиц — до 4,8 млрд руб. (+2,8% м/м), коэффициент общей достаточности капитала на 31 августа 2019 г. составил 13,2% против 13,4% на 31 июля 2019 г.