Подать заявку

Дата открытия: 12.09.19

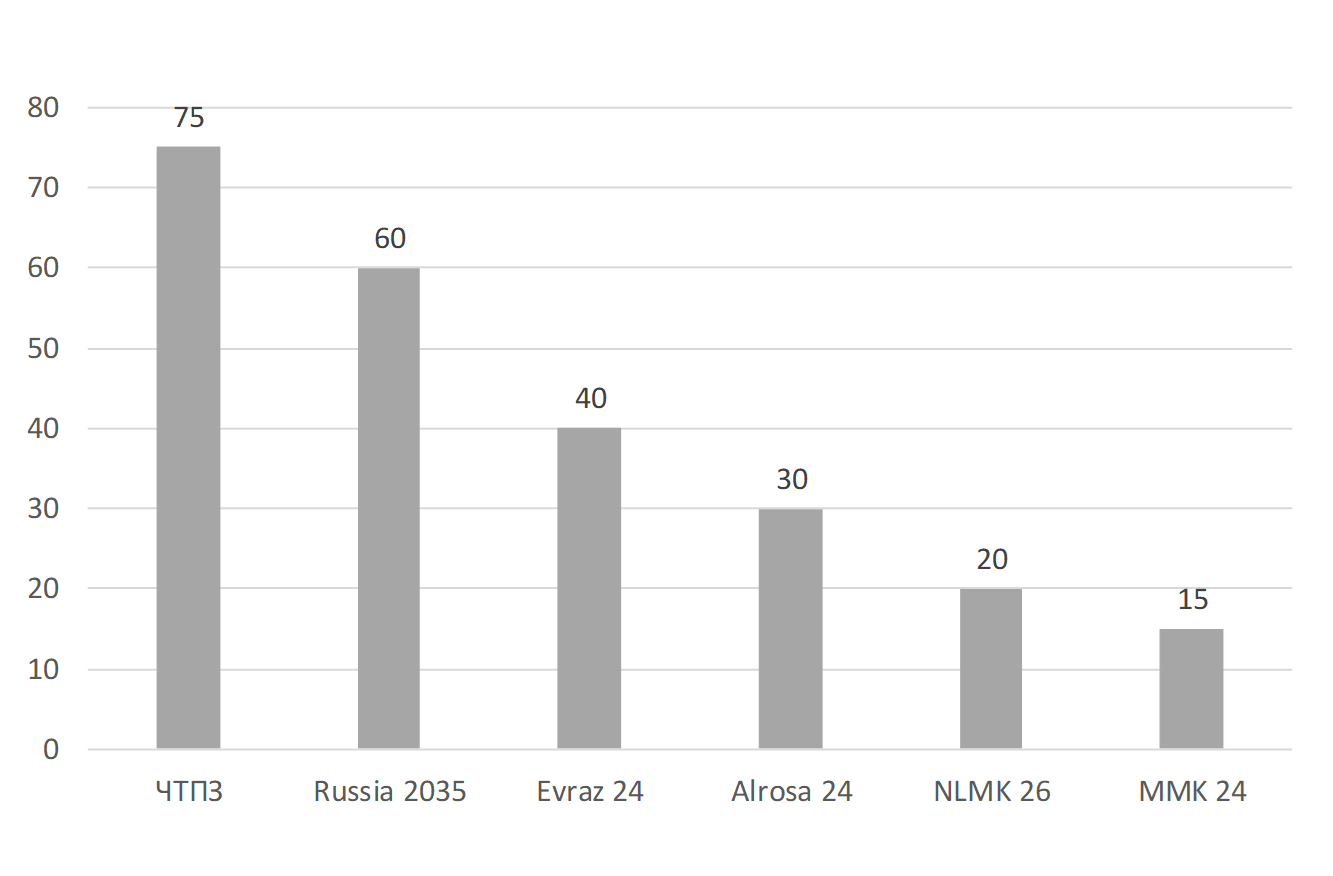

Целевой уровень: +3,8% в цене, снижение доходности на 70-75 б.п.

- В нашем предыдущем обзоре по первичному рынку евробондов (мы выделяли ЧТПЗ (Ba3/BB-) как наиболее привлекательный среди объявленных первичных выпусков

- Объявленный индикатив доходности по ЧТПЗ составляет 4,75-5%, что существенно выше наших прогнозов в 4% по доходности к погашению. Следовательно, премия текущего индикатива составляет 145-160 б.п. к кривой металлургов

- Мы считаем, что дебютный выпуск ЧТПЗ должен торговаться с премией в 70 б.п. к Евразу (Evraz 24), учитывая более высокий уровень кредитного качества и долговую нагрузку

- Следовательно, потенциал роста цены после размещения может составить до 4%

- В то же время доходность ЧТПЗ должна быть ниже, чем у ГТЛК, учитывая, что чистая долговая нагрузка ЧТПЗ по отношению к EBITDA в пять раз меньше

Средняя премия на первичном рынке, б.п.

Источник: ITI Capital, Bloomberg

ЧТПЗ: Один из лидеров трубной продукции в России

- Один из крупнейших российских производителей трубной продукции с долей рынка 17%, входит в топ-10 мировых трубных компаний. Группа ЧТПЗ объединяет предприятия и компании черной металлургии, производства магистрального оборудования и нефтесервиса. Компания предлагает комплексные решения предприятиям топливно-энергетического комплекса. Среди сильных сторон бизнеса — значительная доля продукции с высокой добавленной стоимостью и долгосрочные отношения с ключевыми потребителями. Компания также придерживается взвешенной инвестиционной политики и реализует программу операционных улучшений. В 2019 г. ЧТПЗ увеличил свой портфель заказов, заключив контракты на поставку труб для строительства газопроводов в Казахстане и Туркменистане

- В 2018 г. компания улучшила финансовые показатели и снизила долговую нагрузку. Выручка группы достигла 178,8 млрд руб. (+13% г/г), EBITDA маржа увеличилась до 15,8% (2017: 14,9%), чистая прибыль — до 178,8 млрд руб. (+13% г/г). Чистый долг/EBITDA снизился до 2,4х по сравнению с 2,9х годом ранее и сохраняется на стабильном уровне по итогам 1 полугодия 2019 г.

- В ноябре 2018 г.

- Fitch Ratings подтвердило долгосрочный международный рейтинг ЧТПЗ на уровне BB-, прогноз по рейтингу повышен до «стабильного» (ранее — «негативный») в связи со снижением долговой нагрузки компании, а также c устойчивым спросом на трубную продукцию на горизонте нескольких лет

Кривая доходности российских корпоративных облигаций

Источник: ITI Capital, Bloomberg

Книга заявок закрывается сегодня в 16:30 мск.

Условия