Tesla (TSLA) – американский производитель электромобилей с капитализацией около $54 млрд.

Акции TSLA лихорадит на фоне потока противоречивых новостей. В считаные дни бумаги способны делать по 15-20% как вверх, так и вниз. Формально ситуацию последнего года можно назвать широким торговым диапазоном, но амплитуда колебаний поражает.

Стоит ли инвестировать в Tesla или лучше сыграть на падении? В данном обзоре будет представлен ответ на обозначенный вопрос.

Акции TSLA торгуются на NASDAQ и Санкт-Петербургской бирже, а значит, доступны для покупок на ИИС. https://broker.ru/brokerage/services/account

Финансовые показатели

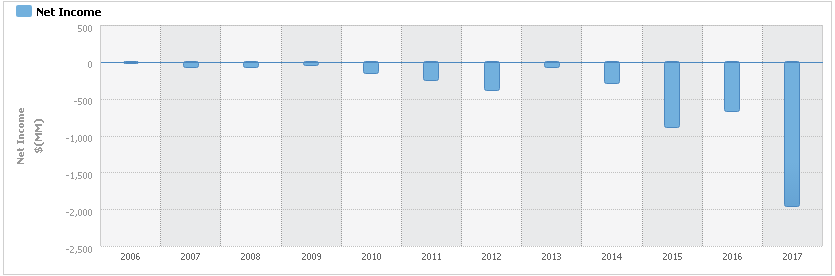

Несмотря на формально привлекательный бизнес, компания устойчиво убыточна. Согласно заявлениям Илона Маска, во II полугодии Tesla может выйти на прибыльный уровень.

Динамика годовой чистой прибыли

Здесь и далее источник Reuters

Дело в том, что компания только недавно вышла на запланированный уровень производства электромобилей. При этом наблюдается высокая себестоимость продукции, а также существенные выплаты процентов по долгу.

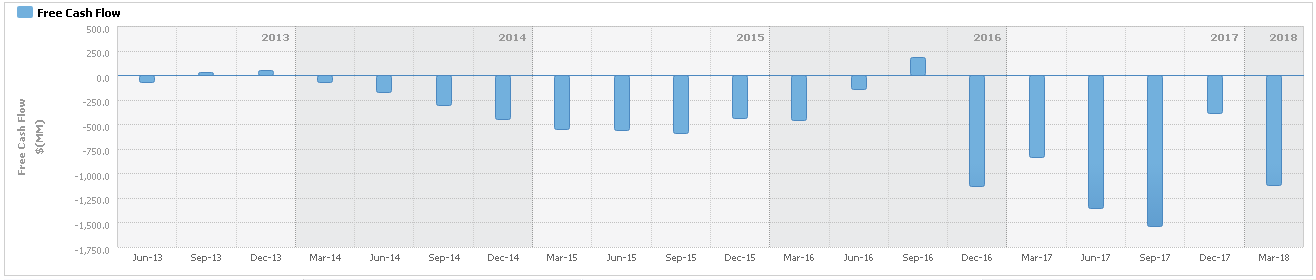

Динамику свободных денежных потоков (FCF, операционный поток минус капзатраты) Tesla устойчиво позитивной назвать нельзя. В квартальном разрезе заметно ухудшение ситуации в последние 1,5 года.

По итогам предыдущего квартала FCF составил минус $1,1 млрд за счет высоких капзатрат. Операционный поток также не слишком силен из-за убытков.

Интересный момент – компания периодически наращивает запасы, несмотря на условно высокий спрос на продукцию, который удовлетворяется далеко не сразу – необходимы предзаказы. А это уже означает около $1 млрд, замороженных в рамках оборота.

Динамика квартального FCF

Как результат, запас «кэша» и эквивалентов на балансе предприятия составляет «лишь» $2,7 млрд при общем объеме активов в $27,3 млрд. При этом долговая нагрузка чрезмерно высока – соотношение долг/ собственный капитал равен 243% (при условной пограничной отметке в 70% и медиане по группе конкурентов в 150%).

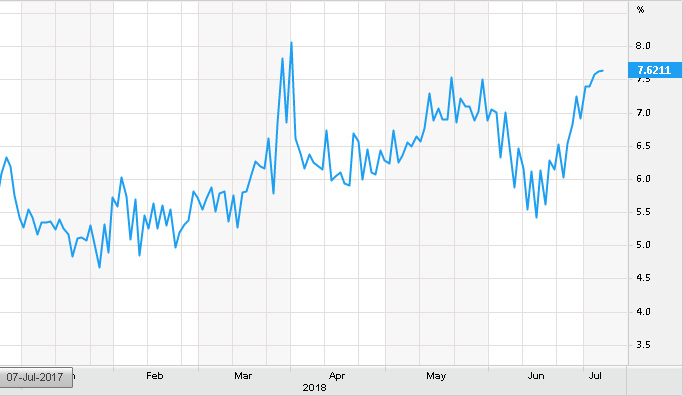

На рынке торгуется $6,7 млрд облигаций Tesla. В 2018 году предстоит погашение $310 млн бондов, а в 2019 году – еще $1,49 млрд. Рефинансирование долга может быть затруднено ввиду роста процентных ставок ФРС.

Из-за финансовых трудностей Tesla доходности некоторых выпусков ее облигаций за последние пару лет заметно выросли. В перспективе нельзя исключать привлечение компанией дополнительных средств путем размещения акций на рынке.

График доходности облигаций TSLA 1.625 01-Nov-2019 CVT в 2018 году

Отмечу, что компания не выплачивает дивиденды и не реализует программы buyback. В ее среднесрочные планы это пока не входит. Тут не чему удивляться, ведь Tesla – это все еще акции «роста», а не «дохода».

Вывод 1: пока финансовое положение Tesla можно назвать слабым, местами даже катастрофическим. Однако рынки живут будущим. Об ожиданиях речь пойдет в следующих пунктах.

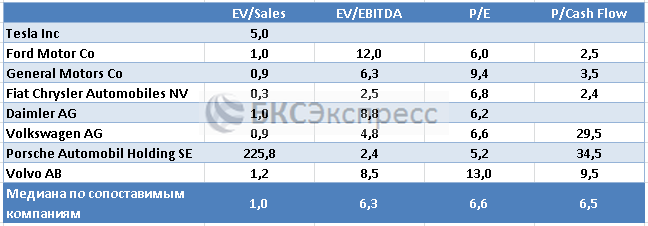

Сравнительная оценка

Согласно рыночным мультипликаторам, «дороговизна» Tesla в сравнении с сопоставимыми компаниями очевидна. Мультипликаторы P/E, EV/EBITDA и P/Cash Flow так и вообще отсутствует ввиду убытков прошлого года.

Показатель EV/Sales (стоимость предприятия с учетом долга/ продажи) равен 5 при медиане в 1 по группе конкурентов. Премия TSLA относительно медианы потихоньку сужается, но все равно выглядит чрезмерной.

Динамика соотношения (EV/Sales)/ медиана по группе сопоставимых компаний

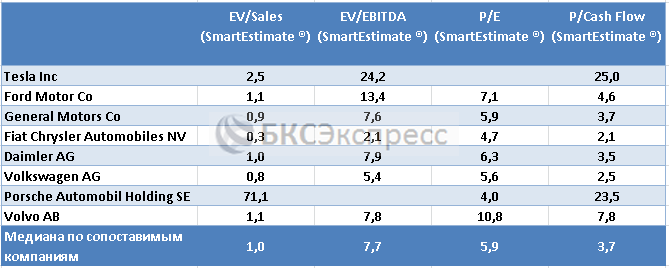

Форвардные мультипликаторы (с учетом прогноза по доходам на 12 мес. от Reuters) дают схожую картину. Формальная переоценка видна невооруженным взглядом.

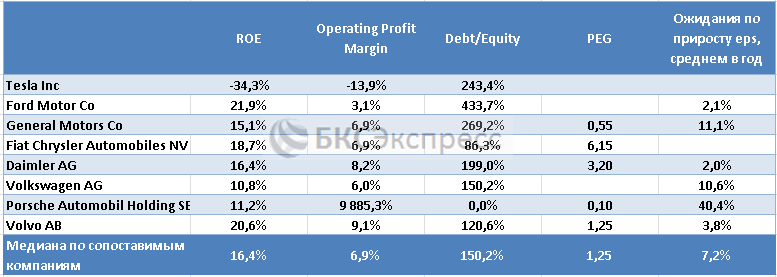

Для подтверждения справедливости выводов посмотрим на финансовые показатели компании. В этом плане картина еще более очевидна – нынешние метрики слабы.

Рентабельность собственного капитала (ROE, чистая прибыль/ собственный капитал) и маржа операционной прибыли отрицательны при уже упомянутой высокой долговой нагрузке. Ожидания по долгосрочному приросту прибыли на акцию так и вообще отсутствуют, усиливая неопределенность.

Вывод 2: в целом наблюдается заметная «дороговизна» по мультипликаторам, а финансовые метрики Tesla явно страдают. В сравнении с сопоставимым ми компаниями ее самым лучшим выбором не назовешь.

Дело в том, что Tesla по мультипликаторам котируется не как индустриальное предприятие, а как структура из сферы высоких технологий. В любом случае, присутствует значительная неопределенность в оценке акций.

Позитивные факторы

• Развитие рынка электромобилей. В 2017 году число электрокаров на дорогах выросло на 54% и составило 3,1 млн единиц. Прогноз IEA, предполагает 125 млн единиц к 2030 году. Согласно оценкам Bloomberg NEF, к 2040 году 55% проданных автомобилей и 33% всего «флота» будет электрокарами.

• На прошлой неделе стало известно, что Tesla, наконец, достигла цели по производству 5 000 бюджетных электромобилей Model 3 в неделю. Компания намерена перейти на прибыльный уровень во II половине 2018 года.

• Илон Маск планирует открыть производство в Китае. Это связано с взаимными импортными пошлинами, из-за которых Tesla была вынуждена увеличить цены на 20% (Model S и Model X) в КНР.

Риски

- Высокая конкуренция в индустрии. «На пятки» Tesla наступают такие гиганты авторынка, как General Motors, Volkswagen и пр., активно инвестирующие в разработки собственных гибридных и электромобилей.

- Компания выходила на плановые уровни по производству в форсированном режиме. После этого в твиттере активно муссировалась тема нарушений стандартов качества при выпуске.

- Значительная доля неопределенности. Компания не раз нарушала обещания. Те же 5 000 Model 3 в неделю были запланированы Илоном Маском еще на конец прошлого года.

- Строительство производства в Китае потребует многомиллиардных инвестиций. Очевидно, что у предприятия нет таких денег. Возможно, придется делиться технологиями с КНР, создавая совместное предприятие.

- Высокая долговая нагрузка при слабых финансовых показателях. Ситуация была описана выше. В обозримой перспективе Tesla может привлечь порядка $2 млрд акционерного капитала, что приведет к его разводнению.

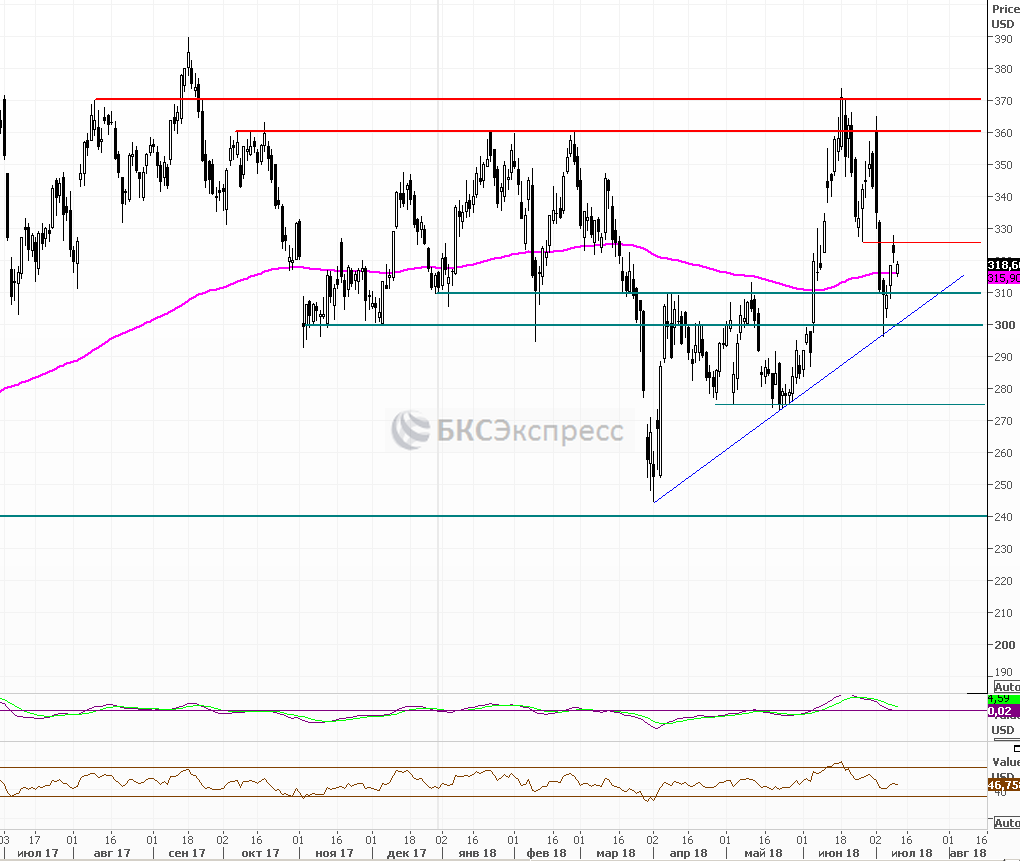

Где покупать акции и стоит ли?Медианный таргет аналитиков на 12 мес. составляет $280 при текущей котировке в $318 (первая половина торгов США, 11.07.2018). Исходя из всех обозначенных факторов, снижение акций может продолжиться.

На мой взгляд, при наличии желания и возможностей на отскоках имеет смысл открывать шорты. Пока же ближайшая поддержка по TSLA - $300. К лонгам присматривалась бы в районе $280-275, риск высокий.

График акций Tesla за год, таймфрейм дневной

Оксана Холоденко,

эксперт по международным рынкам БКС Брокер