Глобальные рынки

В лидеры по итогам недели вышли аргентинский фондовый рынок, который с 30 августа по 6 сентября вырос в локальной валюте на 12,4%, IT-компании Китая, прибавившие 9% в долларовом выражении, и железная руда, которая до этого значительно дешевела. На фоне восстановления цен на нефть на 2% за неделю выросли нефтегазовый сектор Бразилии (+5,8%), американские нефтесервисные компании (+5,6%) и коксующийся уголь (+5%).

В разрезе других регионов и стран повысились индексы Юго-Восточной Азии (ЮВА) и Китая (>4%) на фоне крепнущих ожиданий в отношении переговоров между США и Китаем. Хороший рост также показали РТС (+4%), Бразилия и Турция. Глобальные сталелитейные компании начали восстанавливаться. В целом развивающиеся рынки выглядели сильнее вопреки тому, что с 1 сентября вступили в силу очередные американские пошлины на $300 млрд китайского импорта.

На американском рынке лучше всех выглядели циклические сектора, в частности нефтегазовый (+2,5%) и IT (+2,4%), а также финансовая и промышленная отрасли. S&P 500 и европейские бумаги отстали, но незначительно (+2%).

Среди валют лучшую динамику к доллару показали аргентинское (+8%) и мексиканское песо (+3%), южноафриканский ранд и турецкая лира (+1,8%). Рубль укрепился к доллару на немногим менее 1,5%.

Что покупать?

В лидеры роста с начала года вышли российский фондовый рынок (+23%), Швейцария (+22%) и США (+19%), Европа (+15%), Бразилия и Китай (+9%), а также ЮВА (+6,5%).

В числе аутсайдеров находятся Индия, Южная Корея и Мексика. Следовательно, именно у них максимальный потенциал роста, самый высокий — у Южной Кореи (+25%) в долларах в ближайшие 12 месяцев.

В разрезе секторов и компаний США интересными выглядят нефтегазовый, медицинский сектора и телекоммуникации. Среди отдельных компаний нам нравятся Halliburton, Concho Resources, EQT, Align Technology, Devon Energy, US Cellular, EOG Resources и Netflix с долларовым потенциалом роста более 40% в ближайшие 12 месяцев.

Предстоящая неделя — зарубежные рынки

Понедельник, 9 сентября

- Работа британского парламента может быть приостановлена; законопроект, блокирующий Brexit без сделки, может стать законом

- Всемирный энергетический конгресс откроется в Абу-Даби

Вторник, 10 сентября

- Министр финансов Германии Олаф Шольц представляет парламенту план расходов на 2020 г. Канцлер Ангела Меркель выступит на слушаниях по бюджету в среду

Среда, 11 сентября

- Ежемесячный обзор нефтяного рынка от ОПЕК

Четверг, 12 сентября

- Ставка ЕЦБ и пресс-конференция Драги

- Встреча ОПЕК+ в рамках Всемирного экономического конгресса

- Ставка ЦБ Малайзии, Перу, Сербии, Турции

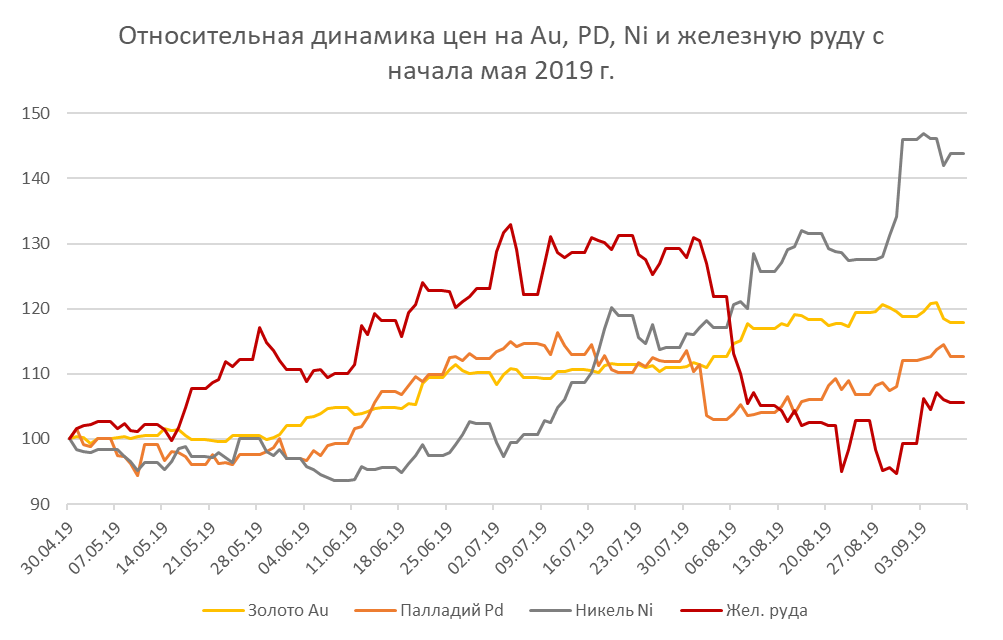

График недели

Цены на никель существенно выросли с конца августа на фоне планов Индонезии прекратить экспорт руды. Цены на железную руду и палладий восстанавливаются после падения в начале августа, а золото корректируется в связи с ослаблением торговой напряженности.

Нефть

Снижение торговой напряженности привело к росту нефтяных котировок Brent до $61,5/барр. к концу прошлой недели (+1,8%). Данные EIA также оказали поддержку; запасы сырой нефти в США сократились на 4,8 млн барр., до 423 млн барр., минимума с октября 2018 г.; снижение почти вдвое превысило прогнозы.

В понедельник, 9 сентября, цена Brent превысила $62/барр. впервые с конца июля, после того как страны ОПЕК подтвердили приверженности условиям заключенной в июле сделки. Саудовская Аравия заявила, что королевство не станет менять политику в отношении обязательств в рамках ОПЕК после назначения на пост министра энергетики сына короля Салмана принца Абдулазиза. Министр энергетики ОАЭ в свою очередь сообщил, что ОПЕК и ее союзники стремятся сбалансировать рынок нефти.

Российский рынок

ЦБ России понизил ключевую ставку на 25 п.п., до 7%, как мы и ожидали. Решение по большой части учтено фондовым рынком ввиду предыдущих заявлений главы регулятора и ускоренных темпов снижения инфляции по итогам августа.

В России с 27 августа по 2 сентября зафиксирована дефляция — 0,1%. Это уже четвертый случай недельной дефляции за шесть недель.

Годовая инфляция составила 4,3%, сообщает Росстат. Прогноз Минэкономразвития по инфляции на 2019 г. в августе был понижен до 3,8%.

Банк России снизил прогноз годовой инфляции по итогам 2019 г. с 4,2–4,7%, до 4–4,5%. Банк России снизил прогноз темпа прироста ВВП в 2019 г. с 1–1,5%, до 0,8–1,3%.

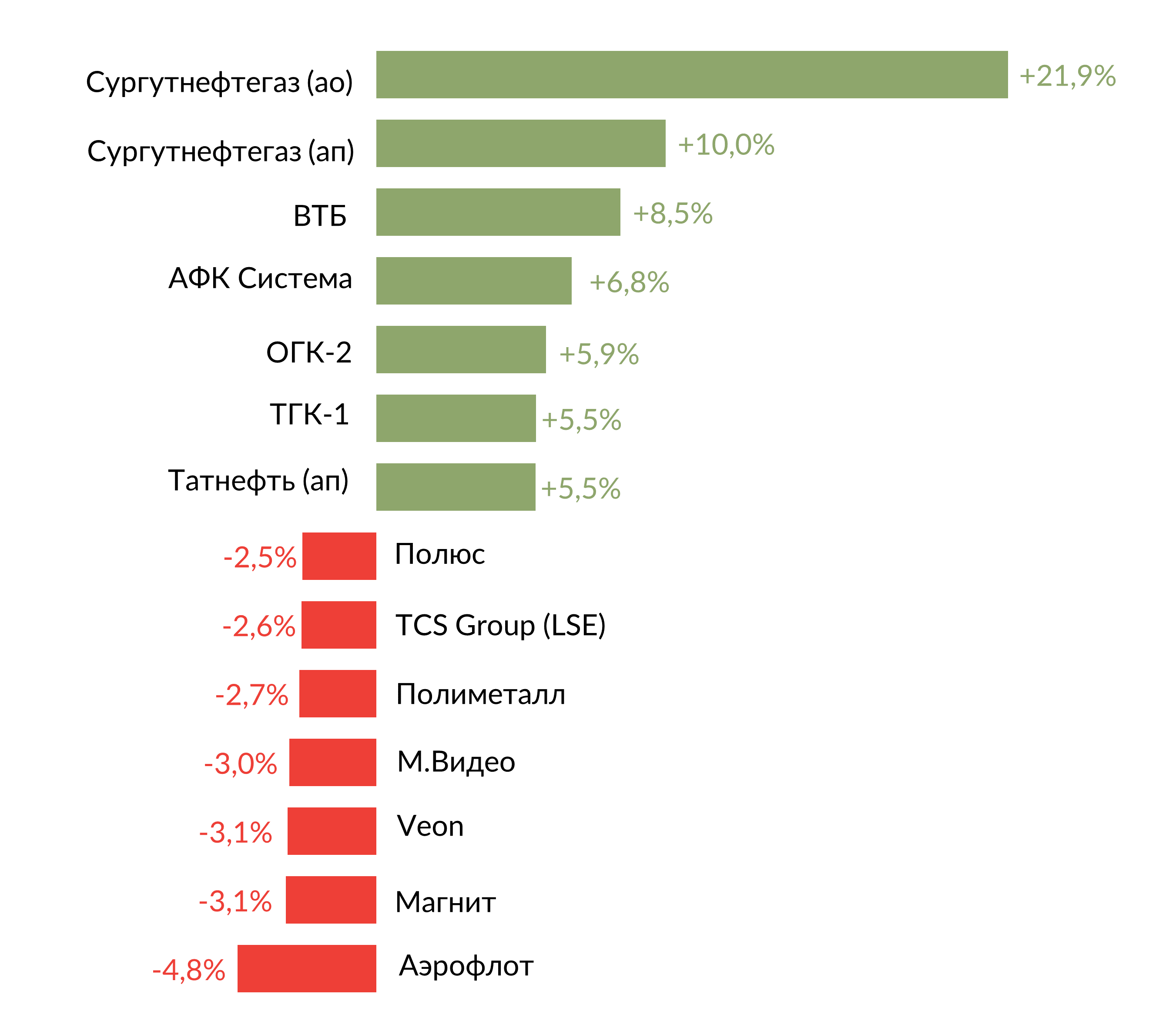

Лидеры роста и падения

Лучше рынка торговались бумаги Сургутнефтегаза (ао: +21,9%, ап: +10%) в связи с созданием Сургутнефтегазом дочерней компании, которая будет заниматься вложениями в ценные бумаги. Никакого подтверждения относительно возможного изменения структуры финансовых вложений компании (3 трлн руб. в депозитах на конец 2К19) или потенциального выкупа акций пока нет, ВТБ (+8,5%), АФК Система (+6,8%) после ряда позитивных новостей с ВЭФ, ТГК-1 (+5,5%), Татнефть ап (+5,5%).

В числе аутсайдеров оказались Аэрофлот (-4,8%), Магнит (-3,1%), сообщения менеджмента Veon в рамках дня инвестора не оказались неожиданностью для рынка, ввиду чего бумаги компании просели на 3,1%, М.Видео (-3%), Полиметалл (-2,7%), TCS Group (-2,6%), Полюс (-2,5%).

Источник: Bloomberg, ITI Capital

Предстоящая неделя — российский рынок

На текущей неделе, во вторник, финансовые результаты по МСФО за 1 полугодие должен представить Петропавловск. 10 сентября компания проведет день инвестора. В свете последних изменений в структуре владения и обновления команды менеджмента Петропавловска, возможны новости относительно изменения стратегии компании, а также управления долговой нагрузкой.

Модельные портфели / Торговые идеи

Мы открыли торговую идею по покупке ГДР Глобалтранса с дивидендной доходностью 7,6% (дата закрытия реестра — 9 сентября) и потенциалом восстановления котировок до $10/ГДР на горизонте 3 месяцев.

Новости отчётности

Группа Мать и дитя представила сильные финансовые результаты по МСФО за 1П19. Выручка компании увеличилась на 10% г/г, до 7,8 млрд руб., показатель EBITDA вырос на 15% г/г, до 2,15 млрд руб. Рентабельность EBITDA выросла на 1,3 п.п., до 27,5%. Чистая прибыль группы составила 1,24 млрд руб. против 1,23 млрд руб. за аналогичный период прошлого года.

ВТБ опубликовал финансовые результаты по МСФО за июль и 7 месяцев 2019 г. В июле чистый процентный доход банка снизился до 38 млрд руб. (-0,6% г/г), чистый комиссионный доход вырос до 7,6 млрд руб. (+3,9% г/г), чистая прибыль составила 20,5 млрд руб. (+33% г/г). Чистый процентный доход банка за 7 месяцев снизился до 251,6 млрд руб. (-2,8% г/г), чистый комиссионный доход вырос до 52,5 млрд руб. (+8,4% г/г), чистая прибыль составила 97,3 млрд руб. (-13,7% г/г).

На 31 июля 2019 г. финансовая компания показала несущественное изменение портфеля кредитов юридических лиц (8,3 млрд руб., −0,2% м/м) и физических лиц (3,3 млрд руб., +0,7% м/м). Коэффициент общей достаточности капитала на 31 июля 2019 г. составил 13,4% против 13,2% месяцем ранее. Средства клиентов увеличились до 10,86 млрд руб. (+1,2% м/м).

Сбербанк опубликовал финансовые результаты по РСБУ. Чистый процентный доход банка за 8 месяцев снизился до 822,3 млрд руб. (-1,4% г/г). Чистый комиссионный доход вырос до 292,3 млрд руб. (+5,5% г/г).

Чистая прибыль составила 593,2 млрд руб. (+9,7% г/г).

На 1 сентября 2019 г. финансовая компания сократила портфель кредитов юридических лиц до 12,96 трлн руб. (-4,5% с начала года), объем кредитов физических лиц составил 6,9 трлн руб. (+11,5% с начала года).

На 1 сентября 2019 г. средства физических лиц увеличились до 13,17 трлн руб. (+1% с начала года), средства корпоративных клиентов — до 7,09 трлн руб. (+1,5% с начала года). Коэффициент общей достаточности капитала на 1 сентября 2019 г. составил 14,7% против 15% на 1 августа 2019 г.

Московская биржа сообщила о сокращении общего объема торгов на рынках в августе на 13% г/г, до 68,9 трлн руб. Объемы торгов по основным сегментам показали разнонаправленную динамику: торги на валютном рынке сократились до 27,8 трлн руб. (-12% г/г), на денежном рынке — до 27,8 трлн руб. (-24,4% г/г), объемы торгов на фондовом рынке снизились до 2,57 трлн руб. (-5% г/г), объемы торгов на срочном рынке выросли до 9,2 трлн руб. (+9,5% г/г).

Татнефть сообщила о росте добычи нефти за январь-август 2019 г. до 19,93 млн т, что на 3,1% выше прошлогоднего показателя. Объем производства нефтепродуктов комплексом ТАНЕКО выросло на 8,9% г/г, до 6,36 млн т.

Новости ВЭФ

Группа Мать и дитя представила сильные финансовые результаты по МСФО за 1П19. Выручка компании увеличилась до 7,8 млрд руб. (+10% г/г). Показатель EBITDA вырос до 2,15 млрд руб. (+15% г/г). Рентабельность EBITDA выросла на 1,3 п.п., до 27,5%. Чистая прибыль группы составила 1,24 млрд руб. против 1,23 млрд руб. за аналогичный период прошлого года.

ВТБ планирует вернуться к выплате дивидендов в размере 50% от чистой прибыли без ограничения темпов роста. Ростелеком разместит допэмиссию для консолидации Tele2, по итогам которой ВТБ станет владельцем около 17% Ростелекома.

Роснефть вместе с партнерами по проекта Сахалин-1 (где компании принадлежит 20%) начнет в 2019 г. строительство Дальневосточного завода по производству СПГ мощностью 6,2 млн т/год. Компания также предложила Японии сотрудничество в 15 проектах нефтегазодобычи, нефтепереработки, нефтехимии.

Новатэк планирует увеличить добычу газа в 2019 г. на 9,5%, жидких углеводородов — на 2%. В проект Обского СПГ не планируется привлекать партнеров, инвестрешение по проекту будет принято не позднее 1П20.

Новатэк и Совкомфлот подписали соглашение о создании совместного предприятия «Современный арктический морской транспорт», которое закажет 17 танкеров ледового класса Arc-7 на судоверфи Звезда для проекта Арктик СПГ-2 и других будущих проектов компании. Контракт на строительство первого газовоза стоимостью около $330 млн будет подписан в сентябре, еще четырех — до конца 2019 г.

Сделка по созданию СП с Alibaba, Мегафоном и Mail.ru Group может быть закрыта в ближайшие недели, по словам главы РФПИ Кирилла Дмитриева.

Основной бенефициар АФК Системы Владимир Евтушенков допустил продажу концерна «Радиотехнические и информационные системы» (РТИ), в котором доля АФК составляет 86%, концерну Алмаз-Антей. Однако конкретных договоренностей пока нет. Он также сообщил об отказе от продажи доли в Детском мире.

ФСК ЕЭС сохраняет предыдущие прогнозы на 2019 г. по РСБУ: выручка — 240 млрд руб. (-0,12% г/г), EBITDA — не менее 125 млрд руб. (-3,1% г/г), чистая прибыль — не менее 40 млрд руб. (-28,5% г/г). Компания не планирует выплачивать квартальные дивиденды и спецдивиденды от прибыли по сделке с Интер РАО, по словам главы ФСК ЕЭС Андрея Мурова. Компания не ведет переговоров о покупке магистральных активов ни БЭСК, ни других крупных собственников.

Группа Россети подписала трехлетний меморандум с Erdenes Mongol. Компании будут развивать интеграционные связи энергосистем Северо-Восточной Азии, в том числе усиливать электроэнергетическую систему и развивать электроэнергетическую инфраструктуру в горнодобывающей промышленности Монголии.

Новости

Veon провел день инвестора, в рамках которого презентовал стратегию. В течение 1,5 лет планирует улучшить позиции компании на российском телеком-рынке с помощью инвестиций в новые продукты и развитие технологий, связанных с big data и искусственным интеллектом. Veon планирует увеличивать количество услуг b2b.

Компания рассматривает возможность увеличения доли в пакистанском бизнесе путем реализации пут-опциона на выкуп миноритарной доли в операторе Warid. Пакистанский бизнес обеспечивает Veon органический рост выручки наряду с Россией и Украиной, в июле клиентская база входящего в GTH оператора Jazz выросла до 59,5 млн чел. (+7,2% г/г).

Veon также объявил об обновлении дивидендной политики, которая предусматривает выплаты в размере не менее 50% от FCF после вычета расходов от получения лицензий на частоты с 2020 г. Компания повысила прогноз роста показателя EBITDA в 2019 г. до не менее 4% (ранее рост ожидался в диапазоне 1–6%, прогнозы по росту выручки и FCF не изменились.

Аптеки 36,6 планируют открыть врачебные кабинеты в аптеках. Врачи будут проводить обследования и выписывать рецепты на месте. Развитие новых направлений — попытка компенсировать низкую маржу при продаже лекарств, сообщает РБК.

Сбербанк запустил доставку продуктов из магазинов сервиса СберМаркет в Ростове-на-Дону и Краснодаре в тестовом режиме сроком на один месяц. Продукты доставляются без наценки, а время доставки составляет до двух часов. Проект интегрирован в экосистему Сбербанка, сообщает РБК.

Медси с сентября 2019 г. запустила франчайзинговую программу с целью увеличения количества регионов присутствия и выведения бизнеса в лидеры рынка по выручке, сообщила Ведомостям директор по коммерческой деятельности и маркетингу Медси Алла Канунникова. В течение пяти лет компания планирует открыть по франшизе около 20 клиник как в нынешних городах присутствия группы, так и в новых — с населением от 300 тыс. человек.

Наблюдательный совет Алросы 10 сентября рассмотрит вопрос о прекращении участия в уставном капитале ПАО «Алроса-Нюрба» путем добровольной ликвидации общества. Поскольку стоимость чистых активов Алроса-Нюрба на 30 июня примерно вдвое ниже текущей капитализации, то миноритарные акционеры (2,51% УК), будут ждать решения по цене выкупа у несогласных с ликвидацией акционеров. Средняя цена акций Алроса-Нюрба за последние шесть месяцев (минимальный уровень для выкупа) составляла около 73 тыс. руб., на закрытии в пятницу цена составила 63,4 тыс. руб.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 9 сентября | США | Объем потребительского кредитования, июль |

| Великобритания | Сальдо торгового баланса, июль | |

| Промышленное производство, июль м/м и г/г | ||

| Германия | ВВП окончательный, 2К кв./кв. | |

| Япония | Индекс деловой активности в промышленности Caixin, август | |

| Объем банковского кредитования, август г/г | ||

| Вт, 10 сентября | Великобритания | Уровень безработицы, июль |

| Китай | Индекс потребительских цен, август м/м и г/г | |

| Ср, 11 сентября | США | Индекс цен производителей, август м/м |

| Оптовые продажи, июль м/м | ||

| Чт, 12 сентября | США | Сальдо государственного бюджета, август |

| Индекс потребительских цен без и с учетом сезонности, август м/м | ||

| ЕС | Ключевая ставка ЕЦБ | |

| Депозитарная ставка ЕЦБ | ||

| Промышленное производство, июль м/м и г/г | ||

| Япония | Заказы в машиностроении, июль м/м и г/г | |

| Германия | Индекс потребительских цен, август м/м и г/г | |

| Пт, 13 сентября | США | Производственные запасы, июль |

| Розничные продажи, август | ||

| Экспортные цены, август | ||

| Импортные цены, август | ||

| ЕС | Сальдо торгового баланса, июль | |

| Китай | Торги не проводятся |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 9 сентября | Мать и дитя | МСФО, 2К19 |

| Вт, 10 сентября | Петропавловск | МСФО, 1П19 |

| Алроса | Результаты продаж за август | |

| Ср, 11 сентября | ||

| Чт, 12 сентября | ||

| Пт, 13 сентября |

Рыночные индикаторы

| Валютный рынок | Значение | Изм. за 5 дней | Изм. с начала года |

| USD/RUB | 65,73 | -1,59% | 6,22% |

| EUR/RUB | 72,50 | -1,16% | 10,33% |

| EUR/USD | 1,10 | 0,43% | -3,75% |

| DXY | 98,39 | -0,53% | 2,36% |

| Товарные рынки | |||

| Brent, $/барр. | 61,54 | 1,84% | 15,37% |

| Gold, $/унц. | 1 507 | -0,89% | 17,71% |

| Фондовый рынок | |||

| Индекс МосБиржи | 2 798 | 2,10% | 18,07% |

| РТС | 1 341 | 3,65% | 25,43% |

| MSCI Russia | 705 | 3,20% | 23,30% |

| DJIA | 26 797 | 1,49% | 14,88% |

| S&P 500 | 2 979 | 1,79% | 18,82% |

| NASDAQ Comp. | 8 103 | 1,76% | 22,12% |

| FTSE 100 | 7 282 | 1,04% | 8,24% |

| Euro stoxx 50 | 3 495 | 2,00% | 16,45% |

| Nikkei 250 | 21 200 | 2,39% | 6,51% |

| Shanghai Comp. | 3 000 | 3,93% | 20,91% |

| Криптовалюта | |||

| Bitcoin | 10 357 | 7,59% | 174,43% |

| Ethereum | 168,8 | -0,14% | 36,52% |

| Ripple | 0,3 | -1,14% | -25,54% |

| Litecoin | 65,0 | -0,41% | 133,13% |

| Данные обновлены 09.09.2019 в 9:30 |