Рыночные индикаторы

Рынки

В фокусе сегодня:

- Начало политической дискуссии в рамках 74-й сессии Генеральной ассамблеи ООН; выступления Трампа и Макрона

- Данные по запасам нефти от API

- Индекс цен на жилье в США

По нашим оценкам, российский рынок откроет торговую сессию вторника ростом.

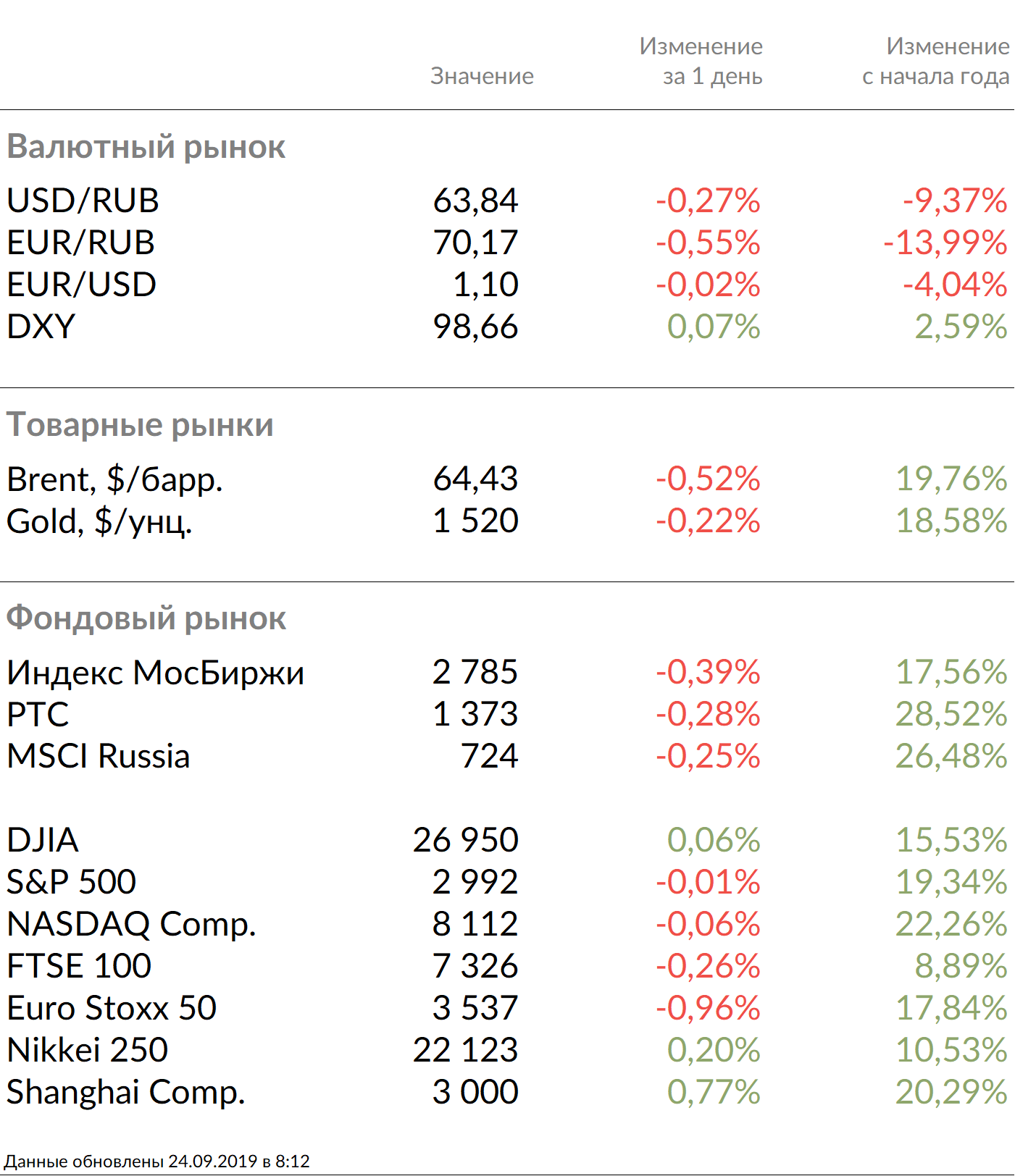

В понедельник индекс Мосбиржи снизился на 0,39%, до минимального уровня закрытия с 3 сентября, после роста на 0,1% по итогам предыдущей сессии, РТС потерял 0,28%. Акции Лукойла внесли наибольший вклад в снижение индекса,

опустившись на 1,3%. Бумаги группы ПИК показали максимальное снижение среди бумаг индекса, упав на 2,8%. По итогам сессии 24 из 40 акций подешевели, а 14 подорожали, следует из данных Bloomberg.

Рубль укрепился к доллару на 0,27%, до 63,84 руб., и к евро — до 70,17 руб.

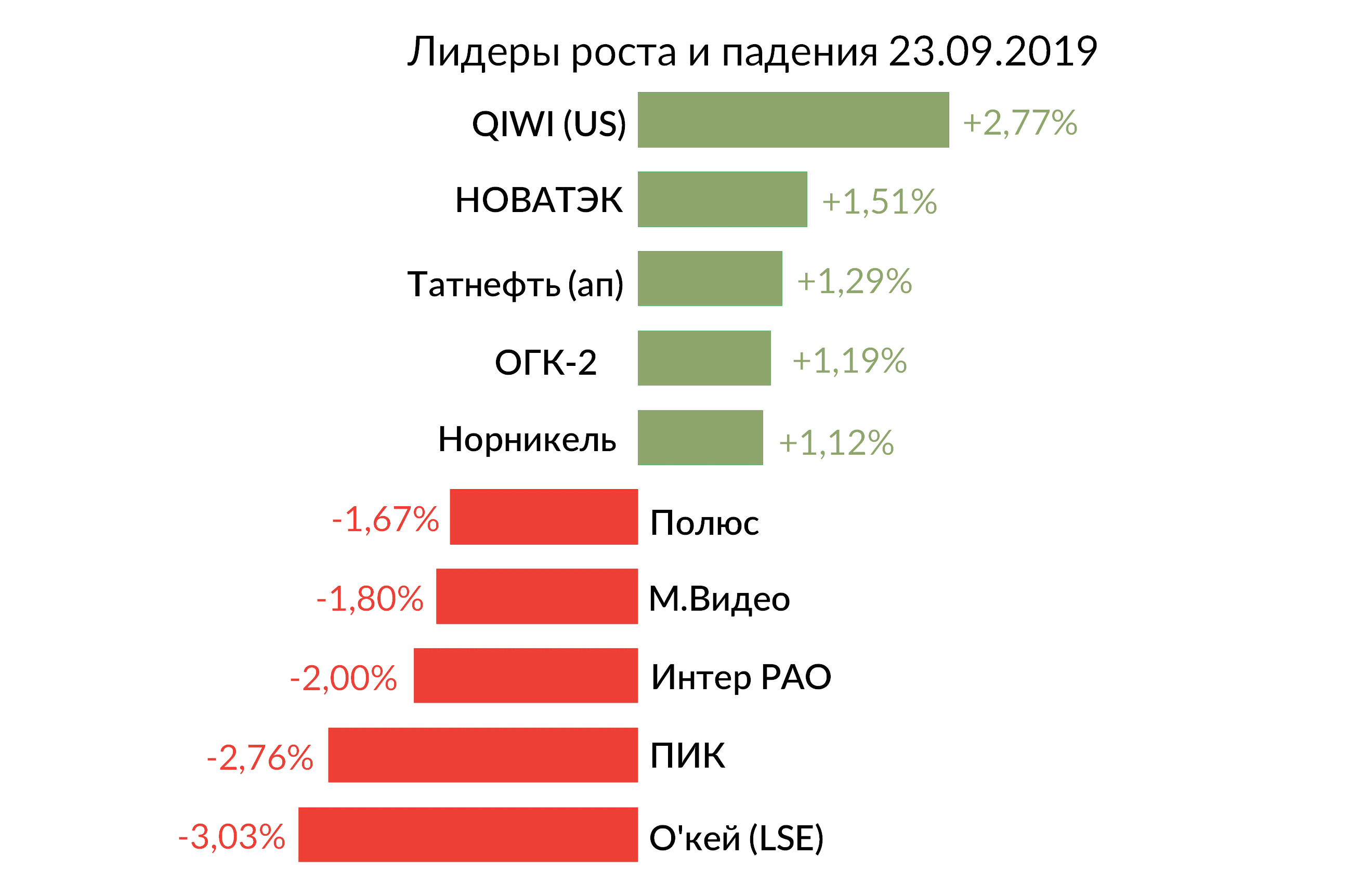

Лидерами роста стали Qiwi (+2,77%), Новатэк (+1,51%), Татнефть ап (+1,29%), ОГК-2 (+1,19%), Норникель (+1,12%).

В числе аутсайдеров оказались О’кей (-3,03%), ПИК (-2,76%), Интер РАО (-2%), М.Видео (-1,8%), Полюс (-1,67%).

Цены на нефть Brent прибавили 0,8% в понедельник, достигнув $64,77/барр., тогда как котировки WTI выросли на 0,9%, до $58,64/баррель. Сейчас стоимость сырья снижается на 0,6%, до $64,39/барр. на фоне признаков прогресса в восстановлении добычи Саудовской Аравии, несмотря на сохраняющуюся неопределенность относительно того, сможет ли королевство уложиться в объявленные сроки и полностью возобновить производство к концу месяца.

Золото подешевело на 0,22%, до $1520/унция. Доходность десятилетних казначейских облигаций США растет на 0,08 п.п., до 1,7%.

Dow Jones прибавил 0,06%, S&P 500 просел на 0,01%. Рост в некоторых секторах был нивелирован снижением бумаг промышленных компаний и производителей материалов. Индексы колебались у флэтовой линии на большую часть сессии в условиях низкой активности торгов.

Данные по производственному сектору и сфере услуг Германии в сентябре оказались хуже прогнозов, спровоцировав беспокойство инвесторов о перспективах крупнейшей экономики Европы. При этом деловая активность в частном секторе США в сентябре ускорилась.

Вышедшая макроэкономическая статистика укрепила уверенность инвесторов в том, что риски экономического спада, которые заметны по рынку облигаций, преувеличены. Инвесторы следят за действиями Центробанков, которые могли бы поддержать экономику.

Многие участники рынка считают, что у акций есть потенциал для дальнейшего роста, несмотря на неопределенность вокруг американо-китайского торгового противостояния и замедление глобальной экономики.

Министр финансов США Стивен Мнучин заявил, что вице-премьер Китая Лю Хэ прибудет в Вашингтон в октябре для проведения торговых переговоров, а отмененное посещение американских фермерских хозяйств было перенесено на другую дату. Президент США Дональд Трамп, в свою очередь, отверг возможность частичного торгового соглашения с Китаем, заявив, что его администрация стремится к всеобъемлющей торговой сделке. В ответ на призывы американской стороны увеличить импорт сельскохозяйственный продукции Китай закупил у США 600 тыс. т сои.

Японcкий Nikkei укрепляется на 0,2% после национального праздника в понедельник.

Shanghai Composite прибавляет 0,21%.Торги на азиатских фондовых рынках утром проходили в основном в плюсе. Китайский Минторг назвал «конструктивными» очередные подготовительные консультации перед началом торговых переговоров между Китаем и США на высоком уровне, прошедшие в Вашингтоне 19–20 сентября, отмечается в сообщении на сайте ведомства.

Euro Stoxx 50 опустился на 0,96%. Панъевропейский индекс Stoxx Europe 600 просел на 0,8%, доходность 10-летних гособлигаций Германии продолжила снижаться. PMI в Германии в сентябре упал до минимума с середины 2009 г., по данным IHS Markit. Композитный индекс деловой активности в промышленности и сфере услуг (PMI) еврозоны, по предварительной оценке, в сентябре опустился до минимума более чем за шесть лет, по данным Markit Economics.

DXY поднялся на 0,07%, S&P 500 futures повышаются на 0,2%.

Новости

Группа НМТП увеличила консолидированный грузооборот за январь-июль 2019 г. на 6,7% г/г, до 85,16 млн т. Грузооборот наливных грузов составил 67,14 млн т (+13,4% г/г) за счет увеличения грузооборота нефтепродуктов до 20,92 млн т (+1% г/г) и сырой нефти — до 45,62 млн т (+20,7% г/г); грузооборот навалочных грузов снизился до 6,1 млн т (-21,4% г/г) из-за падения грузооборота зерна на 43,7%г/г, до 2,628 млн т; грузооборот генеральных грузов сократился до 7,98 млн т (-7,5% г/г) за счет падения грузооборота цветных металлов на 15,6% г/г до 0,52 млн т и падения грузооборота черных металлов и чугуна на 5,4% г/г, до 7,25 млн т.

Русал объявил о привлечении синдицированного предэкспортного финансирования в объеме $750 млн на пять лет для частичного рефинансирования существующего кредита. Чистый долг Русала на 30.06.2019 составлял $7,5 млрд. Ожидается, что синдикация будет закрыта в середине октября, организаторами выступят банки ING и Natixis. Процентная ставка по кредиту будет варьироваться в зависимости от выполнения определенных условий, связанных с воздействием компании на окружающую среду и другими показателями устойчивого развития.

ФСК ЕЭС построит кабельную линию от подстанции Северный портал в Северной Осетии в Южную Осетию стоимостью 1,33 млрд руб. Начало строительства запланировано на 2020 г., срок реализации проекта — 2020-2021 гг. Проект позволит увеличить надежность энергосистемы Южной Осетии.

Совет директоров Россетей одобрил приобретение дополнительных акций Кубаньэнерго на сумму не более 3,5 млрд руб., цена приобретения будет определена позднее. Деньги будут направлены на финансирование строительства и погашение кредитов. Доля Россетей после покупки составит не менее 92,78% капитала Кубаньэнерго.