Глобальные рынки

Ключевым событием на прошлой неделе стали переговоры между США и Китаем. В пятницу была достигнута частичная договорённость между странами, в рамках которой автоматически отменяется запланированное на 15 октября повышение пошлин. Торговая сделка будет осуществляться в три этапа. Подписание соглашения по первому этапу запланировано на 14–16 ноября на саммите АТЭС в Чили. Тогда же по итогам переговоров лидеров двух стран Вашингтон может отказаться от пошлин, запланированных на середину декабря.

В рамках первого этапа сделки Китай обязуется закупить сельскохозяйственную продукцию США на $40-50 млрд, стороны также достигли прогресса в вопросах валютного регулирования, интеллектуальной собственности и регулирования финансовых услуг. По словам Трампа, ко второй части сделки перейдут «практически сразу же» после подписания первой.

18 октября Вашингтон может ввести пошлины на $7,9 млрд товаров и услуг из ЕС. Пошлины на британские, немецкие, испанские и французские воздушные суда поднимутся на 10%. При этом пошлины на продукты питания и сельхозпродукцию из большей части стран сообщества составят 25%.

Предстоящая неделя — зарубежные рынки

Понедельник, 14 октября

- Бывший советник президента Дональда Трампа по России Фиона Хилл, как ожидается, даст показания в Палате представителей в рамках процедуры импичмента

Вторник, 15 октября

- Федеральная резервная система начнет покупку казначейских бумаг

- Парламент Великобритании обсудит программу правительства премьер-министра Бориса Джонсона; итогом может быть вотум недоверия и досрочные выборы

Среда, 16 октября

- Бежевая книга ФРС

- Розничные продажи в США за сентябрь, прогноз +0,3% м/м

- Промышленное производство в России за сентябрь, прогноз +3% г/г

Четверг, 17 октября

- Россия опубликует следующую статистику за сентябрь:

- Розничные продажи, прогноз +1% г/г

- Безработица, прогноз — 4,3%

- Реальные зарплаты, прогноз +3,4% г/г

- США опубликуют следующую статистику за сентябрь:

- Промышленное производство, прогноз −0,2% м/м

- Число новостроек, прогноз −3,4% м/м

- Саммит ЕС, главные темы — Brexit, санкции в отношении Турции

Пятница, 18 октября

- Китай опубликует следующую статистику:

- Промышленное производство за сентябрь, прогноз +5,0% г/г

- ВВП за третий квартал, прогноз +6,1% г/г

- Вступят в силу пошлины США на товары ЕС на $7,5 млрд в год

Нефть

Цена Brent в конце недели преодолела уровень в $60/барр после комментариев ОПЕК о возможном продлении сделки по сокращению добычи, в пятницу котировки подскочили на 2,4% в связи с новым инцидентом на Ближнем Востоке — взрывах на иранском танкере, предположительно, в результате ракетных атак, а также ввиду достигнутого США и Китаем прогресса в торговых переговорах.

В ежемесячных обзорах нефтяного рынка от EIA, ОПЕК и МЭА эксперты снова отметили, что рост мирового предложения будет опережать увеличение мирового спроса до середины 2020 г., поддерживая тенденцию к снижению нефтяных цен. ОПЕК ожидает, что в 2019 г. предложение нефти от стран, не входящих в картель, увеличится на 1,82 млн б/с, до млн б/с, а в 2020 г. — еще на 2,2 млн б/с. EIA прогнозирует удешевление Brent до $57,3/барр в 1П20 и среднюю цену в 2020 г. около $60/барр.

График недели

Российский рынок

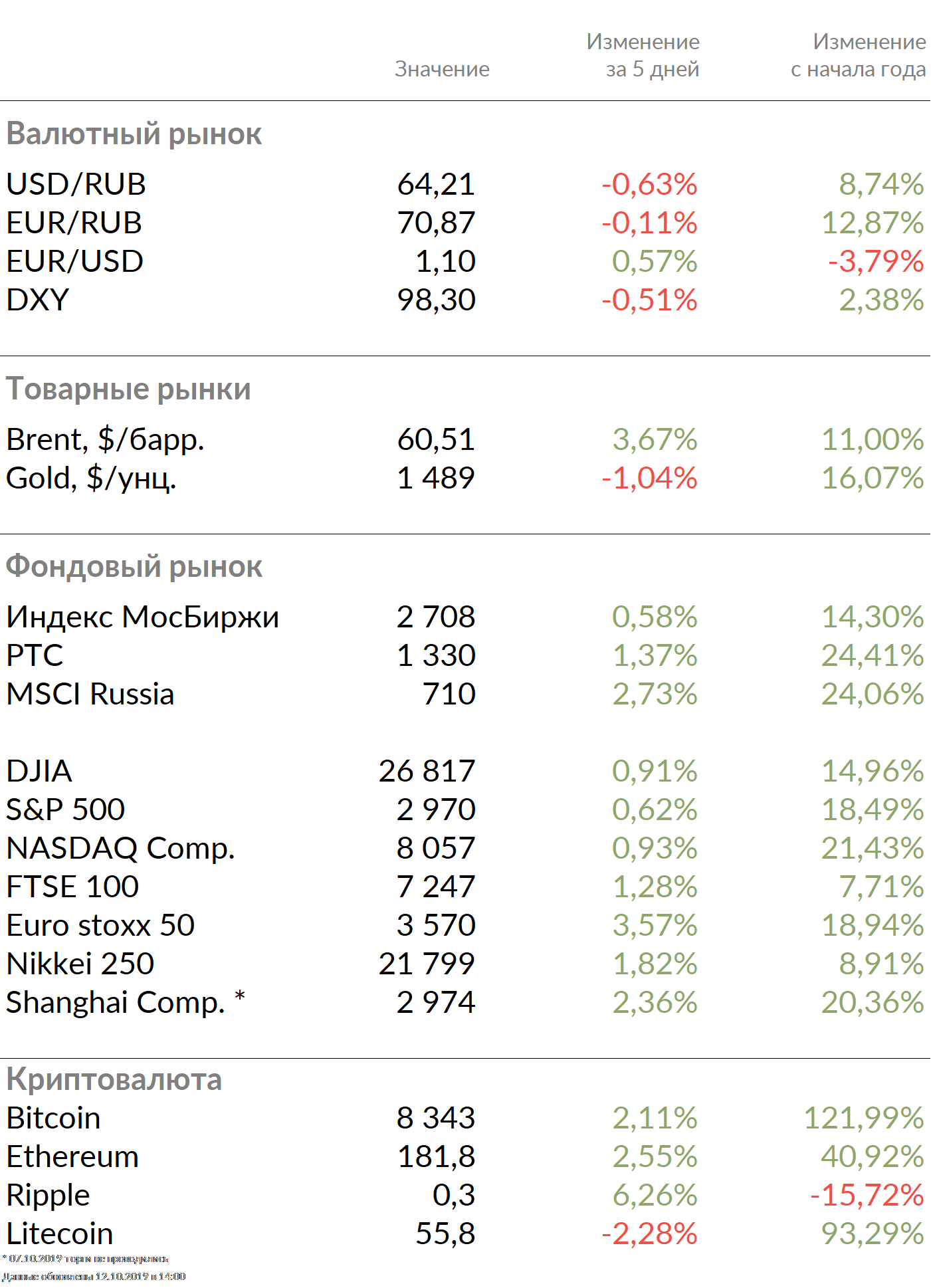

За неделю с 7 октября по 11 октября рублевый индекс Мосбиржи вырос на 0,58%, долларовый РТС — на 1,37% благодаря увеличению спроса на риск. Рубль укрепился к доллару до 64,21 руб. и ослаб к евро до 70,87 руб.

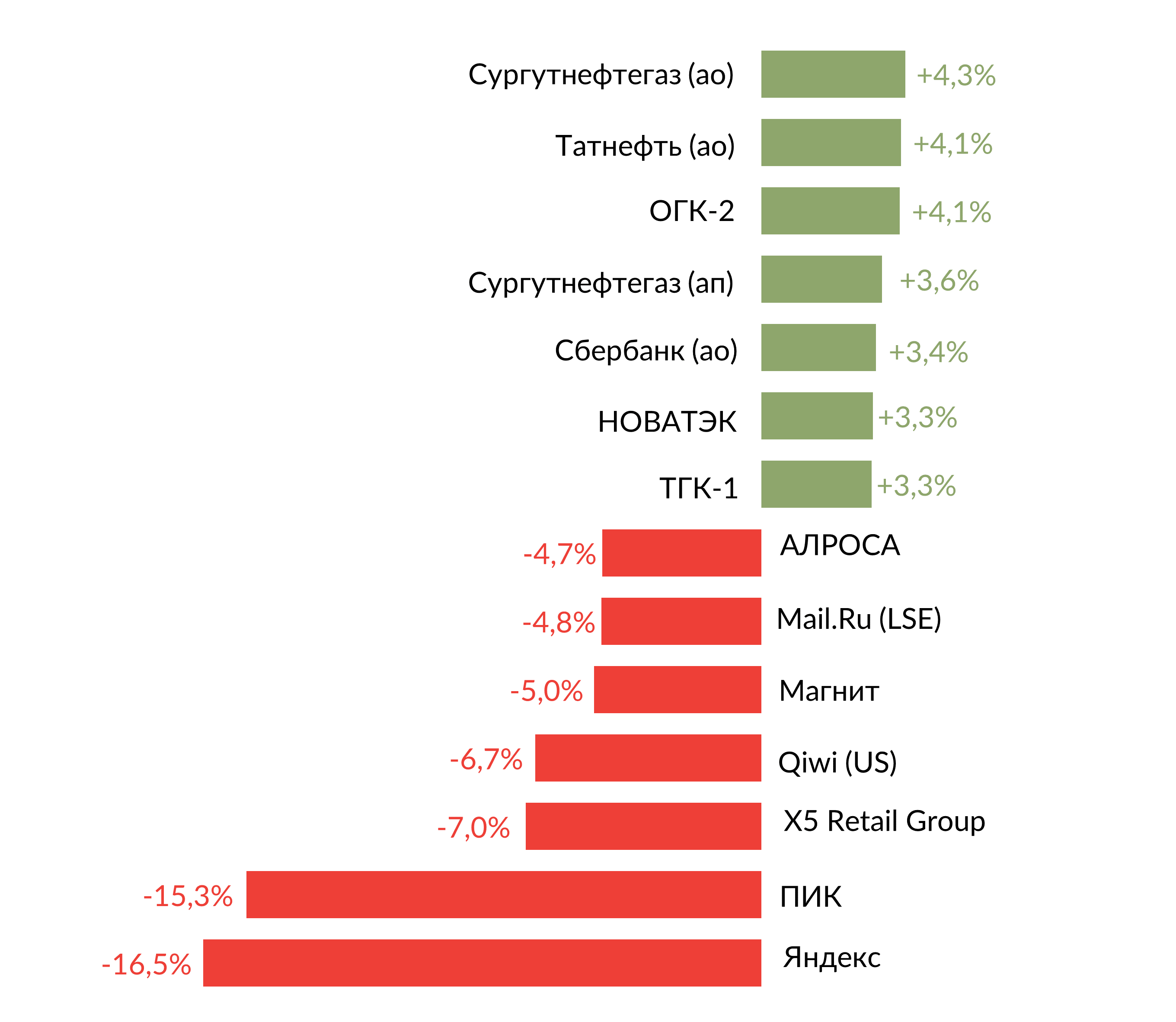

Лидеры роста и падения

Лидерами роста стали Сургутнефтегаз (ао:+4,3%; ап: +3,6%), Татнефть ао (+4,1%), ОГК-2 (+4,1%), Сбербанк ао (+3,4%) после сильных финансовых результатов по РСБУ за сентябрь и девять месяцев, Новатэк (+3,3%) благодаря хорошим операционным результатам за 3К19, ТГК-1 (+3,26%).

Для российского рынка неприятными потрясениями стал обвал бумаг Яндекса, который потерял в пятницу 18,52% на Московской бирже и 16% — на Nasdaq (-$1,5 млрд капитализации) на фоне продолжения обсуждения в Госдуме законопроекта о 20%-ом ограничении владения иностранцами российских IT-компаний. Акции Mail.ru снизились на LSE в пятницу на 3%, за неделю потеряв 4,8%.

Несмотря на противоречивые мнения разных сторон, высказанные в ходе обсуждения, его принятие, на наш взгляд, неизбежно, и является лишь вопросом времени. Следующее обсуждение законопроекта состоится в ноябре, сообщают Ведомости.

Закон коснется прежде всего структуры акционерного капитала Яндекса и Mail.ru. Причем для последнего вероятность существенных изменений в капитале значительно меньше вследствие различных СП, созданных компанией в последние месяцы с участием госкомпаний. Основные риски для Яндекса — смена владельцев с последующим изменением стратегии и размыванием стоимости. Также может оказаться под вопросом листинг обеих компаний на иностранных биржах. Пока сложно спрогнозировать, кто конкретно может стать новым акционером, однако, высока вероятность появления в списке претендентов госкомпаний, которые попробуют войти в Яндекс через различные СП (подобно последним схемам с участием Mail.ru, Сбербанка, РФПИ). Мы советуем не паниковать и дождаться деталей, и предполагаем, что смена акционеров не разрушит бизнеса компаний, т.о. в долгосрочной перспективе оба IT-оператора выглядят привлекательно.

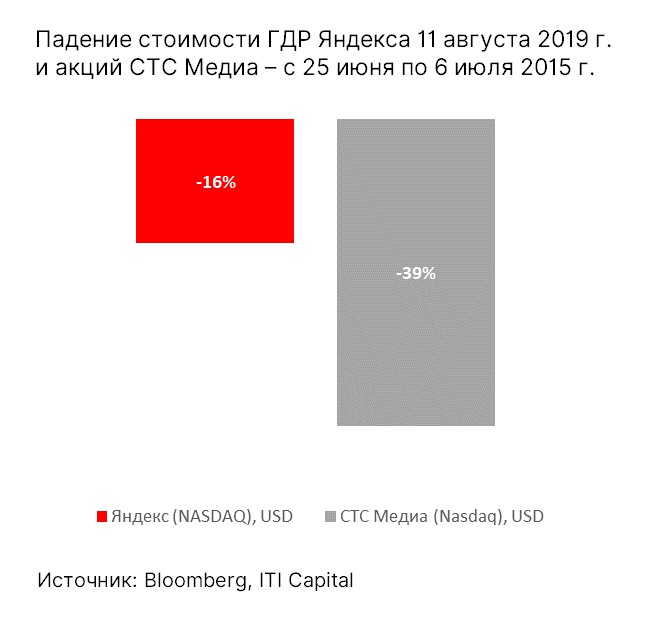

Падение бумаг Яндекса напоминает обвал акций СТС Медиа, которые рухнули на 39% за 12 дней после принятия законопроекта об ограничении иностранного участия в капитале российских СМИ.

Акции ПИК потеряли 15,3% за неделю, поскольку компания Firlibia Holdings Limited продала на рынке 14,2 млн акций группы ПИК (2,15% капитала) через процедуру ускоренного формирования книги заявок с 10,4% дисконтом к рынку(цена размещения составила 345 руб./акция).

На бумаги Qiwi повлияли новости о скором рассмотрении закона об анонимных платежах; также пессимизма добавили новости по Яндекс и возможная продажа генеральным директором Сергеем Солониным части его доли в компании. Акции компании за неделю снизились на 6,7%.

Алроса потеряла 4,7% после неоднозначных операционных результатов и перед отсечкой по дивидендам.

Предстоящая неделя — российский рынок

Компании металлургического, розничного секторов и недвижимости опубликуют операционные результаты за 3К19, а отчетность по МСФО первой среди российских эмитентов традиционно представит Северсталь.

Выручка Северстали за 3К19 будет близка к показателю предыдущего квартала, как показали уже опубликованные данные по объемам и средним ценам реализации стальной продукции. Мы ожидаем, что EBITDA маржа компании также не будет сильно отклоняться от 34%, достигнутых по итогам 1П19. Инвесторов будут интересовать комментарии менеджмента относительно текущей и ожидаемой динамики внутренних цен на стальную продукцию до конца года.

Модельные портфели / Торговые идеи

Среди российских эмитентов, выплачивающих промежуточные дивиденды, мы выделили самых щедрых:

1. Газпром нефть (SIBN RX): Можно получить дивидендную доходность 4,3% (за 1П19), если купить бумаги не позднее 16 октября.

2. Северсталь (CHMF RX): Ожидаемая доходность ближайшего квартального дивиденда — 3,9%. Совет директоров компании объявит размер дивиденда 17 октября после публикации отчетности по МСФО за 3К19, для получения дивиденда акции можно покупать до начала декабря.

3. Детский мир (DSKY RX) объявит дивиденд за 9М19 в конце октября, после публикации отчетности по РСБУ. По нашей оценке, дивидендная доходность может составить 5,3% благодаря продолжающемуся росту выручки и прибыли компании.

Новости — отчетность

Новатэк отчитался о росте общего объема добычи углеводородов в 3К19 до 145,2 млн бнэ (+5,3% г/г) за счет положительной динамики добычи газа (+5,3% г/г) и жидких углеводородов (+4,5% г/г). За 9М19 добыча углеводородов достигла 441,3 млн бнэ (+9,7% г/г) преимущественно за счет газа (+11,1% г/г). Реализация газа за 9М19 увеличилась на 13,1% г/г, до 57,66 млрд куб м, в связи с ростом экспорта СПГ после выхода Ямал СПГ на полную проектную мощность в 3К18.

Результаты в целом ожидаемые, на наш взгляд, но мы отмечаем увеличение темпа роста добычи жидких углеводородов по сравнению с 1П19 — позитивный фактор для акций Новатэка.

Объем реализации алмазно-бриллиантовой продукции Алросы в сентябре составил $258,7 млн, что превышает показатели летних месяцев, но на 24% ниже продаж сентября прошлого года. За девять месяцев с начала года компания продала алмазно-бриллиантовую продукцию на $2,42 млрд (-34% г/г). Алроса отмечает, что на рынке сохраняется низкий спрос на алмазное сырьё, и достижение баланса между спросом и предложением займет определенное время.

Акции Алросы упали на 26% с начала года на фоне неблагоприятной конъюнктуры в отрасли, и признаков улучшения пока нет. Тем не менее, компания выплатит высокие дивиденды за 1П19 (3,84 руб./акция с доходностью 5,3%, дата закрытия реестра — 14 октября).

Северсталь сообщила о снижении производства стали в 3К19 на 1% кв./кв. до 3,03 млн т в связи с продажей сортового завода Балаково в июле 2019 г. Консолидированные продажи стальной продукции сохранились на уровне предыдущего квартала — 2,83 млн т, доля продаж на внутреннем рынке составила 67% (2К19: 70%) из-за сохранения благоприятной ценовой конъюнктуры. Доля продукции с высокой добавленной стоимостью немного снизилась (45% против 46% во 2К19) из-за краткосрочных ремонтных работ на одном из травильных агрегатов, но увеличение объема продаж толстолистового проката улучшило продуктовый портфель группы.

Средневзвешенная цена реализации стальной продукции в 3К19 осталась на уровне предыдущего квартала благодаря гибкости каналов продаж, позволившей компенсировать существенную коррекцию цен на зарубежных рынках в сентябре. Операционные результаты Северстали предполагают, что выручка компании будет близка к показателю 2К19, что является умеренно позитивным фактором для акций.

Группа Черкизово опубликовала операционные результаты за сентябрь и 3К19, согласно которым объем продаж курицы за 3К19 увеличился до 164,51 тыс. т (+25% г/г), средняя цена составила 110,81 руб./кг (+12% г/г). Объем продаж свинины увеличился до 64,47 тыс. т (+12% г/г), средняя цена реализации упала до 93,52 руб./ кг (-16% г/г). Объем продаж индейки вырос до 11,03 тыс. т (+18% г/г), средняя цена реализации увеличилась до 160,71 руб./кг (+3% г/г).

Средняя цена реализации свинины снизилась из-за увеличения поставок российскими производителями, в то время как импорт опустился до минимальных значений, так как латиноамериканские производители перенаправили товарные потоки на азиатские рынки. Мы считаем, что операционные показатели нейтральны и не окажут существенного влияния на бумаги Черкизово.

Сбербанк опубликовал финансовые результаты по РСБУ за сентябрь и 9 месяцев 2019 г. Чистый процентный доход банка за 9 месяцев снизился до 929,2 млрд руб. (-1% г/г), чистый комиссионный доход вырос до 334,5 млрд руб. (+7,8% г/г). Чистая прибыль банка составила 665,4 млрд руб. (+8,6% г/г).

На 1 октября 2019 г. финансовая компания сократила портфель кредитов для юридических лиц до 12,92 трлн руб. (-4,8% с начала года), объем кредитов физическим лицам на 1 октября 2019 г. составил 7 трлн руб. (+13,4% с начала года). На 1 октября 2019 г. средства физических лиц увеличились до 13,15 трлн руб. (+0,9% с начала года), средства корпоративных клиентов — до 7,07 трлн руб. (+1,3% с начала года), коэффициент общей достаточности капитала на 1 октября 2019 г. составил 14,9% против 14,7% на 1 сентября 2019 г.

Новости

МТС отказался от делистинга в США, заявил Владимир Евтушенков, главный акционер АФК Система. Позитивная новость для акций МТС и АФК Система, акции МТС выросли за неделю на 1,5%.

Азербайджанский оператор Bakcell подал заявку в Антимонопольный комитет Украины с целью консолидации дочернего предприятия МТС, Vodafone. Условия сделки не раскрываются. Сроки рассмотрения заявки не определены. Слухи о продаже украинской дочки МТС ходят на рынке с 2014 г., и, по-видимому, отражают текущую реальность политического взаимодействия двух стран. В случае подтверждения данной новости, важное значение будет иметь цена продажи. Наша оценка справедливой стоимости EV компании составляет около $1,2-1,5 млрд, исходя из прогноза OIBDA 2019 г. в $300 млн и EV/EBITDA19 4—4,5х. Размер чистого долга украинской компании не раскрывается.

Олег Тиньков сообщил, что TCS Group в 2019 г. заработает более 35 млрд руб. прибыли. Текущий прогноз чистой прибыли в 2019 г., согласно консенсус-прогнозу Bloomberg, — 35,7 млрд руб. Таким образом, важно насколько больше 35 млрд руб. может заработать компания. Умеренно позитивная новость для акций группы.

Агентство S&P улучшило прогноз рейтинга Petropavlovsk с «Негативного» на «Позитивный», рейтинг подтвержден на уровне «В-», что соответствует нашим ожиданиям. Теперь можно ожидать дальнейшего пересмотра рейтинга агентствами в положительную сторону в перспективе полугода. Новость позитивна для облигаций компании, в первую очередь.

Группа НЛМК и бельгийский инвестиционный фонд SOGEPA подписали соглашение о совместной реализации стратегии развития NLMK Belgium Holdings (NBH), в которой стороны владеют по 49%. НЛМК и SOGEPA вложат в акционерный капитал NBH по €100 млн с 2019 по 2021 г. для финансирования инвестиционных проектов Стратегии 2022 с целью увеличения производства нишевых продуктов с высокой добавленной стоимостью. Соглашение также предусматривает опцион на продажу фондом SOGEPA 24% акций NBH группе НЛМК в 2023 г.

Мы не ожидаем существенной реакции рынка на данную новость, поскольку планируемые инвестиции в NBH соответствуют стратегии компании. Сумма вложений является существенной для группы (16% от общих инвестиций НЛМК за 2018 г.), но распределение инвестиций по годам пока неизвестно.

Макроэкономические события

| Дата | Страна | Событие |

| Пн, 14 октября | США | Нет торгов |

| ЕС | Промышленное производство, август м/м и г/г | |

| Китай | Сальдо торгового баланса, сентябрь | |

| Япония | Нет торгов | |

| Вт, 15 октября | Великобритания | Уровень безработицы, август |

| Китай | Индекс потребительских цен, м/м и г/г | |

| Япония | Промышленное производство предв., август | |

| Ср, 16 октября | США | Запасы нефти за неделю по данные EIA |

| Производственные запасы, август | ||

| Розничные продажи, сентябрь | ||

| ЕС | Сальдо торгового баланса, август | |

| Индекс потребительских цен, сентябрь м/м и г/г | ||

| Великобритания | Индекс потребительских цен, сентябрь м/м и г/г | |

| Чт, 17 октября | США | Промышленное производство, сентябрь |

| Великобритания | Розничные продажи м/м и г/г | |

| Пт, 18 октября | США | Индекс опережающих индикаторов, сентябрь |

| Китай | ВВП г/г | |

| Розничные продажи г/г | ||

| Япония | Базовый индекс потребительских цен, август г/г |

Корпоративные события

| Дата | Компания | Событие |

| Пн, 14 октября | Лукойл | Операционные результаты, 3К19 |

| Вт, 15 октября | НЛМК | Операционные результаты, 3К19 |

| ПИК | Операционные результаты, 3К19 | |

| Московская биржа | День инвестора в Москве | |

| Ср, 16 октября | Детский мир | МСФО, 3К19 |

| Эталон | Операционные результаты, 3К19 | |

| Чт, 17 октября | Распадская | Операционные результаты, 3К19 |

| Северсталь | МСФО, 3К19 | |

| X5 Retail Group | Операционные результаты, 3К19 | |

| Петропавловск | Операционные результаты, 3К19 | |

| Алроса | Операционные результаты, 3К19 | |

| М.Видео | Операционные результаты, 3К19 | |

| Московская биржа | День инвестора в Лондоне | |

| Пт, 18 октября |

Рыночные индикаторы

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital