Где искать надежность и доходность в эпоху низких ставок по вкладам

Вклады в банке были и остаются самым популярным среди состоятельных россиян способом размещения средств. Согласно данным ЦБ, более 40% всех вкладов в российских банках открыты на срок свыше года. Обычно банки предлагают повышенную доходность по трехлетним вкладам и, как правило, это максимальный срок депозитов во многих банках. Три года назад – в ноябре 2016 года – ключевая ставка ЦБ составляла 10%, а это значит, вкладчики, открывшие тогда трехлетние депозиты, сейчас столкнутся с необходимостью продлевать их по гораздо более низким ставкам. Для сравнения: в третьей декаде октября максимальная ставка по вкладам топ-10 банков по объему депозитного портфеля составила 6,4%, за этот же период в 2016 году она была на 2 п.п. выше – 8,8%.

По валютным вкладам ситуация хуже: в долларах еще можно найти предложения с доходностью выше 2% годовых, в евро ставки ниже 0,5%. Некоторые банки, такие как Альфа-Банк, Открытие, Возрождение и вовсе перестали принимать вклады в евро. Также есть случаи, когда банки ввели комиссии за обслуживание счетов в евро, то есть фактически взимают плату за хранение евро, что можно приравнять к отрицательной ставке.

Тренд на снижение ставок общемировой: ЕЦБ уже давно держит ставки отрицательными, летом ФРС начала опускать ставку впервые со времен финансового кризиса 2008 года. Банк России на последнем заседании впервые с марта 2014 года установил ключевую ставку ниже 7% годовых, убрав 0,5 пп до 6,5%. И хотя это уже четвертое снижение в 2019 году, до сих пор регулятор действовал более осторожно – по 0,25 пп.

«После такого шага со стороны ЦБ банки снизят ставки по рублевым депозитам примерно до 5% годовых, - говорит партнер, директор инвестиционного департамента УК «Атон-менеджмент» Евгений Малыхин. - Учитывая нулевую инфляцию, Банк России может снизить ставку еще на четверть процента в декабре, а в следующем году довести показатель до 5,5% годовых». Это означает, что доходность по вкладам в рублях окажется на уровне 4% годовых.

Это означает, что доходность по вкладам в рублях окажется на уровне 4% годовыхЕсли к низким ставкам по валютным вкладам все уже привыкли, то настолько низкие ставки по депозитам в рублях – это та реальность, в которой мы еще не жили, говорит Малыхин: «Многие уже сегодня обеспокоены и ищут альтернативу вкладам, но при дальнейшем снижении ставок это движение ускорится».

Больше, чем депозит

Реальной альтернативой вкладу являются государственные облигации. Они так же доступны (открыть брокерский счет и купить суверенные бонды не сложнее, чем открыть вклад в банке), при этом более надежны и приносят больший доход.

Сохранность денег на депозите в России гарантирована устойчивостью банковской системы и страховкой АСВ (но только по вкладам до 1,4 млн рублей). Иными словами, размещая депозит, вкладчик принимает кредитный риск банка. Покупая суверенные бонды, инвестор дает в долг государству. По сути, облигации – это единственный способ разместить большие суммы с минимальным кредитным риском (в банке это возможно только в рамках страховки АСВ).

Еще одно преимущество облигаций перед вкладами в том, что они позволяют зафиксировать ставку в долгосрочной перспективе. Большой объем депозитов открывается на год и если рыночная ситуация изменилась, то пролонгировать депозит по прежней ставке уже не получится.

Средства на долговом рынке удобнее диверсифицировать и масштабировать: к примеру, чтобы распределить риск на пять банков, нужно изучать тарифы пяти банков, подписывать пять депозитных договоров, делать пять платежных поручений и так далее; а в рамках брокерского счета можно купить портфель из любого количества облигаций. Есть и еще одно преимущество, которое можно условно назвать «портативностью хранения»: депозит нельзя перевести в другой банк, а портфель бондов можно перевести на счет, открытый у другого брокера. Что касается доступности средств, то в российском банке у вкладчиков есть возможность забрать свой вклад, потеряв проценты; продать облигации можно в любой момент по рыночной цене.

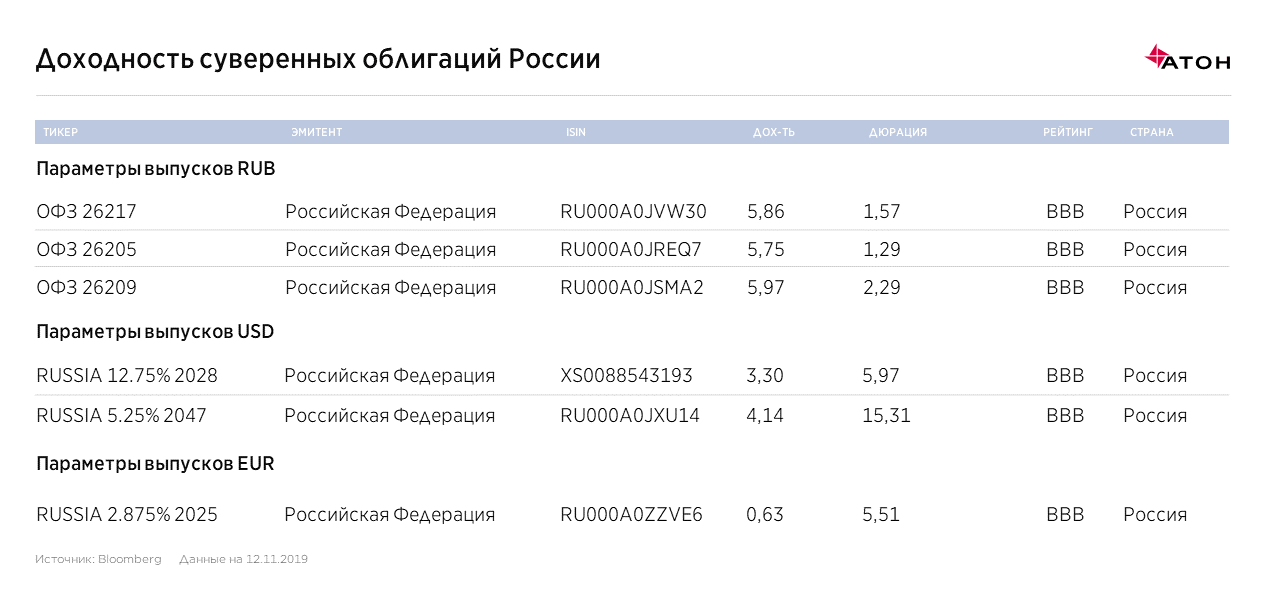

Сегодня, когда мировые центральные банки повсеместно снижают ставки в попытке ускорить мировой рост, наиболее привлекательно выглядит российский суверенный долг: облигации федерального займа (ОФЗ) дают доходность около 6% годовых в рублях; евробонды – около 3,5% в долларах. У суверенных российских бондов высокое кредитное качество: несмотря на санкционное давление, агентства повысили кредитный рейтинг России до инвестиционного уровня. Кроме того, следует знать, что купонный доход не облагается налогом; при инвестициях в евробонды не будет валютной переоценки.

Дивидендные акции

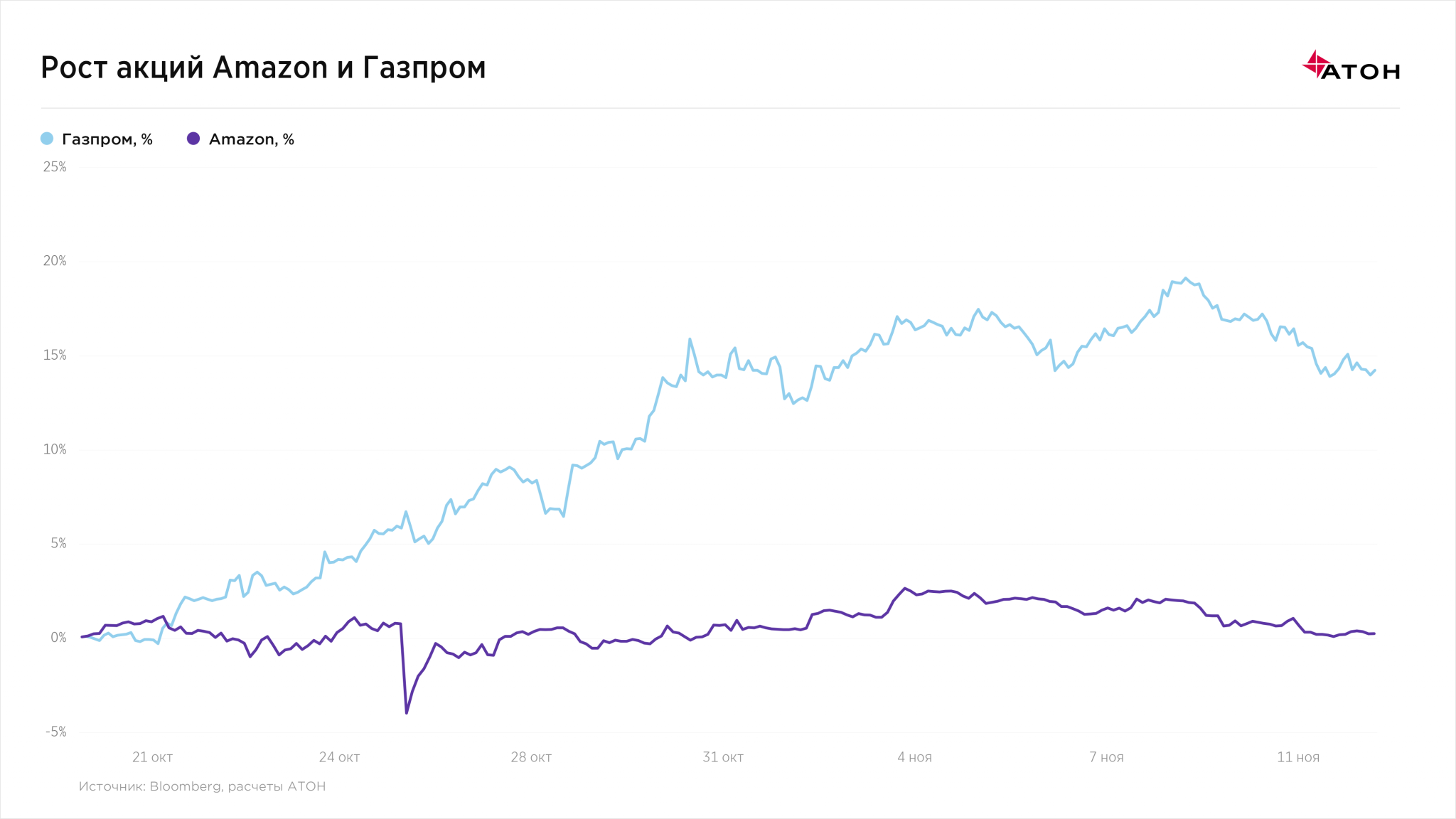

«Почти все российские акции попадают под категорию так называемых bonds-like stocks – не растущие значительно в цене, но приносящие инвесторам регулярные дивиденды», - говорит партнер, руководитель трейдинга «АТОН» Ярослав Подсеваткин.

Многие инвестбанки отмечают, что на рынке акций сейчас смена парадигмы: бумаги качественных эмитентов с хорошими, но невысокими темпами роста, зато стабильно выплачивающие дивиденды начинают обыгрывать бумаги быстроразвивающихся и растущих галопирующими темпами компаний. Первые принято назвать value stocks, вторые, такие так Amazon и Google – growth stocks, именно они были локомотивом рынка в последние годы.

«Все больше и больше инвесторов ищут не быстрой прибыли, а качества и надежности от вложений в акции. То есть высоких дивидендов, устойчивого бизнеса, низкой волатильности и так далее», - говорит Подсеваткин.

Когда мировые центральные банки повсеместно снижают ставки в попытке ускорить мировой рост, наиболее привлекательно выглядит российский суверенный долгЭтот тренд будет толкать рынок вверх. Сегодня российский рынок предлагает самую высокую дивидендную доходность среди развивающихся стран. Окажет влияние и снижение ставки ЦБ, уверен Евгений Малыхин: «Низкая доходность банковских вкладов неизбежно приведет к тому, что внимание инвесторов будет обращено на фондовый рынок, в том числе российский. И может привести к росту рынка российских акций на 20-30% за счет внутренних ресурсов, спровоцированных действиями ЦБ».

«На рынке акций ситуация довольна нервная, сейчас он больше подходит тем, кто готов рисковать», - говорит Подсеваткин. Тем не менее, по его словам, если в ближайшее время не будет паники и бегства из рискованных активов, то российский рынок может расти более высокими темпами, чем глобальный (подробнее об этом можно почитать здесь).

Инвестировать в акции можно полагаясь на собственную экспертизу или выбрать подходящий фонд, где решения принимает профессиональный управляющий.

Страховка от волатильности

Возможность заработать на падающих рынках и снизить волатильность портфеля предлагают хедж-фонды. Этот продукт пока мало известен среди российских инвесторов, хотя в мире индустрия успешно развивается уже более 70 лет и в ней $3,5 трлн (для примера, эта цифра в полтора раза больше ВВП Великобритании). Традиционные инвесторы в хедж-фонды – это крупные институциональные инвесторы (пенсионные и суверенные фонды, страховые компании), а также частные состоятельные клиенты.

Хедж-фонды относятся к сегменту альтернативных инвестиций: многие из них имеют низкую корреляцию с фондовым рынком, а значит – несут в себе гораздо меньше рыночных рисков.

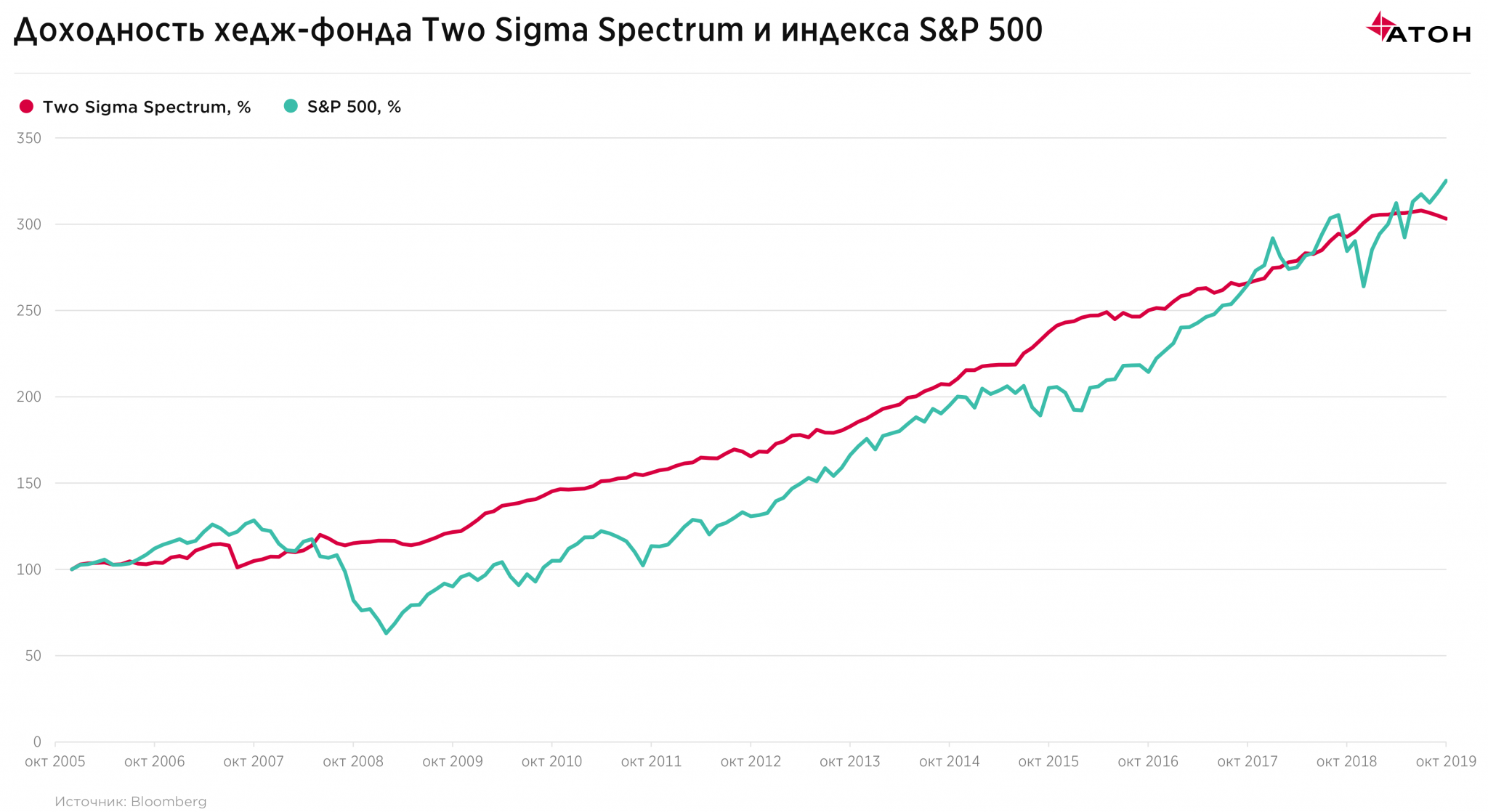

Основная задача хедж-фонда – приносить абсолютную доходность, то есть зарабатывать как на растущих, так и на падающих рынках, снижая риск общего портфеля. При схожей доходности портфель из качественных хедж-фондов показывает значительно меньшую волатильность по сравнению с рисковыми активами. «На мой взгляд, правильно составленный портфель хедж-фондов имеет ряд уникальных характеристик: он не чувствителен к экономическим циклам, имеет низкую корреляцию с традиционными активами и способен зарабатывать даже на падающих рынках», - говорит партнер, руководитель направления альтернативных инвестиций «АТОН» Павел Никонов.

Известный алгоритмический фонд Two Sigma Spectrum, созданный в 2004 году, показывает среднегодовую доходность 9,0%, а под его управлением находятся активы на сумму более $8 млрд. С момента основания фонд показывает схожую с индексом S&P 500 доходность, но с существенно меньшей волатильностью. У фонда не было ни одного отрицательного года, а в 2008 году он заработал +8% против -54% у S&P500. У одного из старейших фондов Point72 Capital Fund (существует с 1992 года, под управлением $14 млрд) среднегодовая доходность +21,7% против +9.6% у S&P500.

Инвестиции в хедж-фонды доступны только квалифицированным инвесторам.

Золото: в кризис дороже

Золото сейчас не самый выгодный объект для инвестиций: цены на драгоценный металл переживали бум в 2010-2013 годах, тогда они достигли своего пика, а потом плавно пошли вниз. Хотя в это году наблюдался подъем – с начала 2019 года унция подорожала на 17%.

В спокойное время золото приносит инвесторам минус, считает Подсеваткин. «Не важно, держите ли вы золото в физическом виде (тогда вы платите за его хранение), или покупаете его в форме фондов. Единственное, на что можно рассчитывать – это на рост стоимости, за счет которого можно покрыть эти расходы и еще заработать», - рассказывает он.

Золото можно рассматривать как долгосрочную инвестицию и защиту от рецессии, инфляции и кризисных событийПодсеваткин рекомендует держать в нем часть активов – обычно это около 10%, но в момент кризиса может быть и больше. В кризис люди верят в золото как в защитный инструмент, а центробанки во всем мире увеличивают его долю в резервах. Благодаря этому оно будет, скорее всего, расти в цене, но вряд ли галопирующими темпами, заключает Подсеваткин.

…

Депозиты по-прежнему являются самым распространенным способом размещения средств. Но продолжающееся снижение ставок уже не может обеспечить тот уровень доходности, к которому привыкли российские вкладчики. Финансовые рынки предлагают состоятельным инвесторам ряд инструментов и продуктов с доходностью выше, чем у депозита. Реальной альтернативой вкладам могут стать суверенные облигации инвестиционного рейтинга. Увеличить доходность портфеля сегодня могут российские акции; этот инструмент подходит тем, кто готов взять на себя дополнительный риск. Для тех, кто готов выходить за рамки традиционных активов, существуют альтернативные инвестиции.