"Говоря о прогнозах девальвации российского рубля, всё чаще слышишь из уст авторитетных экономистов риторику в таком ключе: весь вопрос не в том, будет ли, а вопрос в том – когда", - рассуждает Владимир Рожанковский, ведущий аналитик УК "Горизонт".

"Говоря о прогнозах девальвации российского рубля, всё чаще слышишь из уст авторитетных экономистов риторику в таком ключе: весь вопрос не в том, будет ли, а вопрос в том – когда", - рассуждает Владимир Рожанковский, ведущий аналитик УК "Горизонт".

На самом деле, Федрезерв США вновь подтвердил приверженность своим планам по постепенному повышению учетной ставки, а это значит, что американские активы станут приносить все более высокую доходность, что начнет во всевозрастающем порядке привлекать капиталы со всего мира. Возражений нет! В этой ситуации у доллара вроде бы нет никаких альтернатив, кроме как двигаться все выше и выше, и выше. По мере того как дифференциал по ставкам между США и Россией будет сужаться, что будет накладываться на невыразительные темпы роста российской экономики по причине низких цен на нефть и слабого потребительского спроса: российский рубль будет становиться все менее и менее привлекательной валютой с точки зрения прибыльности глобальных инвестиций. Казалось бы, безупречная логическая цепочка: рублю уготовано движение только вниз, и многие частные инвесторы теребят аналитиков: дескать, ну когда же уже?

Позвольте, в этом эвристическом сценарии отсутствует важный переменный компонент: политика новоиспеченного президента Дональда Трампа по репатриации рабочих мест в США, подразумевающая поступательное ослабление американского доллара с целью обеспечения конкурентоспособности американских товаров на мировом рынке. Мои коллеги-экономисты на этом месте обычно изображают ироничную улыбку и начинают характерно махать руками: позвольте, какой такой Трамп? "У Трампа нет понятной экономической программы, и вообще дни его на президентском посту сочтены" (как говорится, за что купил – за то и продаю). Позвольте не согласиться. При всей одиозности фигуры Трампа в качестве президента вопросы дальнейших перспектив развития американской экономики обсуждались задолго до его инаугурации. Политическая борьба в Белом доме – это не банальное противостояние между республиканцами и демократами, а конфликт между конформистами, прекрасно осознающими неизбежность структурных перемен в экономике США, но всячески пытающимися оттянуть начало их реализации, и "революционерами" – в лице Трампа в данном случае, но он такой отнюдь не один, – утверждающими, что дальнейшее промедление смерти подобно. Одним из наиболее авторитетных площадок подобных споров был и остается небезызвестный Бильдербергский клуб, членами которого являются такие экономические тяжеловесы, как Уоррен Баффетт, Джордж Сорос и бывший министр финансов США Лоуренс Саммерс.

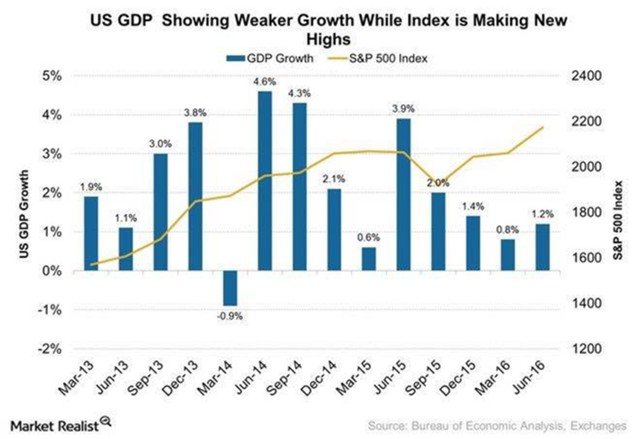

Чтобы немного отвлечься от дискуссии, предлагаю ненадолго освежить базовые понятия. Основными секторами американской экономики, в сумме составляющими более 75% ВВП США, являются в порядке убывания финансовый, машиностроительный и авиастроительный, оборонный, строительный и нефтяной. При этом последний оказался на этом месте только после пресловутого падения цен на нефть в конце 2013 г.: до этого нефть обеспечивала более четверти американского ВВП. С финансовым сектором тоже не все так просто: практически повсеместно идет сокращение персонала ввиду автоматизации розничных процессов и трейдинга, а также сужения интереса к потребительскому кредитованию после кризиса 2008 г. По сути, осталось два основных катализатора роста прибыли в инвестиционно-банковском секторе США, что очень хорошо просматривается, изучая квартальную финансовую отчетность крупнейших американских банков – портфельные инвестиции и ипотечные кредиты. Уровень спроса на новые дома в США по-прежнему высок, но потребители взволнованы ожидающимся повышением ключевой ставки ФРС и спешат приобрести недвижимость, пока не поздно. Как только ипотечные ставки начнут серьезно повышаться, активность покупателей резко пойдет на спад. Таким образом, в качестве основного источника прибыли банков останутся инвестиции в американские акции, но здесь все выглядит ещё более зыбко. Нижеприведенный график иллюстрирует корреляцию между ростом ВВП и ростом американского бенчмарка – индекса S&P 500:

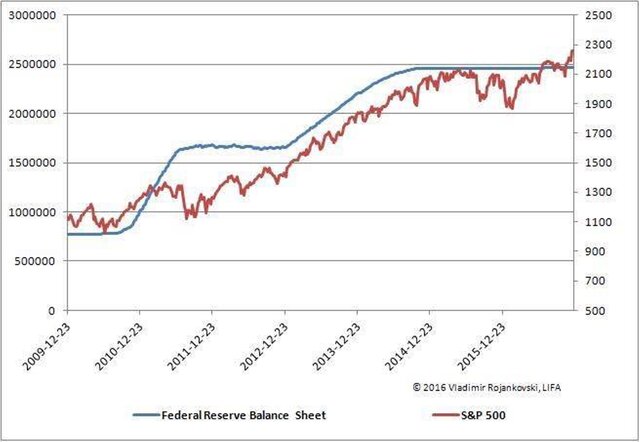

Нетрудно заметить, что уже полтора года американские акции по темпам роста существенно обгоняют экономику, а это не есть хорошо. Недавно Bloomberg опубликовал статью о том, что согласно данным Ассоциации психологов США (American Psychological Association) уровень стресса американских трейдеров достиг 10-летнего максимума. И это неспроста: под пафосные крики триумфаторов американских рынков и победоносные откровения счастливых инвесторов уровень чистых спекулятивных позиций против фьючерса на индекс S&P 500 с середины прошлого квартала неожиданно, после нескольких лет комфортного пребывания в глубоком минусе, начал недвусмысленно расти:

На практике это означает поступательное увеличение количества "страховок" (хеджируемых торговых позиций) от внезапного обрушения американского фондового рынка. Да, благодаря постоянному притоку средства в акции рост выглядит достаточно внушительно, однако если вспомнить все предыдущие эпизоды биржевой паники, то они всегда происходили в момент наибольшего благодушия — тогда, когда казалось, что "доткомы олицетворяют новый непреходящий лик мировой экономики", либо когда все говорили о полной безопасности вложений в американскую недвижимость, поскольку "за все послевоенные годы цены на нее никогда не падали". У всех на устах один вопрос: кукушка-кукушка, сколько нам осталось?

Таким образом, мы приходим к выводу, что срочная репатриация и реанимация американского реального сектора – это не прихоть Дональда Трампа, но объективная необходимость и залог устойчивости американской экономики в случае нового биржевого краха. Если мы вернемся к списку системообразующих секторов американской экономики, то нетрудно понять, что в случае окончательного коллапса финансового сектора в нынешнем варианте на роль локомотива не сможет претендовать ни один другой, включая традиционную "подушку безопасности", нефтяной сектор, по причине продолжительно низких цен на нефть и перманентно падающей рентабельности нефтяников. Спрос на американские автомобили и авиапром уже сейчас существенно уступает практически всем мировым конкурентам по причине чрезмерного укрепления доллара. Если доллар будет оставаться на нынешних уровнях, то и "Боинг" с "Фордом", "Катерпиллар" и GM не смогут взять на себя роль "заместительных механизмов" в экономике США.

После подобных размышлений план Дональда Трампа, автоматически подразумевающий планомерное многолетнее ослабление доллара до его справедливых конкурентоспособных значений против мировых валют, перестает казаться таким уж вычурным и оторванным от реальности. Теперь уже наша очередь воскликнуть: вопрос не в том, будет ли, а вопрос в том – когда.