Благоприятное развитие ситуации на финансовых рынках и спрос на рублевые активы открывает для российских компаний окно возможностей для выхода на долговой рынок.

Сразу ряд эмитентов выходит на долговой рынок после того, как инвесторы показали повышенный аппетит к госбумагам РФ на первых аукционах этого года.

Два банка и ПАО "Мобильные ТелеСистемы" намерены собрать заявки во вторник на покупку рублевых бондов вслед за размещением ГК "ВЭБ.РФ". По оценке ВТБ Капитала, Министерство финансов также на этой неделе может увеличить объем предложения облигаций федерального займа. Параметры аукционов по традиции будут объявлены сегодня во второй половине дня.

Напомним, на минувшей неделе Минфин РФ смог успешно разместить три выпуска облигаций федерального займа на максимальный с лета прошлого года объем, при этом спрос был достаточно высоким.

Размещения на этой неделе

"Газпромбанк" во вторник предложит бонды на сумму от 7 млрд руб.МТС планирует занять 10 млрд руб.

"Росбанк" разместит облигации на сумму не менее 5 млрд руб.

"Магнит" в четверг откроет книгу покупки облигаций на 10 млрд руб.

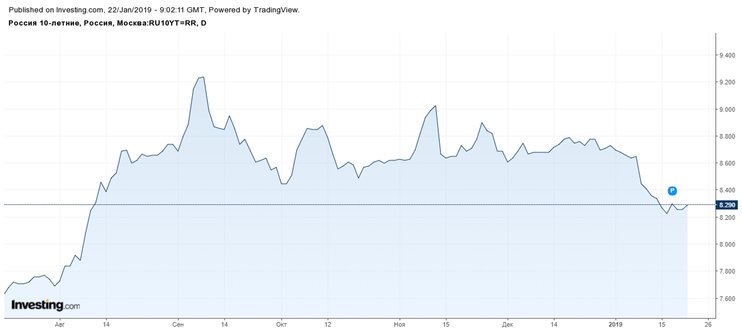

На этом фоне доходность по некоторым коротким корпоративным облигациям уже опустилась ниже 8%, что вызывает интерес компаний к новым займам.

"Это вызвало довольно агрессивное желание эмитентов выйти на первичный рынок. Ситуация благоприятная, вероятно, мы увидим еще некоторые размещения в ближайшее время", - приводит Bloomberg слова исполнительного директора "УК Уралсиб" Ивана Фоменко.

Эксперты также считают, что интерес к биржевым займам может быть связан с ужесточением кредитных условий со стороны банков.

Корпорации, вероятно, смирились с тем, что стоимость обслуживания долга возросла. Компания МТС, например, готова разместить пятилетние бонды со спредом к кривой ОФЗ примерно в 80-100 базисных пунктов, следует из расчетов Bloomberg. В марте прошлого года она продала с долг с погашением в 2021 году со спредом менее 70 базисных пунктов к кривой ОФЗ.

Ориентир доходности четырехлетних бондов АО "Газпромбанк" 9,25-9,41% соответствует спреду около 120-140 базисных пунктов.

Стоит добавить, что в последние месяцы предложение на первичном рынке фактически отсутствовало, поэтому есть основания полагать, что спрос будет высоким. Кроме того, ликвидность на рынка пока невысокая, и размещение новых бумаг - отличная возможность для инвесторов купить качественные бумаги с неплохой доходностью.

Совокупный чистый приток капитала на фондовый и долговой рынки РФ со стороны фондов (с учетом всех фондов, инвестирующих в акции и облигации РФ) за неделю с 10 по 16 января 2019 года составил $230 млн против $220 млн неделей ранее, говорится в обзоре главного стратега компании "БКС Глобал Маркетс" Вячеслава Смольянинова со ссылкой на данные EPFR Global.

Совокупный чистый приток капитала на фондовый и долговой рынки РФ со стороны фондов (с учетом всех фондов, инвестирующих в акции и облигации РФ) за неделю с 10 по 16 января 2019 года составил $230 млн против $220 млн неделей ранее, говорится в обзоре главного стратега компании "БКС Глобал Маркетс" Вячеслава Смольянинова со ссылкой на данные EPFR Global.

По итогам периода, завершившегося 16 января, в облигации РФ со стороны фондов (с учетом всех фондов, инвестирующих в облигации РФ) пришло $130 млн против $80 млн на предыдущей неделе. В фондах облигаций, ориентированных только на Россию, наблюдались незначительные недельные притоки капитала.