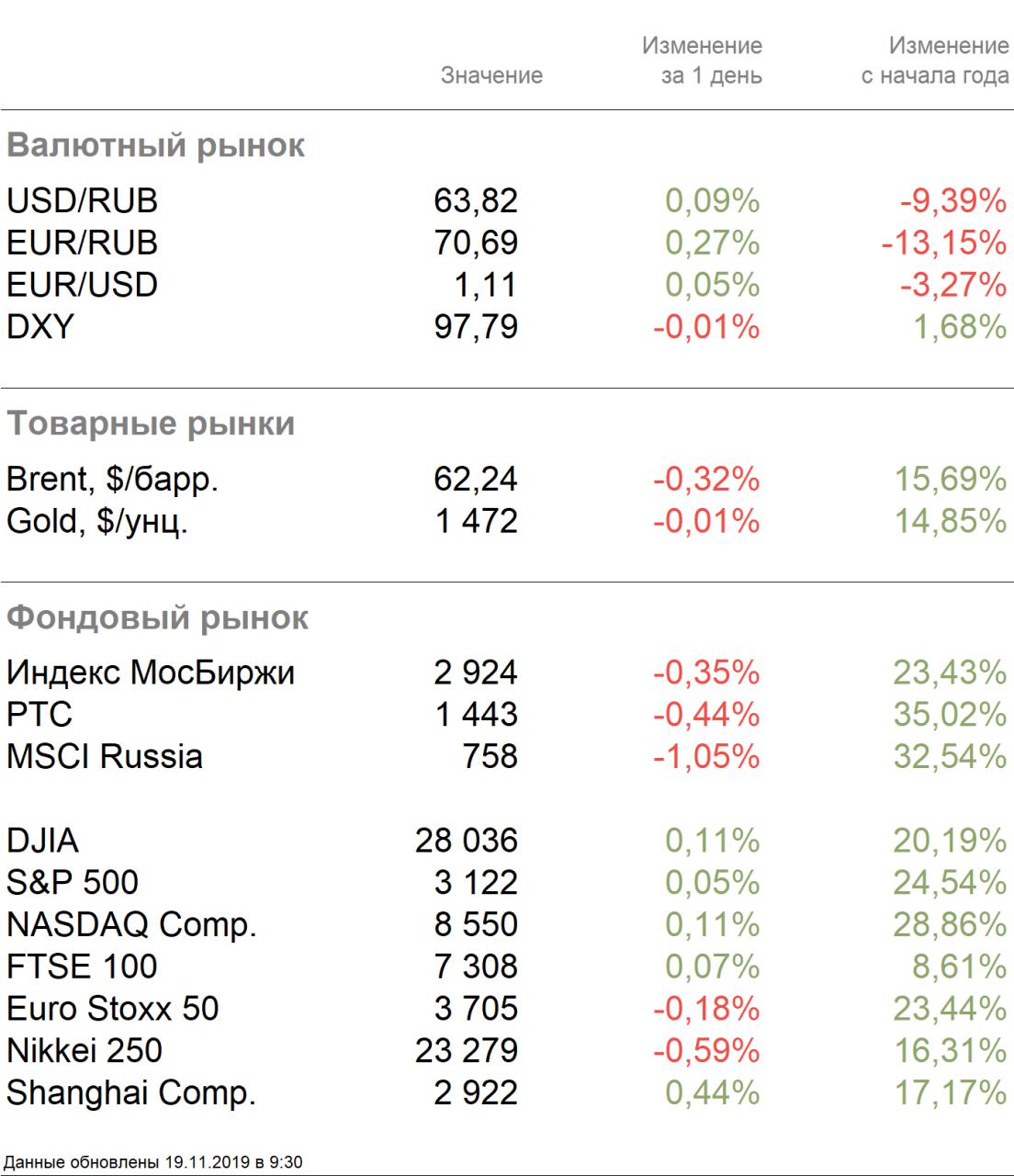

Рыночные индикаторы

Рынки

Вчерашнее падение рынка было связано с комментариями китайский стороны о том, что Пекин не уверен в успехе договоренностей с США. Затем американские индексы отскочили на новостях о том, что Вашингтон продлит лицензии на работу с Huawei.

В фокусе сегодня:

- Первые телевизионные дебаты премьер-министра Великобритании Бориса Джонсона и лидера Лейбористской партии Джереми Корбина в преддверии всеобщих выборов

- В России отчетность по МСФО за 3К19 представят МТС и Мечел

- Сбербанк рассмотрит вопрос «золотой акции» Яндекса

Мы считаем, что российский рынок откроется в плюсе, но торги будут разнонаправленными.

В понедельник индекс Мосбиржи отступил на 0,35%, РТС — на 0,44% из-за давления локальных игроков. Рубль ослаб к доллару и евро до 63,82 руб. и 70,69 руб. соответственно.

Лучше рынка торговались Яндекс (+11,21%) после новостей об изменениях в корпоративном управлении компании и отзыве законопроекта депутатом Антоном Горелкиным, Распадская (+5,07%), Эталон (+4,36%), Мечел (+2,61%), Globaltrans (+1,92%).

В число аутсайдеров вошли Детский мир (-3,38%) на новостях об SPO, Алроса (-2,72%), Норильский никель (-1,82), Новатэк (-1,69%), Veon (-1,65%).

Цены на нефтяные фьючерсы снижаются второй день подряд. Brent во вторник утром подешевел на 0,14%, до $62,35/барр., ввиду обеспокоенности относительно ограниченного прогресса в переговорах между Китаем и США.

Золото дешевеет на 0,09%, до $1471/унция. Доходность десятилетних казначейских облигаций США остается практически без изменений во вторник утром, на уровне 1,8%.

Глобальные площадки ждут новостей о ходе торговых переговоров между США и Китаем. Фондовые индексы США немного выросли по итогам спокойной сессии понедельника, в очередной раз обновив максимумы: Dow Jones прибавил 0,11%, S&P 500 — 0,05%. Азиатские рынки торгуются во вторник разнонаправленно. Японский Nikkei снизился на 0,22%, китайский Shanghai вырос на 0,46%.

В Гонконге местная власть пытается договорится с протестующими.

DXY не показывает единой динамики, S&P 500 futures прибавил 0,08%.

Новости

Газпром нефть отчиталась за 3К19. Результаты оказались выше консенсус-прогноза, что отражает общий тренд для нефтяных компаний в 3К19. Ранее хорошо отчиталась Роснефть.

Выручка компании составила 656,8 млрд руб. (-5% г/г; +5% кв./кв.), что выше консенсус-прогноза на 4%. EBITDA снизилась до 186,3 млрд руб. (-18% г/г; −2% кв./кв., лучше консенсус-прогноза на 13%.) из-за роста себестоимости приобретения нефти, газа и нефтепродуктов. Чистая прибыль практически совпала с консенсус-прогнозом, составила 104,9 млрд руб. (-21% г/г; −2% кв./кв.).

Согласно данным Интерфакса, Газпром нефть может инвестировать 1,77 трлн руб. в свои шельфовые проекты в Арктике, если будут введены новые льготы, которые в настоящее время прорабатывает правительство.

АФК Система и Российско-китайский инвестиционный фонд (РКИФ) заявили о плане продать минимум 150 млн акций Детского мира. Это соответствует около 20% акционерного капитала компании, или $14,2 млн по текущей рыночной цене. АФК Система владеет 52% Детского мира, РКИФ — 14%, менеджмент — 2%, остальные 32% — в свободном обращении. Акции компании торгуются только на Мосбирже. После сделки Система и РКИФ хотят сохранить не более 36% и 9,7% соответственно.

Объем и цена размещения будут известны 22 ноября. На наш взгляд, данная новость нейтральна для акций АФК Система и потенциально негативна для акций Детского мира. Для Системы лучшим сценарием была бы продажа контрольного пакета акций компании с премией к рынку. Продажа же всего 20% акций обеспечит лишь небольшой приток денег (менее 1% долга корпоративного центра компании), и таким образом, конечная цель этой продажи не очень понятна. Для Детского мира продажа 20% акций на рынке означает увеличение акций в свободном обращении до 50%+, что может создать их избыточное предложение на рынке. Финальный эффект, однако, будет в значительной степени зависеть от цены размещения акций Детского мира. Согласно консенсусу Bloomberg, акции Детского мира торгуются чуть выше средних показателей отрасли по 2020П EV/EBITDA на уровне 8,3х и ниже конкурентов по 2020П P/E на уровне 8,9х.

Совет директоров Яндекса одобрил изменения в структуре корпоративного управления, призванные «адаптироваться к меняющейся нормативно-правовой среде в России». На наш взгляд, данные изменения подтверждают наличие конструктивного диалога компании с государством в отношении потенциальных изменений акционерной структуры и госучастия в секторе, что положительно для акций Яндекса, т.к. не несет рисков разрушения его бизнеса.

Основные изменения включают создание Фонда общественных интересов, не имеющего экономических прав, но обладающего определенными правами управления компанией.

- В данный фонд будет передана «Золотая акция», принадлежащая Сбербанку.

- Фонд получит право блокировать накопление одним лицом или группой лиц более 10% акций компании

- Кроме того, фонд сможет выдвигать двух представителей в СД Яндекса

- Также будет создан Комитет по общественным интересам СД Яндекса. Данный комитет будет осуществлять надзор над сделками, связанными с продажей или передачей интеллектуальной собственности

- Будет сформирован специальный голосующий пакет акций Яндекса, который позволит временно заменить гендиректора Яндекса в исключительных обстоятельствах (перечень обстоятельств не приведен)

- Руководить ПИФом будет совет из 11 директоров, в который войдут представители пяти ведущих российских вузов (Высшая школа экономики, Московский физико-технический институт, Московский государственный университет, Санкт-Петербургский государственный университет и Санкт-Петербургский национальный исследовательский университет информационных технологий, механики и оптики), трех негосударственных институтов (Российский союз промышленников и предпринимателей (РСПП), Московская школа управления Сколково и Фонд развития Московской школы № 57), а также три представителя руководства Яндекса (Аркадий Волож, Тигран Худавердян и Елена Бунина)

В отношении акций класса В (имеющих 10:1 голосов против акций класса А) предлагается отменить их автоматическую конвертацию в акции класса А после смерти владельца. При этом генеральный директор Яндекса, Аркадий Волож, также согласился заключить двухлетнее соглашение о блокировке в отношении 95% его акций класса В, для гарантии отсутствия резких изменений в структуре голосования компании в ближайшие годы.

Предложенные изменения должна быть одобрены общим собранием акционеров компании 20 декабря, а также отдельно утверждены акционерами класса А. Дата отсечки для участия в собрании акционеров — 22 ноября 2019 г.

Яндекс объявил о buy-back своих акций класса А в объеме $300 млн в течение 12 месяцев. Еще одна позитивная новость для акций компании (+5% с открытия на Мосбирже).

Русагро представил финансовые результаты за 3К19, согласно которым выручка компании оказалась хуже консенсус-прогноза на 3%. EBITDA и чистая прибыль — выше на 3% и 19% соответственно.

Выручка Русагро за отчетный период составила 33,8 млрд руб. (+74% г/г; −18% кв./кв.). Позитивная динамика показателя в годовом выражении в основном обусловлена увеличением продаж сахара на 17% г/г, до 274 тыс. т, спрос был простимулирован снижением цен на сахар из-за перепроизводства. Значительно выросли продажи масла (+237% г/г), агрикультур (+54% г/г), мяса (+19% г/г). EBITDA составила 4,4 млрд руб. (-1% г/г; −6% кв./кв.) ввиду роста себестоимости продукции. Чистая прибыль оказалась на уровне 3,8 млрд руб. (-50% г/г; +123% кв./кв.) из-за переоценки биологических активов и сельскохозяйственного производства, а также в результате начисления процентов по правам на СольПро.

Совет директоров Магнита рекомендовал акционерам утвердить дивиденды по итогам 9М19 в размере 147,19 руб./акция, что соответствует дивидендной доходности на уровне 4,4%. Общая сумма дивидендов может составить 15 млрд руб. Дата закрытия реестра — 10 января 2020 г.

Читайте обзоры, аналитику рынков и инвестидеи в Telegram-канале ITI Capital