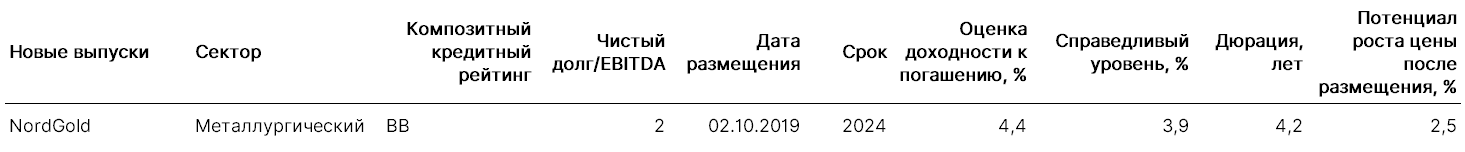

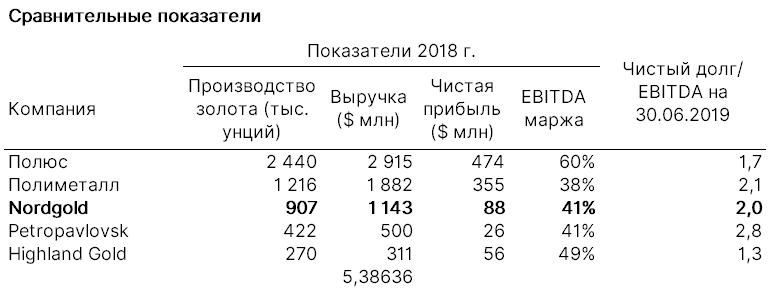

Nordgold, третий по величине производитель золота в России (Ba2/BB) после Полиметалла и Полюса (см. таблицу внизу), размещает дебютный выпуск еврооблигаций объемом $300–400 млн (наша оценка) с доходностью к погашению в 4,375–4,5% (индикатив).

Дата погашения — 9 октября 2024. Книга закрывается вечером в среду, 2 октября.

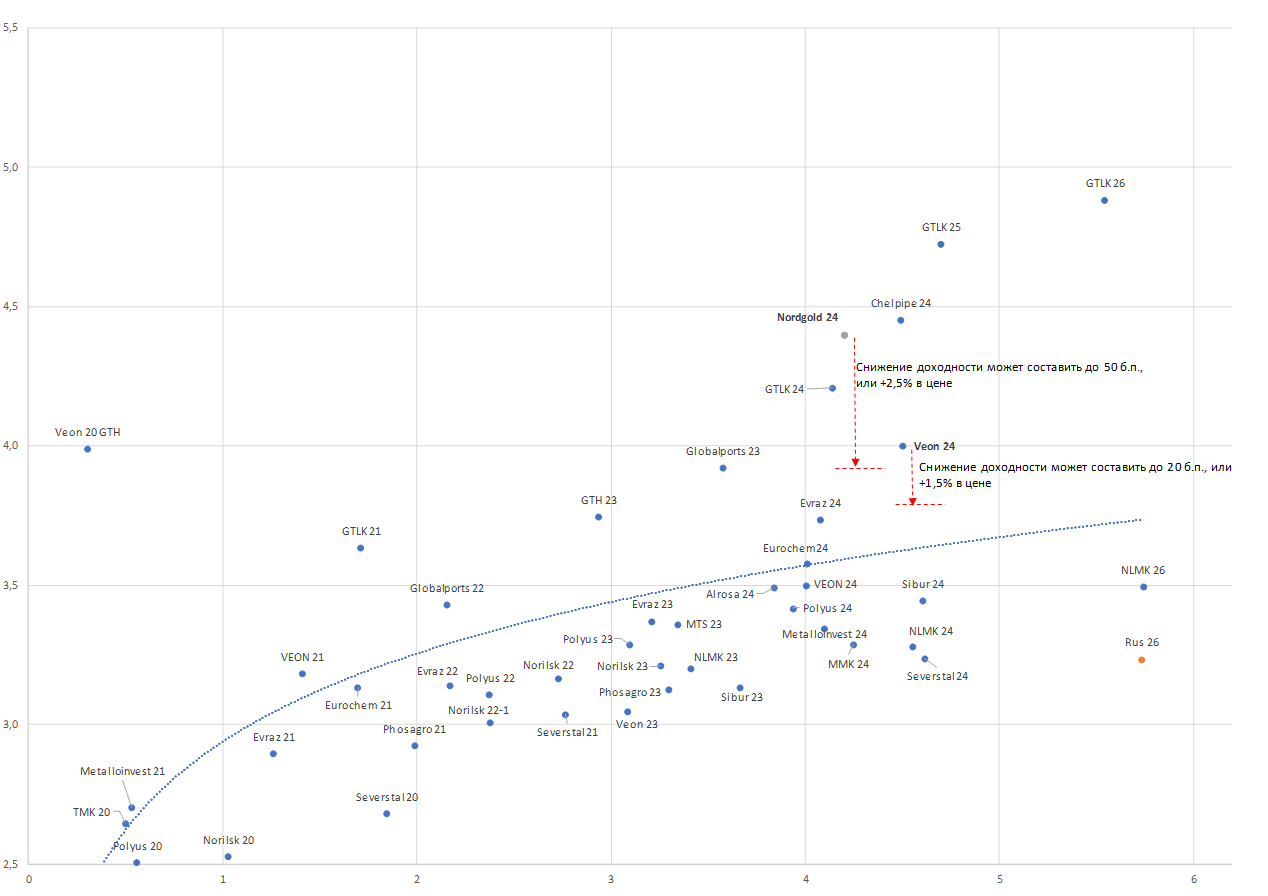

Мы считаем, что дебютный выпуск Nordgold должен торговаться с 40 б.п. премией к Evraz. Следовательно, потенциал снижения доходности бумаги ограничен порядка 40–50 б.п. от текущего уровня.

Ставка валютного финансирования Nordgold по текущим обязательствам составляет порядка 4%, или Libor +2%.

Чистая прибыль Полюса в пять раз больше показателя Nordgold, у компании меньше коэффициент чистый долг/EBITDA, но на текущей кривой бумаги Полюса выглядят дорого.

Корпоративная кривая России

Источник: ITI Capital, Bloomberg

О компании

- Золотодобывающая компания, основанная в 2007 г., с активами в России, Казахстане и странах Африки.

- 99,94% уставного капитала принадлежит Алексею Мордашеву и членам его семьи.

- Благодаря органическому росту и приобретению активов добыча выросла с 21 тыс. унций в 2007 г. до 907 тыс. унций в 2018 г.

Активы

- Nordgold принадлежит 10 действующих рудников в России, Казахстане, Буркина-Фасо, Гвинее, а также несколько перспективных проектов в России, Буркина-Фасо, Французской Гвиане и Канаде

- Доказанные и вероятные запасы золота составляют 15,1 млн унций, общие ресурсы — 26,4 млн унций

- В 2018 г. компания запустила в эксплуатацию рудник Гросс в Якутии, который стал крупнейшим проектом, реализованным компанией с нуля за последние шесть лет. Доказанные и вероятные запасы рудника составляют 5,3 млн унций золотого эквивалента, что соответствует трети общих запасов компании. Добыча ведется открытым способом, а затраты на добычу — самые низкие среди рудников Nordgold (общие денежные затраты $338/унция при среднем уровне по группе $732/унция)

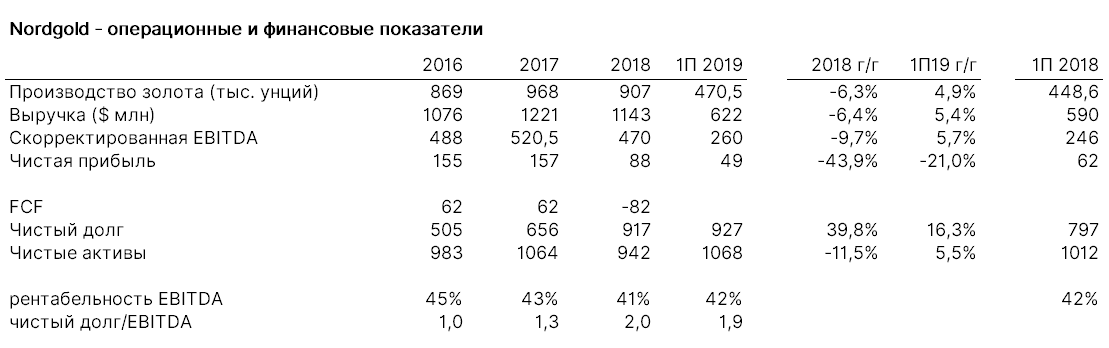

Операционные и финансовые показатели — устойчивые

- Объем производства аффинированного золота в 2018 г. сократился из-за временного увеличения объема добычи руды с низким содержанием золота, в частности ввиду сокращения добычи на руднике Березитовый в результате оползня. В первом полугодии 2019 г. динамика производства золота была положительной за счет рудника Гросс, вклад которого в общее производство составил 22%, что компенсировало снижение производства других активов

- Выручка в размере $1,1–1,2 млрд за последние три года, рентабельность EBITDA — более 40%

- Снижение чистой прибыли в 2018 г. и 1П19 стало результатом частичного списания стоимости активов по результатам переоценки перспектив отдельных рудников. В МСФО отчетности были признаны убытки от обесценения в размере $45 млн в 1П19 и $39 млн — в 2018 г.

- Негативный FCF в размере $81,7 млн в 2018 г. был связан с существенными затратами на завершение строительства рудника Гросс

- Умеренная долговая нагрузка, целевое значение — не выше 2х

Прогнозы

- Производство золота на руднике Гросс в 2019 г. ожидается в объеме около 200 тыс. унций (1П2019: 103 тыс. унций), прогноз по компании в целом — более 1 млн унций. Менеджмент ожидает по итогам 2019 г. роста EBITDA до порядка $600 млн (+28% г/г) и положительного FCF более $100 млн

- В ближайшие пять лет инвестиции компании составят $400–450 млн в год, при этом ожидается положительный свободный денежный поток на всех рудниках за счет улучшения операционных показателей, эффективности затрат и мониторинга капитальных вложений

- Ключевые проекты компании с перспективой запуска через четыре-пять лет: Montagne d’Or во Французской Гвиане (доказанные и вероятные запасы золота — 1,5 млн унций) и Токкинский рудник в России вблизи рудника Гросс

Риски

- Производство имеет сезонные ограничения и зависит от погодных условий. В Якутии основные операции проводятся с мая по декабрь, в Западной Африке сезон дождей с июня до октября может приводить к приостановке производства в случае затопления рудников

- Операционные и геологоразведочные риски, стандартные для отрасли — риск более быстрого снижения выработки на текущих активах, неуспешной разведки новых проектов или более высоких затрат на их запуск

- Компания не хеджирует риск изменения цены золота. При текущем росте цен до $1500/унция это благоприятно для компании, однако при снижении цен операционная рентабельность может сократиться

- Риск новых убытков от обесценения достаточно низкий, поскольку компания считает текущую оценку более консервативной, а рост цен на золото улучшает ожидаемую экономику рудников