Коронавирус стал проблемой для любителей путешествовать. Согласно данным Global Market Insights, с закрытием границ в 2020 году список стран для посещения сильно уменьшился.

Альтернатива – междугородние путешествия внутри страны. Чем популярнее становятся они, тем больше растёт спрос на дома на колесах.

Как себя чувствуют производители передвижных домов?

Глобальный рынок прогулочных транспортных средств (RV, Recreational Vehicle) в 2020 году достиг $55 млрд. Ожидается что он будет расти на 10% ежегодно с 2021 по 2027 год.

Это связано с изменением предпочтений потребителей из-за коронавируса. Люди, уставшие от карантинных мер, стали чаще выбирают дома на колесах для безопасных путешествий, отказываясь от туризма с помощью общественного транспорта.

По итогам 2021 года отрасль Recreational Vehicle выросла на 5,4%. Максимальный рост в 35% был в мае перед летним сезоном. А максимальная коррекция — в третьем и четвертом квартале, за это время произошло снижение на 11%.

То есть, мы имеем дело с цикличной отраслью, в которой продажи неравномерно распределяются в течение года.

Рассмотрим трех производителей домов на колесах, акции которых представлены на СПБ бирже:

-

Thor Industries;

-

LCI Industries;

-

Winnebago Industries.

Thor Industries (THO)

Компания Thor Industries с 1980 года производит в США буксируемые и моторизированные средства для отдыха. У нее несколько брендов: Airstream, Heartland RV, Jayco, Livin Lite RV.

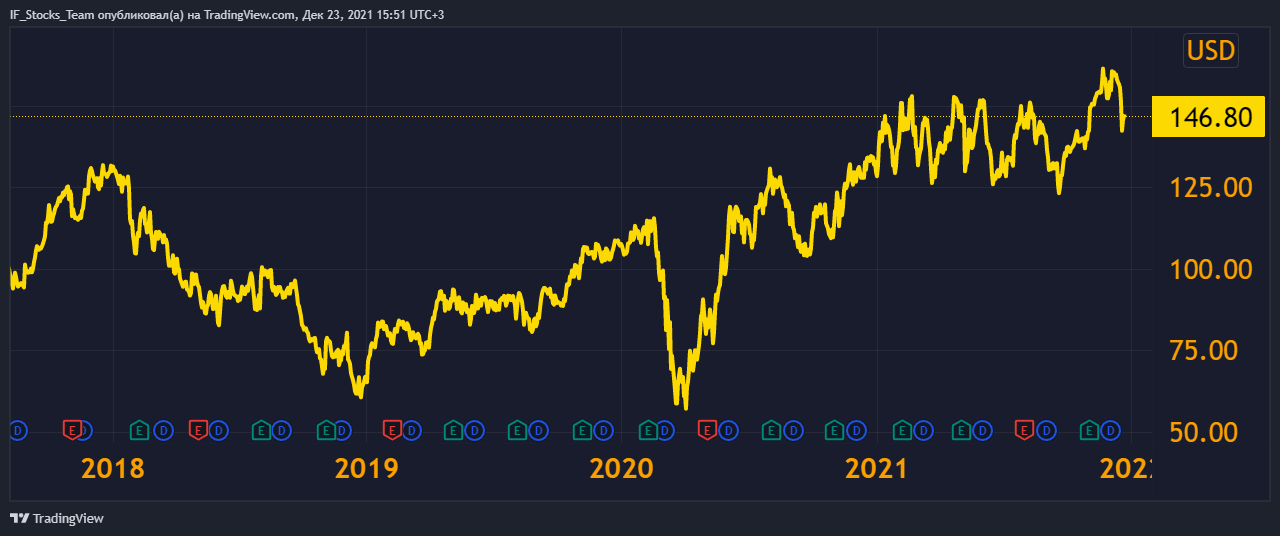

Рис. 2. Курс акций Thor Industries, источник: TradingView

Пик стоимости акций пришелся на 2018 год. После этого до середины 2019 года у компании были проблемы с продажами и спросом. Причина — рост конкуренции.

Как только начал распространяться коронавирус, акции снова пошли в рост. А когда появилась вакцина, началась новая коррекция.

За 4 квартал 2021 года выручка компании выросла на 56%, в то время как за аналогичный период прошлого года — только на 17,5%. Это значит, что дела у Thor Industries налаживаются.

При этом показатели роста 2 и 3 квартала 2020 года мы в расчет не берем, поскольку производство останавливалось из-за карантина. А сильный рост 2021 года отчасти связан с эффектом низкой базы.

|

|

2020 Q1 |

2020 Q2 |

2020 Q3 |

2020 Q4 |

|

Revenue |

2,003,133.0 |

1,681,735.0 |

2,324,280.0 |

2,537,360.0 |

|

Revenue growth (YoY) |

55.2% |

-32.9% |

0.5% |

17.5% |

|

|

2021 Q1 |

2021 Q2 |

2021 Q3 |

2021 Q4 |

|

Revenue |

2,727,788.0 |

3,459,264.0 |

3,592,968.0 |

3,958,224.0 |

|

Revenue growth (YoY) |

36.2% |

105.7% |

54.6% |

56.0% |

Рис. 3. Таблица операционных показателей Thor Industries

За последний год акции компании выросли всего на 6%, отражая сильную корреляцию с отраслевым индексом. Пик роста на 35% наблюдался в мае. Затем произошел откат котировок: инвесторы ожидают, что из-за распространения вакцины от COVID темпы роста выручки снизятся.

LCI Industries (LCII)

Это ведущий мировой производитель и поставщик технологических решений LCI Industries. Он предлагает продукты сразу нескольких категорий:

-

автофургоны;

-

суда;

-

автомобили;

-

грузовые авто.

Компания была основана в США в 1956 году. Сегодня в ней работает более 12 400 человек.

Котировки LCI Industries выглядят оптимистичнее, чем Thor Industries. В долгосрочном масштабе компания растет с начала 2019 года, в то время как Thor начала рост только с его 3 квартала.

Рис. 4. Курс акций LCI Industries, источник: TradingView.

Курс акций компании за последние 12 месяцев показывает рост на 13%. Это отражает более устойчивую бизнес-модель LCI Industries, которая вызвана диверсификацией через разные направления бизнеса.

|

|

2020 Q1 |

2020 Q2 |

2020 Q3 |

2020 Q4 |

|

Revenue |

564,021.0 |

659,670.0 |

525,765.0 |

827,729.0 |

|

Revenue growth (YoY) |

5.1% |

11.4% |

-16.4% |

41.2% |

|

|

2021 Q1 |

2021 Q2 |

2021 Q3 |

2021 Q4 |

|

Revenue |

783,002.0 |

1,000,258.0 |

1,093,720.0 |

1,165,309.0 |

|

Revenue growth (YoY) |

38.8% |

51.6% |

108.0% |

40.8% |

Рис. 5. Операционные показатели LCI Industries

Выручка LCI Industries более равномерна, чем у Thor. Перепады из-за сезонности менее заметны все по той же причине: более широкая диверсификация.

Выручка за 4 квартал 2020 года и 4 квартал 2021 года растет равномерными темпами. Это говорит о большей устойчивости компании и отражено в графике акций.

Winnebago Industries (WGO)

Компания Winnebago Industries была основана в 1958 году в США. Она производит товары для активного отдыха : автодома, туристические прицепы, седельно-сцепные устройства и лодки. Продукция продается под брендами Winnebago, Grand Design, Chris-Craft и Newmar.

На графике мы видим восходящую тенденцию вплоть до 2021 года. С мая этого года она поменялась на боковой тренд. В целом за последние 12 месяцев акции Winnebago Industries выросли на 15%, а это самый лучший результат среди всех рассмотренных компаний.

Рис. 6. График Winnebago Industries, источник: TradingView.

Выручка диверсифицируется, компания получает ее равномерно, если не брать в расчет время первого локдауна во 2 квартале 2020 года. А также исключить высокий рост за 2 квартал 2021 года, связанный с эффектом низкой базы.

|

|

2020 Q1 |

2020 Q2 |

2020 Q3 |

2020 Q4 |

|

Revenue |

626,810.0 |

402,458.0 |

737,807.0 |

793,131.0 |

|

Revenue growth (YoY) |

44.9% |

-23.9% |

39.1% |

34.8% |

|

|

2021 Q1 |

2021 Q2 |

2021 Q3 |

2021 Q4 |

|

Revenue |

839,886.0 |

960,737.0 |

1,036,093.0 |

1,155,740.0 |

|

Revenue growth (YoY) |

34.0% |

138.7% |

40.4% |

45.7% |

Рис. 7. Операционные показатели Winnebago Industries.

Если сравнивать с Thor и LCI, то Winnebago находится примерно посередине. Ее выручка растет равномерно по кварталам, нет таких явных сезонных перепадов как у Thor. Но рост Winnebago все же идет не столь быстрыми темпами, как у LCI.

Сравнение по мультипликаторам

Теперь взглянем на мультипликаторы и оценим наши компании через призму долговой нагрузки и рентабельности.

По коэффициенту P/E выделяется LCI Industries. Ее темпы роста в районе 40% незначительно опережают Winnebago, но стоимость почти в 2 раза выше. При этом у обеих компаний диверсифицированные бизнес-модели.

По мультипликатору Чистый долг/EBITDA компании выглядят одинаково: у них у всех сформирован долговой капитал и все в пределах нормы. По соотношению обязательств к активам (L/A) снова лидирует LCI Industries. Хотя соотношение долгов к активам чуть выше нормы, но это не выглядит опасным.

|

Показатель |

Thor Industries |

LCI Industries |

Winnebago Industries |

|

P/E |

7.0x |

14.6x |

7.1x |

|

Net Debt/EBITDA |

1.5x |

2.4x |

0.7x |

|

L/A |

59.7% |

66.6% |

47.5% |

|

ROE |

28.5% |

26.7% |

31.9% |

|

Consensus |

150 |

176.50 |

85 |

|

Upside/Downside |

52.0% |

20.2% |

22.5% |

Рис. 8. Сравнение мультипликаторов.

По рентабельности на капитал вперед незначительно выходит Winnebago, а наихудший показатель у LCI.

Наконец, по консенсус-прогнозам аналитиков наиболее дешево смотрится Thor Industries. Ее акции сильно корректировались в цене за последние 2 месяца. А LCI и Winnebago, по мнению аналитиков, в ближайшее время имеют одинаковые перспективы роста.

Мнение аналитиков InvestFuture

Предпочтения у любителей отдыха сильно меняются во время пандемии. Формат работы на удаленке, страх заражения и ограничения международного перемещения повышают популярность фургонов.

Финансовые показатели LCI и Winnebago похожи, но у Thor Industries более выраженная сезонность выручки. Однако она обладает наибольшим потенциалом роста.

В последнее время на курс акций всех трех компаний влияет распространение вакцины, появление новых штаммов вируса, статистика заражения в США. Однако их финансовые показатели равномерно растут без привязки к введению карантинов и распространению вируса. Поэтому аналитики InvestFuture относят волатильность отрасли к спекулятивной особенности рынка транспортных средств для отдыха.

Делитесь своим мнением, друзья. Что вам ближе: сезонный Thor или диверсифицированные LCI с Winnebago?

Аналитик Александр Холодов, редактор Никита Марычев.