Прогнозы о массовом урезании выплат в отраслях, пострадавших от пандемии, так и не подтвердились. Шесть кварталов подряд американские компании находят резервы для удержания высоких ставок. Посмотрим на топ-6 бумаг с годовой доходностью от 6%.

Как считали

В подборку попали только те бумаги, которые не являются акциями фондов недвижимости (REIT). По этой отрасли у нас уже было недавно отдельное исследование. Узнать размер доходности фондов, торгуемых на СПБ Бирже, можно в материале «Подборка высокодоходных REIT для частного инвестора».

Также из нового перечня были полностью исключены компании с отрицательными прогнозами по росту прибыли на следующие пять лет. С одной стороны, это не очень жесткий критерий, с другой — он отсеивает мелкие фишки с разовыми высокими выплатами и оставляет шансы на восстановление нормального Payout ratio.

По степени риска дивидендной политики фильтров не ставилось: если менеджмент компании считает, что уместно платить акционерам за счет привлечения займов, то мы такой вариант допускаем. Для крупных компаний уход в убыток на пару кварталов не критичен. По мере роста прибыли риск-метрики будут выравниваться.

Топ-6 бумаг

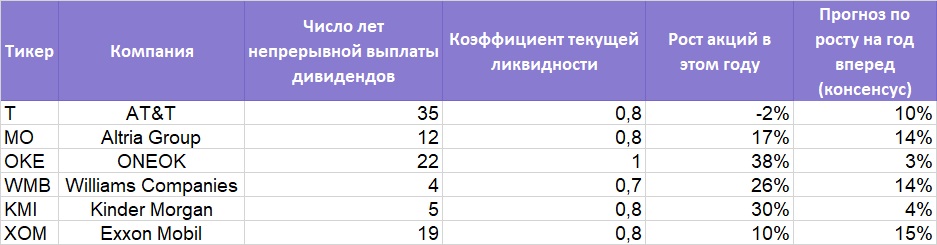

В перечень ожидаемо попало сразу несколько акций нефтегазового сектора. По большей части из защищенного подсегмента, связанного с логистикой и хранением топлива. В этой сфере традиционно платят стабильно высокие дивиденды по аналогии с коммунальными компаниями, но здесь ставки доходности ощутимо выше.

Подборку дивидендных акций электро-, газо- и водоснабжения можно найти в статье «Американские коммунальщики. Отрасль с высокими дивидендами».

В числе голубых фишек в топ-6 оказалось сразу две: мобильный оператор AT&T и нефтегазовая корпорация Exxon Mobil. Они единственные в нашем списке остаются убыточными в среднем по году. Вероятно, ненадолго: Exxon уже два квартала подряд в плюсе по EPS, и в следующем планирует закрепить успех. AT&T убыточна лишь номинально по причине разовых факторов, связанных со сделками прошлых лет.

Факторы риска

Как следует из первой таблицы, большинство представителей топ-7 платит дивиденды выше размера годовой прибыли либо вообще в долг. Это может оказывать влияние на стабильность выплат и ограничивает их будущий рост.

То есть по мере удорожания самих акций ставка дивидендной доходности может снижаться. Впрочем, учитывая низкий потенциал самих бумаг, снижение ставки может быть незначительным.

Также стоит иметь в виду наличие запаса ликвидности под выплату дивидендов на балансе компании. В идеале он должен покрывать целиком все краткосрочные выплаты (на полные 12 месяцев). Среди перечисленных компаний от кассовых разрывов надежно защищена только ONEOK.

Выводы

В погоне за максимальными валютными дивидендами стоит отдавать предпочтение компаниям, которые полностью обеспечены свободными средствами под текущие выплаты. Исключение можно сделать для крупных игроков рынка, которые могут оперативно и дешево занимать по низким ставкам. Также стоит учесть, что, включая в портфель бумаги с высокими дивидендами, придется смириться с низкой динамикой самих акций.

БКС Мир инвестиций

.png)

.png)

.png)