Что выбрать — банковский вклад или облигации? На этот вопрос не так уж просто ответить — очень много моментов нужно учесть. Но мы все-таки постараемся учесть все нюансы и дать сбалансированный ответ.

Сравним эти два инструмента по таким параметрам, как надежность, ликвидность, простота использования и доходность.

Надежность

Важнейшее преимущество банковских вкладов — их страхование государством. Даже если банк обанкротится, деньги свои вы все равно обратно получите.

Другое дело облигации. По большей части, облигация — это необеспеченный кредит, который мы предоставляем эмитенту. Но на практике инвесторы обычно приравнивают надежность крупных эмитентов рынка облигаций к надежности банков. Особенно если речь идет о гособлигациях — ведь если проблемы возникнут у государства, то это будет системный кризис для всех нижестоящих игроков, включая банки.

Ликвидность

Конечно, не все облигации ликвидны. Но все-таки они дают нам право забрать свои деньги в любой момент без потери купонного дохода. С банковским вкладом все гораздо строже — при досрочном выводе денег мы теряем накопленный процентный доход.

Простота

Банковские вклады обычно считаются очень простым инструментом. Но эта простота обманчива. При подготовке данного материала мы столкнулись с большими трудностями при поиске официальных условий по вкладам (не путать с рекламными слоганами). Более того, почти все банки при открытии депозита стремятся навязать клиентам какие-то дополнительные услуги — всевозможные подписки, оформление каких-то ненужных карт и т. д. А при отказе от этих услуг процент по депозиту оказывается значительно ниже того, что указан крупным шрифтом на сайте. Другой подвох — это открытие депозита в отделении банка. Ставка в таком случае будет ниже, чем при открытии через мобильный банкинг и прочие онлайн-ресурсы.

С другой стороны, для новичка облигации могут показаться темным лесом. Но если отбросить такую экзотику, как бумаги с амортизацией, офертой и другими особенностями, а выбирать классические облигации с постоянным купоном, проблем не возникнет.

Доходность

А теперь ответим на самый главный вопрос: где выше доходность? Тут все зависит от… налогов.

Налоги по вкладам. Процентные доходы по вкладам подлежат налогообложению. Но есть один приятный бонус. Не облагаются НДФЛ процентные доходы, размер которых рассчитывается по формуле:

Необлагаемый доход = (ключевая ставка Банка России на 1 января года, в котором были получены доходы) х 1 000 000 руб.

На 1 января 2022 года ключевая ставка ЦБ РФ составит 8,5%. То есть для всех процентных доходов по вкладам, которые мы получим в 2022 году, необлагаемой будет сумма в 85 000 руб. Допустим, если вы получите 100 000 рублей процентного дохода, 13% будут высчитываться лишь с 15 000 рублей (100 000 — 85 000 = 15 000).

Налоги по облигациям. Налоговое преимущество облигаций — это возможность их покупки на ИИС. Но ИИС — это инструмент долгосрочный. Если вы инвестируете на три года и более, то облигации для вас будут выгоднее депозита.

А вот если вы вкладываетесь в облигации всего на один год, НДФЛ по ним придется платить в полном объеме. При таком коротком горизонте инвестирования банковские вклады будут давать налоговое преимущество, а облигации — нет.

Инвестору в этой ситуации важно понимать, при каком уровне доходности облигаций доход по ним превысит доход по депозиту.

Мы взяли список системно значимых банков (т. е. тех, которые Центробанк относит к «too big to fail» — слишком большим, чтобы обанкротиться) и посмотрели, какие ставки по депозитам они могут нам предложить (рис. 1).

|

РУБЛЕВЫЕ БАНКОВСКИЕ ВКЛАДЫ

|

|||||

| сроком на 1 год | |||||

| БАНК | ВКЛАД | БАЗОВАЯ СТАВКА | ЭФФ. СТАВКА (при наличии капитализации процентов) | СУММА | ДОПОЛНИТЕЛЬНЫЕ УСЛОВИЯ |

|

СБЕРБАНК

|

СберВкладПрайм

|

7,01% | 8% | от 100 000 | С подпиской СберПрайм+ |

| 6% | 7% | от 100 000 | Без подписки СберПрайм+ | ||

| СберВклад | 6% | 7% | от 100 000 | ||

|

АЛЬФА БАНК

|

Альфа Вклад

|

7,91% | 8,20% | от 10 000 | С пакетом услуг А-Клуб |

| 7,20% | - | от 30 000 | Без пакета услуг А-Клуб | ||

| 7,20% | 7,44% | от 1 000 000 | Без пакета услуг А-Клуб | ||

|

ГПБ

|

Копить

|

7,80% | 8,09% | от 1 500 000 руб | |

| 7,70% | 7,98% | от 500 000 до 1 499 999 | |||

| 7,60% | 7,87% | от 15 000 до 499 999 | |||

|

Открытие

|

Моя Копилка | 6,00% | - | от 10 000 | |

| Надежный | 7,53% | 7,80% | от 50 000 | ||

| ВТБ | Надежная основа | 6,78% | 7% | от 30 000 руб | |

|

МКБ

|

МКБ Преимущество | 9,00% | - | от 10 000 руб, |

доступен только через платформу ФинУслуги

|

| Мега Онлайн | 8,00% | - | от 1000 руб | ||

| РСХБ | Доходный | 6,65% | 7,20% | от 3 000 руб | |

|

РОСБАНК

|

Акционный | 7,50% | - |

при оформлении карты #МожноВСЁ

|

|

|

Легко копить

|

6% | - |

пакеты услуг «Премиальный Online», «Премиальный», «Премиальный TOP»

|

||

| 5% | - |

пакеты услуг «Классический»* / «Affinity Card»/ «Партнер»

|

|||

| Райффайзенбанк | "Фиксированный" | 6,50% | 6,70% | от 50 000 | |

|

Промсвязьбанк

|

Онлайн

|

8,50% | - | от 100 000 | |

| 8,60% | - | от 1 000 000 | |||

|

Совкомбанк

|

Волшебная зима с Халвой

|

8% | - | от 50 000 |

При соблюдении условий по карте "Халва"

|

| 7,00% | - | от 50 000 |

Без соблюдения условия по карте "Халва"

|

||

|

Тинькофф

|

Смарт Вклад

|

7,50% | - | от 50 000 | с подпиской PRO |

| 6% | - | от 50 000 | без подписки PRO | ||

| ЮниКредит | Твой Выбор | 7,53% | 7,80% | от 250 000 |

Рис. 1. Условия по вкладам в системно значимых банках. Все указанные в таблице проценты относятся исключительно к онлайн-открытию вклада — через онлайн-банкинг, мобильное приложение или иные системы (например, ФинУслуги). Будьте внимательны! При открытии вклада в отделении банка вас, скорее всего, будут поджидать гораздо менее привлекательные условия

Изучив эти данные, мы выяснили, что средняя эффективная доходность (с учетом капитализации процентов) по вкладам сейчас составляет 7,4%.

Какой же должна быть минимальная эффективная доходность облигации, чтобы с учетом налогов мы получили доход, равный доходу по депозиту?

Все зависит от суммы вложений.

Если сумма меньше миллиона рублей, расчет простой — среднюю эффективную ставку по вкладу делим на 0,87. Получается 8,51%. То есть чтобы доход по облигации был больше, чем по вкладу, вам нужно искать облигации с эффективной доходностью выше 8,51%.

При инвестировании двух миллионов рублей нужная вам минимальная эффективная доходность по облигациям составит 8,04%, при вложении трех миллионов — 7,82%, четырех миллионов — 7,72%, пяти миллионов — 7,65%.

Таким образом, с увеличением суммы вложений налоговое преимущество вклада снижается, а нужная минимальная эффективная доходность по облигациям приближается к эффективной доходности вклада.

Что с доходностями облигаций сегодня?

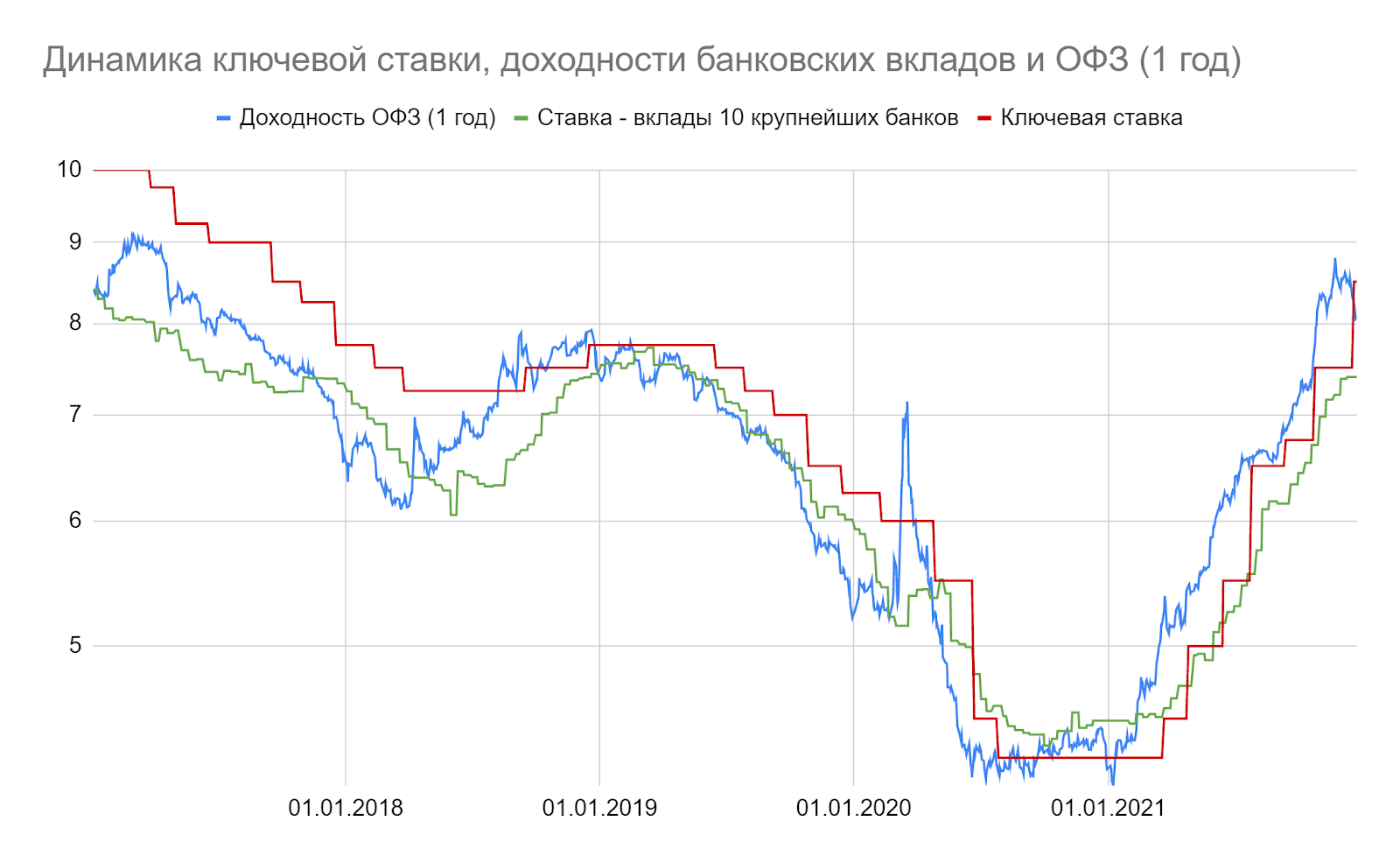

Рассмотрим динамику ключевой ставки, доходности банковских вкладов и однолетних ОФЗ с 2017 по 2024 год.

Спред между доходностями вкладов и ОФЗ постоянно менялся. На стадии снижения ключевой ставки доходности по ОФЗ становились ниже доходностей по вкладам. Очевидно, это связано с более жесткой фиксацией условий по вкладам. На стадиях роста ключевой ставки, напротив, доходность по вкладам догоняла доходность по ОФЗ. Примерный гэп — в диапазоне 1-2 % (рис. 2).

Рис. 2. Данные по динамике ключевой ставки, доходности банковских вкладов и ОФЗ (1 год)

Сейчас ОФЗ-26211-ПД с дюрацией 1 год имеют эффективную доходность к погашению 8,14%, ОФЗ-26215-ПД с дюрацией 1,55 года — 8,35%. Средняя ставка вкладов в 10 крупнейших банках - 7,4%.

Спред между доходностями однолетних ОФЗ и средней ставкой по вкладам на данный момент составляет 0,7%. Но на рынке госдолга сейчас предновогоднее затишье. Минфин на этой неделе разместил облигации на 20 млрд рублей, хотя изначально заявлялось о сумме в 40 млрд рублей. В целом же в 4-м квартале Минфин привлек меньше половины планировавшейся суммы — 246,73 млрд рублей вместо запланированных 520 млрд. Это свидетельствует о стремлении финансового ведомства сдержать рост доходностей ОФЗ. Но такая ситуация не может сохраняться вечно. То есть спред между вкладами и ОФЗ еще имеет потенциал для расширения.

Выводы

Какие же выводы мы можем сделать? Куда выгоднее инвестировать — в облигации или ОФЗ?

-

Если вы инвестируете не более миллиона рублей, причем лишь на 1 год, банковский вклад для вас будет выгоднее, чем ОФЗ. Чтобы на рынке облигаций получить большую доходность, чем по банковскому вкладу, выбирать следует облигации с дюрацией примерно 1 год и эффективной доходностью выше 8,51%.

Немало облигаций надежных эмитентов, удовлетворяющих этим условиям, можно найти в секторе муниципальных облигаций: например, БелгородскаяОбл-34012-об (9,69%), НАО-35001-об (9,17%), НАО-35001-об (9,17%).

-

Если вы инвестируете на год более миллиона рублей, минимальная требуемая доходность по облигациям зависит от суммы. В среднем, чтобы обогнать вклад, она должна быть выше 8%.

-

Если ваш горизонт инвестирования три года и выше, облигации выгоднее — можно выбрать облигации с дюрацией, соответствующей вашему сроку, и воспользоваться преимуществами ИИС.

Аналитик Людмила Рокотянская